Mit dem AROON-Indikator den Trend frühzeitig erkennen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Der AROON ist ein Indikator-System, das sowohl Trendphasen und Trendrichtungen als auch die Trendstärke anzeigt.

Der Begriff „AROON“ stammt aus dem Sanskrit und bedeutet soviel wie „frühes Licht der Morgendämmerung“. Tushar Chande stellte der Öffentlichkeit seinen AROON-Indikator erstmals in seinem 1994 erschienenen Buch „The New Technical Trader“ (Wiley) vor. Chande wählte diesen Namen, weil er den Indikator konzipiert hatte, um den Beginn eines neuen Trends zu entdecken.

Beschreibung

Der AROON-Indikator besteht aus zwei Linien, einem AROON-Up und einem AROON-Down. Beide oszillieren in einer Skala zwischen 0 und +100.

Der AROON-Indikator vergleicht innerhalb der eingestellten Periode (Standardeinstellung: 14) die Höchst- und Tiefstkurse. Dabei bemisst der AROON-Up für diese Periode (also z.B. 14 Tage), wieviele Perioden (hier Tage) vergangen sind, seit das letzte Hoch auf Schlusskursbasis vergangen ist. Diese Bemessung findet auf einer prozentualen Basis statt. (In dem Abschnitt „Formel“ ist diese Bemessungsweise genau dargestellt.) Auf der anderen Seite stellt der AROON-Down auf einer prozentualen Basis dar, wieviele Perioden innerhalb des gewählten Parameters vergangen sind, seit der letzte Tiefstkurs auf Schlusskursbasis gebildet wurde.

Auf diese Weise stellt der AROON mittels zweier Kurven sozusagen die aufwärts und abwärts gerichteten Kräfte innerhalb einer gewählten Periode dar. Sollte beispielsweise der aktuelle Kurs den bisherigen Höchstkurs innerhalb der letzten 14 Tage übertreffen (bei einer Standardeinstellung von 14 Tagen), dann beträgt der Wert für den AROON-Up +100. Umgekehrt sollte der Wert für den AROON-Down +100 betragen, wenn der aktuelle Kurs einen neuen Tiefstkurs innerhalb der letzten14 Tage verzeichnet. Wenn die Aktie kein neues Hoch innerhalb der letzten 14 Tage ausbilden konnte, dann beträgt der Wert für den AROON-Up 0. Umgekehrt ist der AROON-Down gleich null, wenn sich innerhalb der letzten 14 Tage kein neuer Tiefstkurs ergab.

Formel

Die Formel für den AROON-Up lautet:

[ (Anzahl der Perioden) - (Anzahl der Perioden seit dem höchsten Schlusskurs innerhalb dieser Periode) ] / (Anzahl der Perioden) x 100.

Umgekehrt lautet die Formel für den AROON-Down:

[ (Anzahl der Perioden) - Anzahl der Perioden seit dem tiefsten Schlusskurs innerhalb dieser Periode) ] / Anzahl der Perioden) x 100

Wie Werte zwischen 0 und +100 entstehen, kann mit Hilfe der Formel nun veranschaulicht werden. Stellen Sie sich vor, dass Sie einen AROON-Up mit einem Parameter von 10 Perioden unter ein Chart mit Tagesintervall darstellen. Wenn dann der höchste Schlusskurs der letzten 10 Tage vor 3 Tagen war, also 7 Tage nach dem Beginn der Periode, würde der heutige Wert für den AROON-Up ((10-3)/10) x 100 = 70 betragen. Wenn der niedrigste Schlusskurs in derselben Periode gestern auftrat, also am 9. Tag, dann würde der Wert für den AROON-Up ((10-1)/10) x 100 = 90 betragen.

Interpretation - Theorie und Praxis

Chande definierte für den AROON folgende Interpretationsweisen, die im einzelnen anhand praktischer Beispiele verdeutlicht werden sollen:

• Ein Aufwärtstrend liegt vor, wenn der AROON-Up über dem AROON-Down liegt. Umgekehrt wird ein Abwärtstrend angezeigt, wenn der AROON-Down über dem AROON-Up liegt.

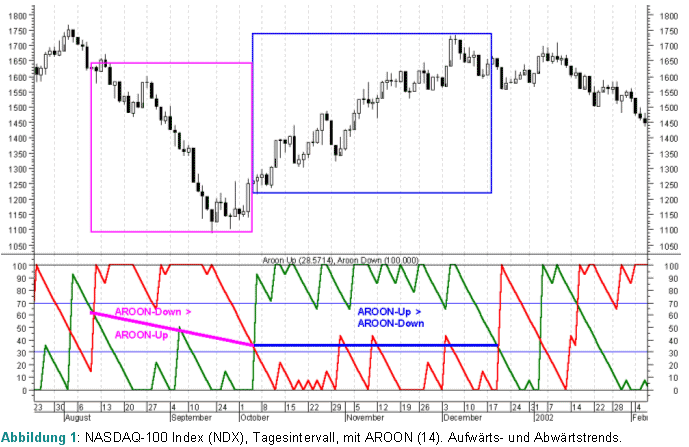

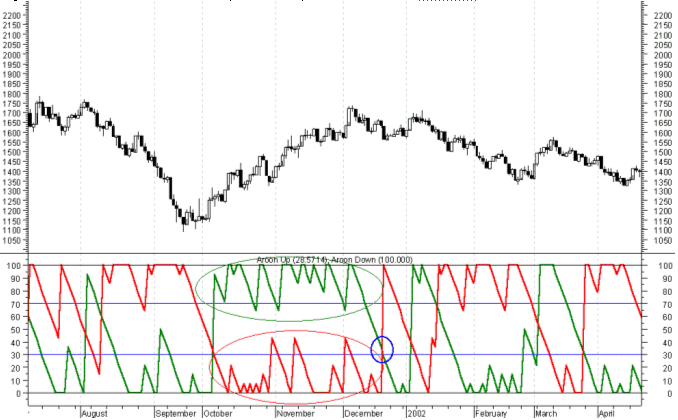

In der Abbildung 1 sehen Sie links im Chart ein Beispiel für einen durch Chande definierten Abwärtstrend. Der AROON-Down (rot) liegt über dem AROON-Up (grün). Rechts daneben finden Sie ein Beispiel für einen Aufwärtstrend, bei dem folglich der AROON-Up über dem AROON-Down liegt. Wie Sie erkennen können, fängt das Indikator-System in diesem Beispiel sowohl die Aufwärts- als auch die Abwärtsbewegung recht gut ein.

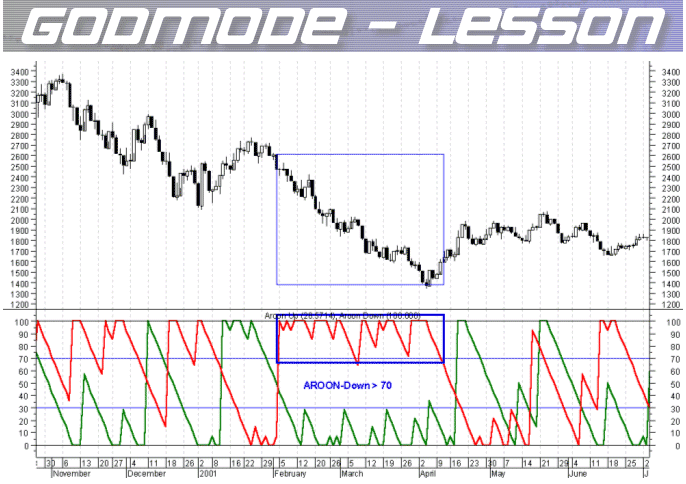

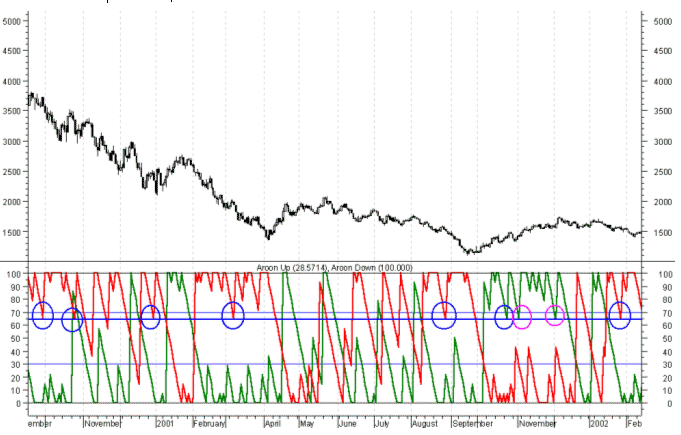

• Chande stellte ferner fest, dass ein Markt umso kontinuierlicher trendiert, je höher der AROON notiert. Werte des AROON-Up über 70 signalisieren dabei einen starken Aufwärtstrend (siehe Aufwärtstrend von Oktober bis November in der Abbildung 1). Andererseits signalisieren Werte des AROON-Down über 70 einen starken Abwärtstrend, siehe Abbildung 2. Je gleichmäßiger dabei einer der beiden Indikatoren im oberen Bereich verläuft, desto stabiler ist der jeweilige Trend. Und je höher der AROON notiert, desto kontinuierlicher trendiert der Markt, da nicht die Trendstärke des Preises, sondern die Anzahl der Perioden, in denen der Trend nun schon anhält, bemessen wird. In diesem Sinne bietet ein längeres Verweilen des AROON im oberen Bereich eine zusätzliche Indikation für die Trendstärke.

Abbildung 2: NASDAQ-100 Index (NDX), Tagesintervall, Trendkontinuität in Abhängigkeit von hohen Werten des AROON, hier ein länger anhaltender Abwärtstrend bei Werten des AROON-Down über 70.

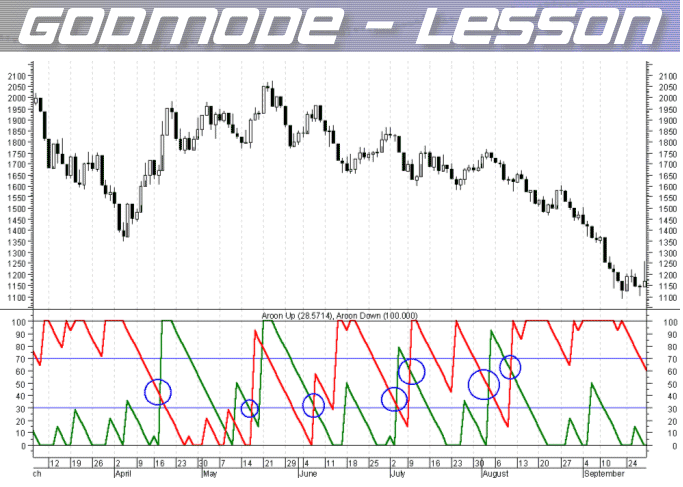

• Wenn sowohl AROON-Up als auch AROON-Down unterhalb des oberen Bereiches (also unter 70) notieren, werden trendlose Phasen angezeigt. In der Abbildung 3 sind solche Phasen durch Einkreisungen hervorgehoben.

Abbildung 3: NASDAQ-100 Index, Tagesintervall. Trendlose Phasen existieren dann, wenn keiner der beiden AROONs im oberen Bereich (über 70) notiert.

Verdeutlichen kann man sich die Konstellation des AROON während trendloser Marktphasen wie folgt: Eine perfekte Konsolidierung wäre beispielsweise dann gegeben, wenn jeder Schlusskurs einer Periode gleich wäre, also kein neues Hoch oder Tief entstünde. In solch einer Situation würden weder der AROON-Up noch der AROON-Down ein neues Hoch oder Tief verzeichnen und beide würden tiefere Werte verzeichnen (siehe Formel.) Aus diesem Grunde würden während einer perfekten Konsolidierung AROON-Up und AROON-Down parallel zueinander verlaufen. In der tatsächlichen Praxis aber nähern sie sich während einer Konsolidierung einander an.

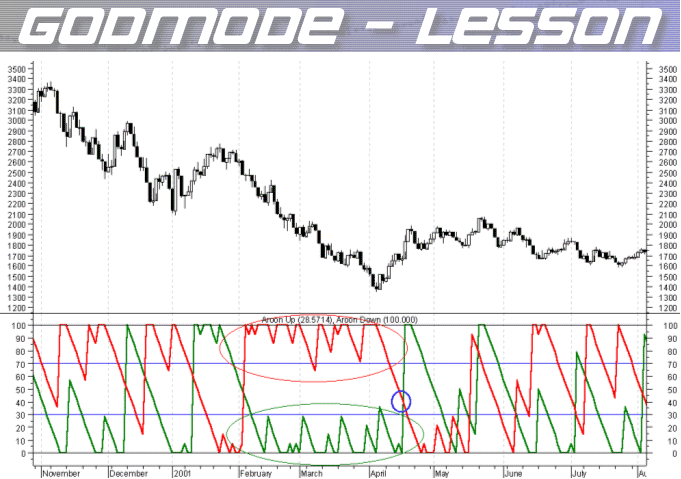

• Ein Crossover der beiden Indikatoren deutet einen möglichen Trendwechsel an. Dies gilt insbesondere nach Phasen, in denen beide Indikatoren über einen längeren Zeitraum in oberen (und unteren) Bereich notierten, siehe Abbildungen 4 und 5.

Abbildung 4: NASDAQ-100 Index, Tagesintervall. Mögliche Trendwechsel werden indiziert, wenn es nach einer längeren Phase von Werten im oberen (und unteren) Bereich zu einem Crossover kommt.

Abbildung 5: NASDAQ-100 Index, Tagesintervall. Mögliche Trendwechsel werden indiziert, wenn es nach einer längeren Phase von Werten im oberen (und unteren) Bereich zu einem Crossover kommt.

In der Abbildung 4 erkennen Sie, dass der AROON-Down den Wert von 70 im März 2001 kurz unterschreitet, um anschließend für einen längeren Zeitraum wieder über diesem Niveau zu notieren. Wie bereits erwähnt, signalisiert ein Wert des AROON-Down über 70 einen starken Abwärtstrend und ein AROON-Up über 70 einen starken Aufwärtstrend.

Damit Sie von länger anhaltenden Trends profitieren können, kann es ratsam sein, sich der Zonenanalyse zu bedienen. Die Zonenanalyse darf aufgrund des schnell oszillierenden Verhaltens des AROON aber nur sehr eingeschränkt und mit Bedacht eingesetzt werden! In der folgenden Abbildung 6 finden sie für den Nasdaq-100 Index (NDX), Tagesintervall, ein Beispiel für eine Zone eines 14er AROONs bei einem Wert von 65 (also nur knapp unter 70!). Diese Zone fungierte oftmals als Unterstützung (hier vornehmlich für den AROON-Down, da die längeren Trendphasen im Beobachtungszeitraum abwärtsgerichtet waren). Da der obere Bereich des AROONs eigentlich erst ab 70 beginnt, ist hier in Erwägung zu ziehen, diesen oberen Bereich gegebenenfalls minimal tiefer zu platzieren, auf eben 65.

Abbildung 6: NASDAQ-100 Index, Tagesintervall. Zonenanalyse ergibt Support-Level bei 65 (also knapp unter der signifikanten 70er-Marke). Die Zonenanalyse ist beim AROON nur mit äußerster Vorsicht anzuwenden!

Schlussbetrachtung

Der AROON dient nicht nur als Trendfilter, sondern misst auch die Trendstärke.

Aufgrund dieser Eigenschaften kann er sowohl für trendfolgende als auch gegen den Trend gerichtete Trading-Konzepte eingesetzt werden. Da der AROON sehr geradlinig verläuft, eine relativ geringe Volatilität innehat und eine hinsichtlich des Momentums klare Aufteilung von immer wieder schnell erreichten Werten von 0 bis +100 besitzt, können Trends relativ leicht bestimmt werden. In seitwärts gerichteten Märkten treten die für Trendfolger typischen Probleme auf.

Da die Formel zur Berechnung des AROON nur einen zeitlichen aber keinen preislichen Faktor berücksichtigt, werden sowohl geringe als auch starke Kursbewegungen nicht voneinander unterschieden.

Autor: Frank Thönnißen - Co-Investment Advisor bei STRADIVARI (Luxemburg)

http://www.trading-lehrgang.de

[Link auf blogs.boerse-go.de/... nicht mehr verfügbar]

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.