Mehr Risiko, mehr Ertrag? Bei Technologieaktien stimmt das

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Dass man mit mehr Risiko auch mehr Ertrag erwirtschaften kann, gilt fast als Allgemeinwissen. Das macht es nicht richtiger. An der Börse gilt häufig das Gegenteil. Mehr Risiko führt zu weniger Ertrag. Das hat vielerlei Gründe. Einer ist beim Anlegerverhalten zu finden. Anleger nehmen gerne viel Risiko auf sich, indem sie hohe Hebel verwenden. Das kann gutgehen, doch in den meisten Fällen geht es schief. Das ist aber nicht unbedingt das, was mit Risiko gemeint ist. Vielmehr geht es darum, wie riskant die Aktie eines Unternehmens ist. Es ist z.B. riskanter in ein Unternehmen zu investieren, welches keine Gewinne schreibt. Wer keine Gewinne schreibt, braucht Kredit, um die Geschäfte fortzuführen. Das kann kurzfristig gelingen, doch wenn ein Unternehmen permanent unprofitabel ist, wird der Geldhahn irgendwann zugedreht. Bei einem Bankrott ist die Aktie wertlos. Solche Unternehmen finden sich überall. Im Vorhinein kann niemand wissen, ob das Unternehmen den Turnaround schafft und dann hohe Kursgewinne locken. Wer investiert, geht höheres Risiko ein. Dieses Risiko ist bei soliden Unternehmen, die keine Probleme haben, geringer.

Wer auf Turnarounds wettet, geht höheres Risiko ein. In den meisten Fällen gelingt der Turnaround nicht. Anleger gehen höhere Risiken ein, werden dafür aber nicht belohnt. Die Liste an Beispielen, weshalb Risiko nicht mit höheren Renditen belohnt wird, lässt sich beliebig fortsetzen.

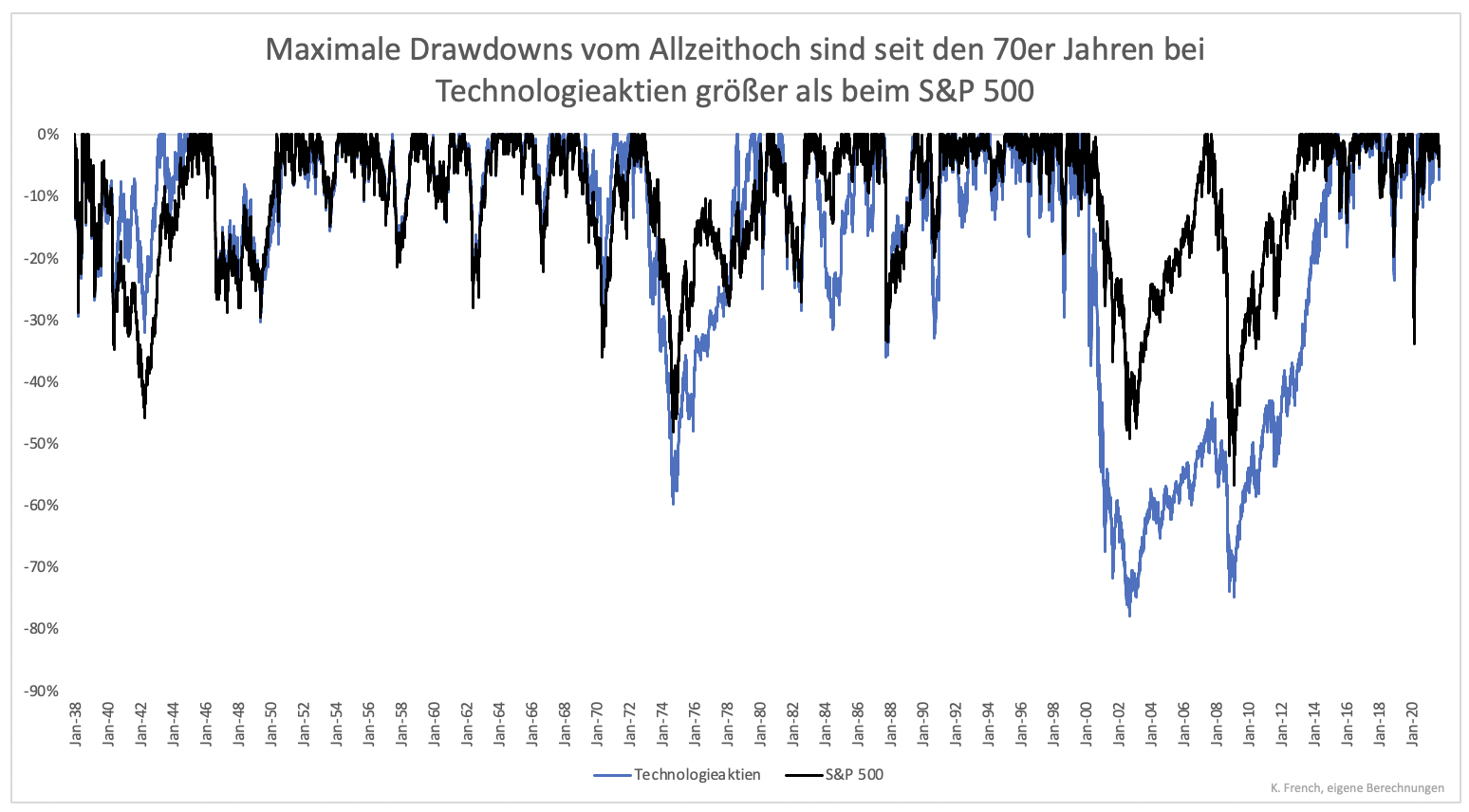

An einem Punkt kommt man jedoch dort an, wo sich Technologieaktien befinden. Technologieaktien sind riskanter als der breite Markt. Korrekturen und Bärenmärkte tendieren dazu, stärker auszufallen als z.B. beim S&P 500 (Grafik 1).

Das galt sogar für die Korrekturen im aktuell laufenden Bullenmarkt (Grafik 2). Während der S&P 500 kaum korrigierte, ging es bei Technologiewerten immer wieder um 5-10 Prozentpunkte weiter nach unten.

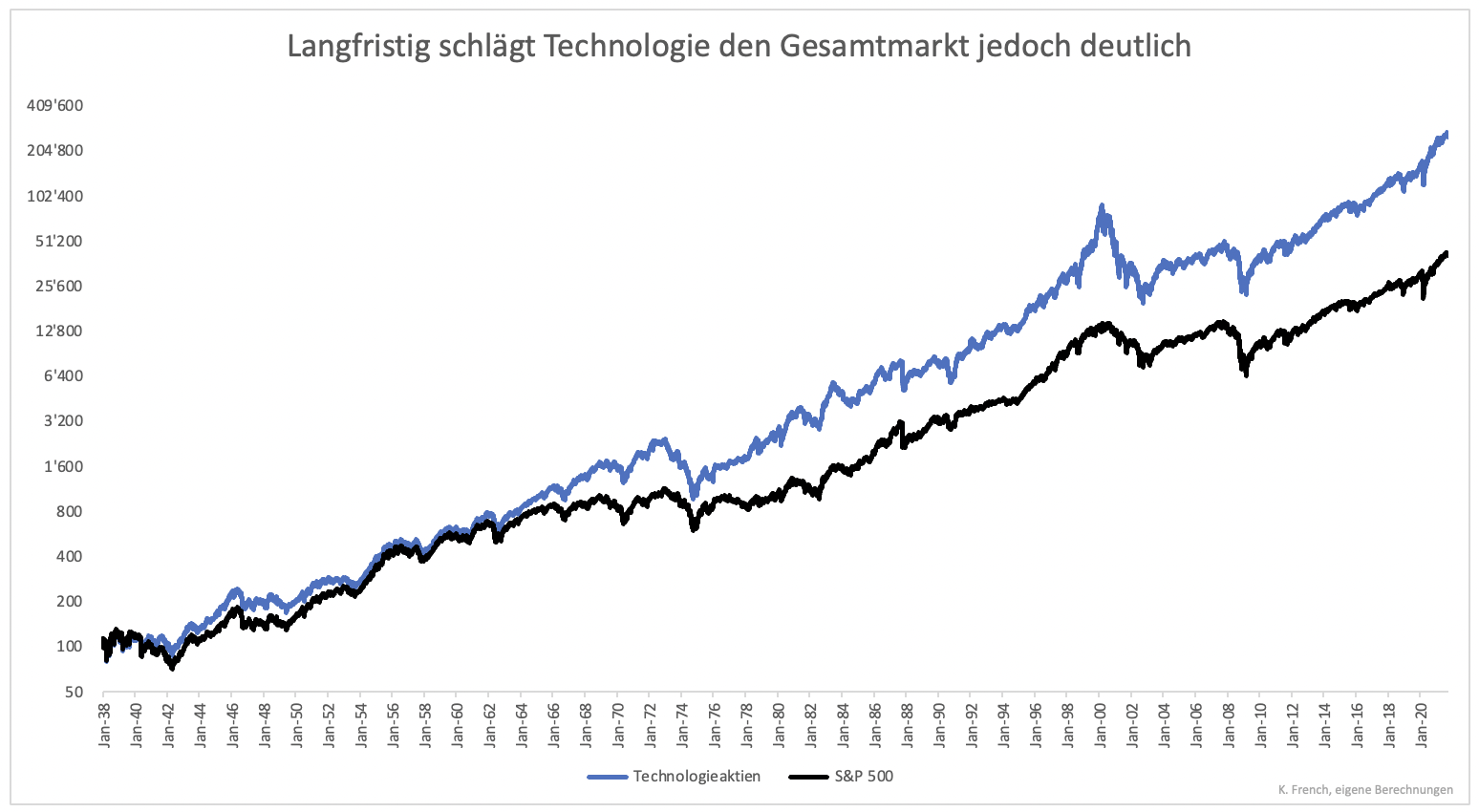

Langfristig schlägt Technologie den Markt um Längen (Grafik 3). Hier wird höheres Risiko (mehr Volatilität) mit höheren Renditen belohnt. Aber wieso ist das so?

Der Technologiesektor ist ein breites Feld. Im Nasdaq 100 finden sich Aktien aus den verschiedensten Branchen. Von Biotechnologie über Eisenbahnen bis hin zu Getränkeherstellern. Die Branchen sind nicht das, was Technologie ausmacht. Vielmehr sind es Unternehmen, die höhere Wachstumschancen haben.

Als Facebook oder Alphabet an die Börse gingen, erahnte niemand wie sehr sie das Internet dominieren würden. Das zeigte sich auch anhand der Aktienkurse. Es ging in den ersten Jahren wild auf und ab. Auch Netflix und Amazon korrigierten regelmäßig um 30 % und mehr.

Die Volatilität der Aktien ist größer, weil sich viele junge Unternehmen und Branchen im Index tummeln. Es dauert Jahre, bis sich das Geschäft stabilisiert und vorhersehbar wird. Langfristig ändert es nichts daran, dass das Wachstum höher ist. Entsprechend kann man auch höhere Kursgewinne erwarten.

Man kann sein Risiko an der Börse auf viele Arten erhöhen, indem man auf Turnaroundkandidaten setzt, einen hohen Hebel verwendet, ausschließlich Small Caps kauft, auf Hypesektoren und Hypeaktien wie AMC wettet oder exotische Derivate verwendet. Sie alle haben eines gemeinsam: Sie zeigen langfristig trotz höherem Risiko eine Underperformance. Für Technologie gilt das nicht. Wer also höheres Risiko und eine höhere Rendite will, ist mit Technologiewerten langfristig gut beraten.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.