Maximale Rendite – Teil I

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Gleich eine Warnung zu Beginn: Wer die größtmögliche Rendite erzielen will, muss das klassische Risiko- und Moneymanagement ignorieren. Hohe Volatilität und Drawdowns stehen auf dem Weg zur maximalen Rendite auf der Tagesordnung. Dieser Artikel soll daher lediglich diskutieren, wie theoretisch eine sehr hohe Rendite erwirtschaftet werden kann. In der Praxis ist davon allerdings abzuraten. Die Grundidee lässt sich aber auch umsetzen, ohne gleichzeitig ein zu hohes Risiko einzugehen.

Um zu einer maximalen Rendite zu gelangen, müssen zwei Faktoren optimiert werden: die Tradingstrategie und der Reinvestitionsgrad. Das klingt banal, ist es aber nicht. Vor allem letzteres bereitet vielen Tradern und Investoren große Probleme; nicht zuletzt, weil beide voneinander stark abhängig sind. Die Grundvoraussetzung für die Vermehrung von Kapital ist eine gute Handelsstrategie. Sie muss langfristig profitabel sein, denn kein Managementsystem der Welt kann eine negative Performance in eine positive umwandeln. Das überrascht jetzt zunächst einmal nicht. Die Grenze zwischen Profit und Verlust ist aber häufig verschwommen. Während eine Strategie mit negativer Rendite niemals positiv wird, kann eine Strategie mit grundsätzlich positiver Rendite verlustreich werden, wenn das falsche Kapitalmanagement angewendet wird.

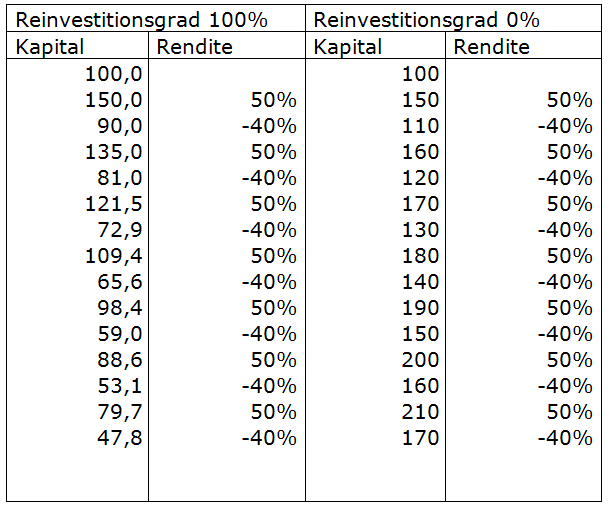

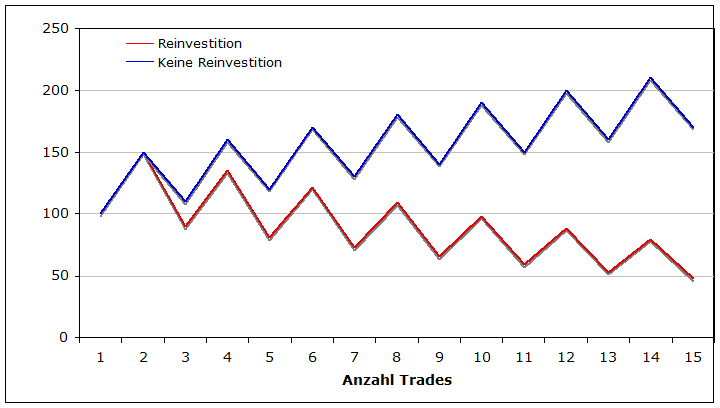

Hierzu ein Beispiel: Eine Strategie verspricht bei jedem zweiten Trade einen Gewinn von 50% und bei jedem zweiten Trade einen Verlust von 40%. Würden Sie diese Strategie umsetzen? Die Differenz zwischen Gewinn- und Verlusttrades liegt immerhin bei 10 Prozentpunkten bzw. wird im Verlustfall 20% weniger verloren als im Gewinnfall gewonnen. Ob diese Strategie nun profitabel ist oder nicht, hängt davon ab, wie sie umgesetzt wird. Dafür stehen mehrere Möglichkeiten zur Verfügung. Eine Möglichkeit ist, immer mit dem Anfangskapital zu handeln. Beträgt dieses z.B. 100, werden pro Trade immer 100 eingesetzt. Der Reinvestitionsgrad beträgt demnach 0%. Das andere Extrem ist immer 100% zu investieren. Das Ergebnis ist in der folgenden Tabelle und Grafik dargestellt. Werden 100% investiert verlieren Sie mit diesem Ansatz Geld – und das nicht zu knapp. Nach nur 14 Trades hat sich das Kapital halbiert. Wenn Sie nicht reinvestieren machen Sie über 14 Trades einen sehr stattlichen Gewinn, nämlich 70%.

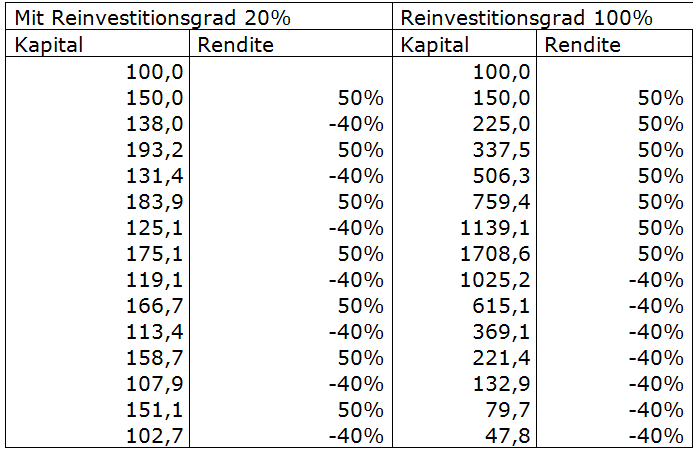

Das Beispiel zeigt sehr schön, welche enormen Auswirkungen der Reinvestitionsgrad haben kann. In diesem Fall wird die Rendite durch Reinvestition minimiert bzw. überhaupt erst negativ. Das ist vollkommen entgegengesetzt der Intuition, dass man nur mit möglichst hoher Reinvestition die Rendite maximieren kann. Dem ist offensichtlich nicht so. Es hängt also sehr stark von der Strategie ab, ob das Reinvestieren von Gewinnen einen Vorteil bringt. Es ist dabei übrigens vollkommen unabhängig davon, in welcher Reihenfolge die Gewinn- und Verlusttrades auftreten, wie die nächste Tabelle auf der rechten Seite zeigt. Hier kommen zunächst 7 Gewinntrades und dann die Verluste. Die Strategie wird profitabel, wenn der Reinvestitionsgrad unter 25% sinkt. Damit soll allerdings nicht gesagt werden, dass mit möglichst geringer Reinvestition die Rendite maximiert wird.

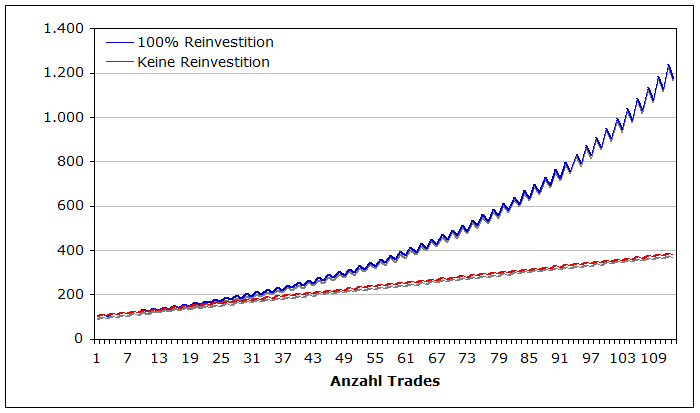

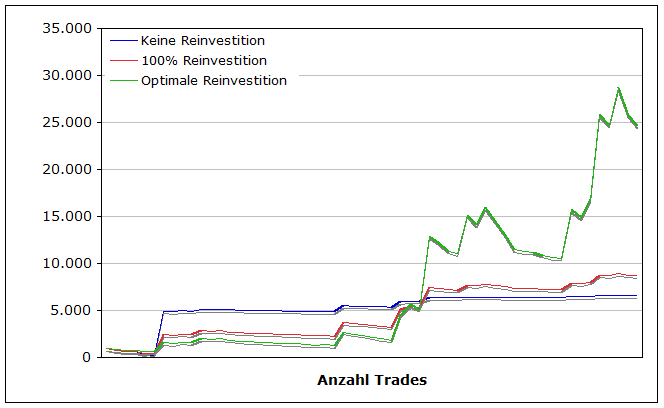

Die wichtigste Voraussetzung für eine maximale Rendite ist der richtige Prozentsatz. Das ist eines der Kernprobleme, denn dieser Prozentsatz ist abhängig von der Strategie. Wer seine Rendite maximieren will, muss also eine klare Strategie haben, die sich an eindeutige Regeln hält. Wer nach Bauchgefühl handelt – ob profitabel oder nicht – hat es sehr schwer, den optimalen Reinvestitionsgrad zu bestimmen, um den Profit zu maximieren. Generell gilt aber, dass der Vermögenszuwachs höher ist, wenn die Gewinne wieder investiert werden. Würden wir nämlich niemals unsere Gewinne wieder investieren, bleibt das Wachstum einfach linear. Der Unterschied zu Reinvestition ist im folgenden Chart noch einmal zu sehen. Mit 100% Reinvestition ist das Kapital nach 112 Trades drei Mal höher als ohne. Die Grundlage für diese Kapitalkurve ist jeweils ein Gewinntrade mit 10% Rendite und ein Verlusttrade mit 5% Verlust.

Das ist die idealtypische Darstellung. Wie sieht das aber in der Praxis aus? Ich habe zu diesem Zweck eine Strategie getestet, die auf einem relativ einfachen Crossover von mehreren gleitenden Durchschnitten im Dax beruht. Der Testzeitraum betrug 12 Jahre. Für jedes der drei Portfolios wurden genau die gleichen Trades durchgeführt. Der einzige Unterschied besteht im (Re)investitionsgrad. Ohne Reinvestition wurden in den 12 Jahren aus 1.000 Euro 6.577 Euro, mit 100% Reinvestition 8.728 Euro und mit optimaler Reinvestition 24.646 Euro. Die Ergebnisse sind schon massiv voneinander verschieden! Was in absoluten Zahlen nahezu in allen Fällen unglaublich wirkt, entspricht einem relativ moderatem Wachstum von 3-5,5% pro Trade. In der ersten Variante wird ein durchschnittlicher Gewinn von 3,36% pro Trade erwirtschaftet, in der zweiten 3,874% und in der optimalen Variante 5,78%.

Der Chart zeigt allerdings auch, dass das optimale Anlageverhalten wohl am stärksten an den Nerven zehrt. Das ist jedoch eher eine optische Täuschung denn Realität. In der optimalen Variante beträgt der maximale Drawdown 35%, in der ohne Reinvestition 75% und in der mit 100% Reinvestition 57%. Bitte ordnen Sie diesen Ergebnissen keine allgemeingültige statistische Signifikanz zu. Es handelt sich bei dieser extrem positiven Entwicklung des Optimalportfolios eher um eine Anomalie denn um die Regel. In anderen Systemen sah es genau umgekehrt aus, z.B. bei einem MACD Crossover. Hier war der max. Drawdown ohne Reinvestition 11%, mit 100% Reinvestition 13,5% und mit dem Optimalportfolio 79%!

Der Kernpunkt ist auch nicht so sehr der Drawdown. Benutzt man die optimale Investitions- und Reinvestitionsgröße ist mit Drawdowns zu rechnen, die mindestens der optimalen Investitionsgröße entsprechen. Liegt diese bei 20% des Kapitals, kommt es früher oder später zu einem mindestens 20%-igen Performanceeinbruch. Liegt die Größe bei 92%, verliert das Depot irgendwann mindestens 92%. Der hohe Drawdown ist ein Nebenprodukt der Renditemaximierung und muss hingenommen werden. Der Kernpunkt ist aber die schier unglaublich hohe Rendite, die theoretisch erzielt werden kann.

Wie das geht und wieso man es trotzdem nicht unbedingt tun sollte, diskutiere ich im zweiten Teil des Artikels im nächsten TradersJournal

Clemens Schmale

Technischer Analyst bei GodmodeTrader.de

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

- 75 Euro Startguthaben bei justTRADE

- ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

- 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen & dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.