Machen Dividenden glücklich?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Kurzer Hinweis: Ich schreibe regelmäßig Artikel für das "Traders Journal" und den "Strategie Report". Sie können diese Publikationen kostenlos abonnieren unter http://www.godmode-trader.de/service/newsletter/b2c

Die Antwort ist wie so oft an der Börse klarerweise Jein. 2012 dürften Dividenden aber tatsächlich glücklich machen. Dabei geht es weniger alleinig um die Dividende, sondern um eine Kombination aus Dividende und Kursgeschehen. 2012 ist also das richtige Jahr, um doppelt abzukassieren.

Bevor ich dazu komme, wie sich das am besten bewerkstelligen lässt, noch ein paar generelle Worte zum Thema Dividenden. Immer wenn Aktienkurse rückläufig sind, betreten Fundamentalanalysten die Bühne und bestätigen, dass jetzt der richtige Zeitpunkt gekommen sei, dividendenstarke Titel zu kaufen. Mit einer hohen Ausschüttungsquote ergibt sich dann eine ansehnliche Dividendenrendite von 6% oder mehr. Die Favoriten sind dabei immer dieselben: Deutsche Telekom, E.ON und RWE. Per se klingt die Logik bestechend. Dividendenstarke Werte sind oft wenig volatil und recht zuverlässig in ihrer Ausschüttungspolitik. Neben der Rendite, die wesentlich höher ist als das, was auf Festgeldkonten möglich ist, wird oft ein weiterer Vorteil angeführt. Bei einer jährlichen Rendite von beispielsweise 10% finanziert sich der Aktienkauf nach 7,27 Jahren selbst. Wird eine jährliche Inflation von 2% berücksichtigt, verlängert sich der Zeitraum auf gut 9 Jahre. Klingt trotzdem noch fantastisch, oder?

Um das Problem dieser Logik zu verdeutlichen bediene ich mich meines Lieblingsbeispiels der Deutschen Telekom. In den vergangenen Jahren betrug die Dividendenrendite stolze 7-8%. Wer diesen Dividendentraum nach obiger Logik vor 10 Jahren bei 100 Euro gekauft hätte, konnte bis 2011 knapp 10 Euro Dividende einstreichen. Das sind gerade einmal 10% des Kaufkurses. Um zumindest nominell keinen Verlust zu erleiden müsste die Aktie bei 90 Euro stehen. Tatsächlich liegt der Preis deutlich unter 10 Euro. Der Verlust beträgt noch immer 90%. Dieses Extrembeispiel verdeutlicht, dass man vorsichtig sein muss, wenn eine langfristige Buy and Hold Strategie bei dividendenstarken Titeln verfolgt wird. Zugegebenermaßen ist die T-Aktie erst seit 2004 interessant. Davor lag die Dividendenrendite unter dem risikolosen Zinssatz. Damals lag der Kurs bei 16 Euro. Inklusive Dividende liegt der Verlust bis dato nur bei 20%.

Der erste Kritikpunkt an einer reinen Dividendenstrategie ist die Langfristigkeit. Wie das Telekom Beispiel zeigt, muss man bei solch langfristigen Investments mit Zeiträumen von 10 Jahren sehr vorsichtig sein. Wer weiß schon, was in 10 Jahren sein wird? Bis dahin kann ein Unternehmen, welches momentan hervorragend geführt wird und großartige Wachstumsperspektiven hat, pleite oder zu einem Pennystock verkommen sein. Telefoniert wird zwar immer, aber die Konkurrenz schläft nicht. Mit anderen Worten: wer heute kauft, um in 10 Jahren 100% nominellen Gewinn anzuhäufen, wird nach 10 Jahren fast garantiert ziemlich enttäuscht sein. Die Dividendenrendite kann heute noch so hoch sein – wenn der Aktienkurs nicht mindestens seitwärts läuft hilft das alles nichts.

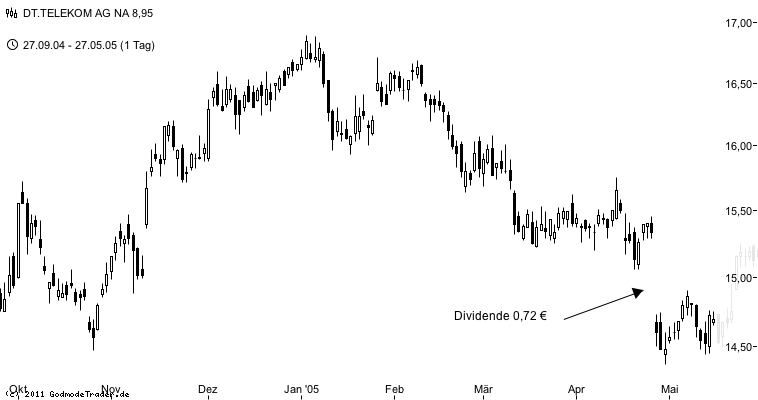

Das Kursrisiko ist das eine Problem. Es gibt zu allem Überfluss aber auch noch ein zweites, oft verschwiegenes Problem. Die Dividende ist eine Barauszahlung des Unternehmens an die Aktionäre. Geld verlässt also das Unternehmen und befindet sich damit nicht mehr im Besitz des Konzerns. Das Unternehmen wird durch die Auszahlung weniger wert! Der erste Chart zeigt diese Systematik. Ist die Dividende ausgezahlt, wird die Aktie ex-Dividende gehandelt. Der Abschlag entspricht ziemlich genau der Höhe der Dividende. Je höher die Auszahlung ist, desto größer der Wertverlust der Aktie. Das wird gerne von jenen verschwiegen, die von hohen Auszahlungsquoten schwärmen. Es wird so getan, als würde die Dividende geschenkt und als ob sich so auf wundersame Weise der Wert des Unternehmens vermehren würde. Dem ist nicht so. Das Unternehmen wird genau um den Dividendenbetrag weniger wert. Das kann man gar nicht oft genug betonen.

Zu Recht fragen Sie sich jetzt, wieso 2012 anders sein soll, wenn doch eine Dividende per se keinen Mehrwert bietet. Die Dividendenstrategie für 2012 beruht allein auf der Annahme, dass wir uns in einem neuen Bullenmarkt befinden. Ganz nach dem Motto „Bei Flut steigen alle Boote“ kann darauf spekuliert werden, dass innerhalb kurzer Zeit der Dividendenabschlag im Aktienkurs wieder aufgeholt wird. Es geht darum, möglichst viele Dividenden einzukassieren und gleichzeitig von steigenden Kursen zu profitieren. In unten stehender Tabelle sind die Dividenden und deren Renditen der letzten Jahre aufgeführt. Die Rendite für das Geschäftsjahr 2011 (also die Dividende, die dieses Jahr ausgeschüttet wird) basiert auf den Kursen per Ende Februar 2012. Bei deutschen Aktien ist es üblich, die Dividende am Tag nach der Hauptversammlung auszuschütten. Berechtigt ist jeder, der am Tag der Hauptversammlung die Aktie besitzt. Es ist also vollkommen ausreichend, die Aktie einen Tag vor der Hauptversammlung zu kaufen.

Die Idee ist also, die Aktie einen Tag vor der Hauptversammlung zu kaufen und so lange zu halten, bis der Dividendenabschlag im Kurs der Aktie wieder ausgebügelt wurde. Ziel ist es, die Dividendenrendite tatsächlich zu erwirtschaften. Momentan sieht es so aus, als könnte das aufgrund des allgemeinen Marktumfelds funktionieren. Vergleichbar ist die Situation etwa mit 2004-2007 und 2009. 2009 wurde bei der Münchner Rück der Dividendenabschlag in 6 Handelstagen wieder rausgeholt, bei RWE in 10 Tagen, bei Daimler in 2, E.ON in 18, Allianz in 3, Dt. Telekom in 70 und bei Fielmann in 16 Tagen. Es gibt natürlich keine Garantie dafür, dass die Abschläge auch 2012 so schnell wieder aufgeholt werden. 2009 war es allerdings möglich mit zwei gleichgroßen Investments eine Rendite von 18 bzw. 23% zu erzielen. Dabei wurde mit z.B. 1.000 Euro zuerst die Daimler Aktie gekauft, mit dem „verzinsten“ Geld dann die RWE, E.ON und Fielmann Aktie. Mit weiteren 1.000 Euro wurden Münchner Rück, Allianz und Telekom gekauft. Aus 2.000 Euro wurden in 4 Monaten exklusive Spesen 2.410 Euro mit einer Rendite von 20,5% oder aufs Jahr gerechnet ca. 60%. In den anderen Jahren konnte mit der Strategie kein großer Gewinn erzielt werden. 2010 war die Performance der Strategie auf Sicht von 3 Monaten sogar negativ.

Wer darüber nachdenkt, diese Strategie 2012 nachzuvollziehen, sollte folgendes beachten: Der Zinseszinseffekt macht ca. 15-20% der Rendite aus. Es ist also erforderlich, die Aktien möglichst kurz im Depot zu halten und den Betrag zu reinvestieren. Die Entscheidung, eine Aktie einen Tag vor der Hauptversammlung ins Depot zu nehmen sollte nur erfolgen, wenn sich der Kurs in einer guten technischen Verfassung befindet. Befindet sich der Kurs in einem Abwärtstrend ist dringend von einem Kauf abzuraten. Ebenso ist ein Seitwärtstrend riskant, da der Dividendenabschlag eine Seitwärtskonsolidierung nach unten auflösen kann. Besonders interessant sollten in diesem Jahr E.ON und RWE sein. Beide haben nach beispiellosen Kursabschlägen aufgrund des Atomausstiegs einen Boden ausgebildet. RWE konnte bereits aus einer Seitwärtskonsolidierung ausbrechen, E.ON dürfte kurz davor stehen. Auf große Kurssprünge sollte man bei der Deutschen Telekom nicht spekulieren. Gelingt dieser Aktie kein nennenswerter Turnaround, ist nicht davon auszugehen, dass der Dividendenabschlag schnell wieder erwirtschaftet werden kann. Selbst 2009, als fast alle Kurse regelrecht explodierten war die Performance der Telekom bescheiden.

Ob Sie sich den Stress dieser Strategie antun, liegt ganz bei Ihnen. 2012 kann sich eine solche Strategie aufgrund des guten Marktumfelds durchaus lohnen. Dividenden sind aber keine Geschenke. Denken Sie daran, wenn Sie der Verlockung einer hohen Dividendenrendite nachgeben möchten.

Viel Erfolg

Clemens Schmale

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.