Löst die US-Notenbank gerade einen Aktien-Crash aus?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- DAX - WKN: 846900 - ISIN: DE0008469008 - Kurs: 14.142,09 Pkt (XETRA)

- Netflix Inc. - WKN: 552484 - ISIN: US64110L1061 - Kurs: 215,520 $ (Nasdaq)

- Tesla Inc. - WKN: A1CX3T - ISIN: US88160R1014 - Kurs: 1.005,050 $ (Nasdaq)

Jetzt geht es so richtig los mit der Zinswende: Diesen Eindruck kann man gewinnen, wenn man sich die Verbalinterventionen von Notenbankern in der vergangenen Woche vor Augen führt. Die einzelnen Aussagen sind dabei nebensächlich, entscheidend ist vielmehr, was sich aus diesen Aussagen ableiten lässt. Im Wesentlichen ist es das Folgende:

- Die EZB wird aller Voraussicht nach im Juni ein Ende ihrer Anleihenkäufe im dritten Quartal beschließen und außerdem erste Entscheidungen dazu treffen, wann die Zinsen wieder angehoben werden. Eine erste Zinserhöhung wäre dabei nach dem Dafürhalten verschiedener EZB-Ratsmitglieder bereits im Juli "möglich" (aber deshalb noch lange nicht wahrscheinlich).

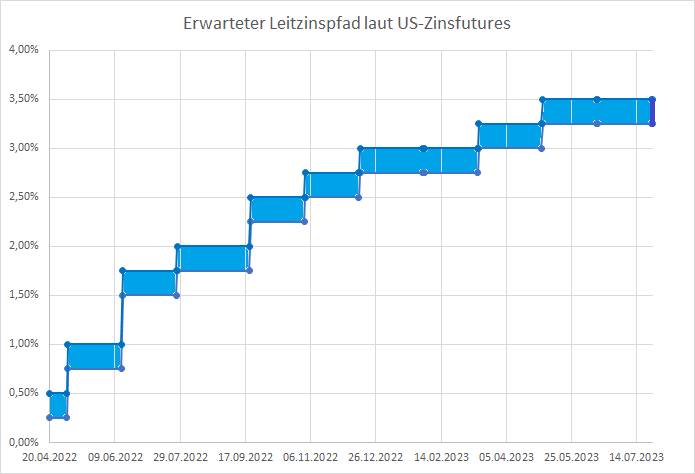

- Die US-Notenbank Fed dürfte in den kommenden Monaten kräftig an der Zinsschraube drehen und dabei insbesondere bei den nächsten drei Zinsentscheiden Vollgas geben, nachdem es eine erste Zinserhöhung im März gegeben hatte. Eine Erhöhung um 50 Basispunkte im Mai gilt inzwischen als sicher, nicht zuletzt weil auch US-Notenbankpräsident Jerome Powell explizit von dieser Möglichkeit gesprochen hat. Inzwischen werden aber auch Zinserhöhungen um 75 Basispunkte im Juni als sehr wahrscheinlich angesehen. Die Investmentbank Nomura rechnet etwa damit, dass die Fed den Leitzins im Mai um 50 Basispunkte und dann im Juni und Juli jeweils um weitere 75 Basispunkte anheben wird. Der Markt preist inzwischen Erhöhungen um 50 Basispunkte im Mai, 75 Basispunkte im Juni, 50 Basispunkte im Juli und dann jeweils 25 Basispunkte im September, November und Dezember ein. Ende des Jahres würde der Leitzins dann zwischen 2,75 Prozent und 3,00 Prozent stehen, was 2,5 Prozentpunkte höher wäre als aktuell.

Nachdem die Notenbanken also zunächst gezögert haben, auf die hohe Inflation angemessen zu reagieren, wollen sie jetzt plötzlich Ernst machen mit der Straffung ihrer Geldpolitik, insbesondere die Fed. Dass das den Aktienmärkten nicht unbedingt schmeckt, dürfte klar sein. Insofern muss es auch nicht überraschen, dass die US-Indizes in der zweiten Wochenhälfte unter kräftigen Abgabedruck geraten sind.

Für Anleger stellt sich natürlich die Frage, ob die Fed mit ihren Aussagen womöglich gerade einen Aktien-Crash provoziert und ob dann später tatsächlich so heiß gegessen wird, wie gekocht wurde. Wird die Fed Wort halten? Oder sind die Verbalinterventionen nur Show, um dann die Geldpolitik tatsächlich gar nicht so stark verändern zu müssen?

Berichtssaison: Die Berichtssaison hat in dieser Woche bereits den Markt ganz gehörig durcheinandergewirbelt. Die Aktien des Streaminganbieters Netflix stürzten um mehr als 35 Prozent ab, nachdem das Unternehmen mit seinen Quartalszahlen über den ersten Kundenschwund seit zehn Jahren informiert hatte und auch für das zweite Quartal einen Rückgang der Nutzerzahlen in Aussicht stellte.

Beim Elektroautobauer Tesla waren die Anleger zwischen Rekordzahlen einerseits und Lieferkettenproblemen andererseits hin- und hergerissen.

In der kommenden Wochen wird es jetzt besonders spannend, wenn auch die drei größten US-Konzerne über das zurückliegende Quartal informieren. Am Dienstag veröffentlichen Microsoft und Alphabet und am Donnerstag Apple die Zahlen für das zurückliegende Quartal. Daneben werden in der kommenden Woche unzählige weitere Unternehmen ihre Geschäftszahlen vorlegen. Die wichtigsten werden in der Übersicht weiter unten in diesem Artikel genannt. Es könnte sehr unübersichtlich und volatil werden.

Auch in Deutschland nimmt die Berichtssaison Fahrt auf. Allein elf DAX-Konzerne werden in der kommenden Woche ihre Zahlen veröffentlichen. Auch diesseits des Atlantiks sollten sich Anleger also besser anschnallen.

Ukraine-Krieg und Corona-Lockdown in China sorgen weiter für wirtschaftliche Probleme: Vor dem weltgrößten Containerhafen der Welt in Shanghai warten wegen des Lockdows in der chinesischen Metropole derzeit Hunderte von Schiffen auf Abfertigung. Selbst wenn der Lockdown demnächst enden würde, dürfte es voraussichtlich mehrere Wochen oder Monate dauern, bis der Rückstand abgearbeitet ist.

Unterdessen droht auch in Westeuropa die Verarmung breiter Bevölkerungsschichten angesichts des Kriegs in der Ukraine und der explodierenden Inflation. "Es sind nicht nur die Energiepreise, die unglaublich steigen, sondern auch die Mieten und die Nahrungsmittelpreise. Wenn das so weitergeht, wird die ärmere Bevölkerung, bei der es gar nicht um Wohlstandsverlust geht, weil sie ohnehin kaum über die Runden kommt, über die Maßen leiden", warnte der Präsident des Sozialverbands Deutschland, Adolf Bauer, in der "Neuen Osnabrücker Zeitung" am Samstag. Bauer sprach sich deshalb auch gegen ein Energieembargo aus. Deutschland solle erst dann die Importe aus Russland einstellen, wenn man ausschließen könne, dass es zu großen Verwerfungen führt. "Das Risiko dramatischer Folgen für unseren Arbeitsmarkt sollten wir nicht eingehen." Vorläufige Inflationsdaten aus Deutschland für April stehen am kommenden Donnerstag auf der Agenda.

Die aktuellen Probleme zeigen einmal mehr, dass weniger freier Handel und weniger Globalisierung alle ein Stück ärmer macht. Dennoch stehen die Zeichen auf Deglobalisierung und wirtschaftliche Abschottung, wie auch eine Rede von EZB-Präsidentin Christine Lagarde am Freitag in Washington D.C. zeigte. Lagarde rechnet in Folge des Ukraine-Kriegs und der Corona-Pandemie mit einer sich verändernden Weltwirtschaft und dem Auseinanderbrechen globaler Handelsströme. Die große Herausforderung bestehe darin, einerseits Risiken mit Blick auf Handelsbeziehungen und andererseits auch Protektionismus zu vermeiden, sagte Lagarde. Angesichts der Corona-Pandemie und des Ukraine-Kriegs gebe es die Trends, die Abhängigkeit von einzelnen Lieferanten oder Ländern zu reduzieren, die Produktion zunehmend in Länder mit ähnlichen Werten auszulagern und vermehrt auf regionale Wertschöpfung zu setzen. Europa sei auf diese Veränderungen gut vorbereitet, weil es über den größten Binnenmarkt der Welt verfüge und gemeinsame Institutionen zur Überwachung der Märkte und zur Streitschlichtung aufgebaut habe. Schwierig umzusetzen sei aber die Verringerung der Abhängigkeit von bestimmten Rohstofflieferanten. Durch den grünen Wandel würden Rohstoffe wie Kupfer, Kobalt und Nickel immer wichtiger. "Ein neuer geopolitischer Wettlauf um die Sicherung des Zugangs zu Ressourcen ist daher wahrscheinlich", betonte Lagarde.

Wahlkrimi am Sonntag in Frankreich: Bleibt Emannuel Macron französischer Präsident? Oder wird die Rechtspopulistin Marine Le Pen künftig an der Spitze des französischen Staates stehen? Darüber entscheiden die Wähler in Frankreich an diesem Sonntag in der zweiten und entscheidenden Runde der Präsidentschaftswahl, bei der nur noch die beiden Kandidaten antreten, die in der ersten Runde die meisten Stimmen erhalten haben, also Macron und Le Pen. Würde Le Pen gewinnen, was als unwahrscheinlich gilt, würde das vermutlich nicht nur ein politisches Erdeben auslösen, sondern auch Auswirkungen auf die Wirtschaft und die Finanzmärkte haben, und zwar weit über Frankreich hinaus. Es dürfte sehr spannend werden.

Wichtige Termine der neuen Woche

Bitte beachten Sie, dass in der folgenden Übersicht nur eine Auswahl der wichtigsten Termine aufgeführt ist. Eine vollständige Terminübersicht erhalten Sie im Guidants-Terminkalender.

Sonntag, 24.04.2022

Zweite Runde der französischen Präsidentschafswahl. Stichwahl zwischen Amtsinhaber Emmanuel Macron und der Rechtspopulistin Marin Le Pen.

Montag, 25.04.2022

- Quartalszahlen Deutschland: Deutsche Börse (abends)

- Quartalszahlen Europa: Roche (Umsatzzahlen), Philips, Vivendi

- Quartalszahlen USA (vorbörslich): Coca-Cola

- Quartalszahlen USA (nachbörslich): Whirlpool

- Quartalszahlen Asien: Hyundai Motor

- 10:00 Uhr: Ifo-Geschäftsklima Deutschland April

Dienstag, 26.04.2022

- Quartalszahlen Deutschland: Amadeus Fire, Hamborner REIT, Voltabox (endgültig), Befesa, Atoss Software, Flatexdegiro (abends), Deutsche EuroShop (endgültig, abends)

- Quartalszahlen Europa: Novartis, HSBC Holdings, UBS, Banco Santander, Kuehne & Nagel, Randstad, Orange, Bawag, Temenos (abends), Michelin (abends)

- Quartalszahlen USA (vorbörslich): Pepsico, UPS, General Electric, 3M, Raytheon Technologies, Corning, Valero Energy

- Quartalszahlen USA (nachbörslich): Microsoft, Alphabet, Visa, Texas Instruments, General Motors, Mondelez, Juniper Networks

- 14:30 Uhr: Auftragseingang langlebige Wirtschaftsgüter USA März vorläufig

16:00 Uhr: US-Verbrauchervertrauen April

Mittwoch, 27.04.2022

- Quartalszahlen Deutschland: Deutsche Bank, Mercedes-Benz, Qiagen (abends), Kuka, Puma, Software AG, Symrise (Umsatzzahlen), DWS, Geratherm

- Quartalszahlen Europa: Credit Suisse, ST Micro, Air Liquide, GlaxoSmithKline, Novozymes, Iberdrola, Schneider Electric, Lloyds Banking, LSE Group, Yara, Dassault Systems, Unibail-Rodamco-Westfield

- Quartalszahlen USA (vorbörslich): Spotify, CME Group, Kraft Heinz, T-Mobile US, Boeing

- Quartalszahlen USA (nachbörslich): Meta Platforms, PayPal, Ford Motor, Qualcomm, Amgen, Mattel, Align Technology

- Sonstige Unternehmenstermine: Hochtief (Hauptversammlung), RTL (Hauptversammlung), Frosta (Hauptversammlung), MPC (Hauptversammlung), Engel & Völkers Digital AG (Ende der Zeichnungsfrist, 12:00 Uhr)

- 08:00 Uhr: GfK-Verbrauchervertrauen Deutschland Mai

- 08:00 Uhr: ACEA-Nutzfahrzeugzulassungen Europa März

- 14:30 Uhr: Lagerbestände Großhandel USA März

- 16:30 Uhr: Rohöllagerbestände

Donnerstag, 28.04.2022

- Quartalszahlen Deutschland: HelloFresh, Delivery Hero, Linde (12:00 Uhr), Beiersdorf, Wacker Chemie, Vossloh, Fielmann, Nemetschek, Drägerwerk (endgültig), Kion, Takkt, Washtec, Adva Optical Networking, LPKF, Sto, Funkwerk

- Quartalszahlen Europa: Sanofi, Total Energies, Unilever (Umsatzzahlen), Standard Chartered, Barclays, Nokia, Aker BP, Carlsberg, Sainsbury, Smith & Nepew, Repsol, Clariant, Volvo, Swisscom, Bucher (Umsatzzahlen), Straumann, Nordea, Capgemini (Umsatzzahlen), Pernod Ricard (Umsatzzahlen), DNB, Bank of Ireland, Kerry Group, Accor (abends, Umsatzzahlen), Saint-Gobain (abends, Umsatzzahlen), Umicore (Umsatzzahlen), Thales (Umsatzzahlen)

- Quartalszahlen USA (vorbörslich): Eli Lilly, Mastercard, Twitter, Merck & Co., McDonald's, Catterpillar, Southwest Airlines, Northrop Grumman, Stanley Black & Decker, Hershey, Baxter International, Comcast, International Paper, Southern Company

- Quartalszahlen USA (nachbörslich): Apple, Amazon, Intel, Stryker, ResMed

- Quartalszahlen Asien: Samsung (endgültig)

- Sonstige Unternehmenstermine: Munich Re (Hauptversammlung), RWE (Hauptversammlung), Hamborner REIT (Hauptversammlung), Deutz (Hauptversammlung), Ahlers (Hauptversammlung), Gea Group (Hauptversammlung), Moderna (Hauptversammlung), Vattenfall (Hauptversammlung), Axa (Hauptversammlung)

- In der Nacht/morgens (ohne genaue Zeitangabe): Zinsentscheid Bank of Japan & Pressekonferenz

- 14:00 Uhr: Inflationsrate Deutschland April vorläufig (Zahlen aus einzelnen Bundesländern bereits im Laufe des Vormittags)

- 14:30 Uhr: US-BIP 1. Quartal (vorläufig)

- 14:30 Uhr: Privater Konsum USA 1. Quartal (vorläufig)

- 14:30 Uhr: Wöchentliche Erstanträge auf Arbeitslosenhilfe USA

Freitag, 29.04.2022

- Quartalszahlen Deutschland: BASF (endgültig), MTU Aero Engines, Fuchs Petrolub, Nagarro (endgültig), Windeln.de

- Quartalszahlen Europa: AstraZeneca, Safran, Erste Group, Vattenfall, Eni, CaixaBank, Signify, OMV, BBVA, KPN, Danske Bank, Remy Cointreau (Umsatzzahlen), Svesnka Cellulosa, Electrolux, Natwest, Reckitt Benckiser

- Quartalszahlen USA (vorbörslich): Chevron, ExxonMobil, AbbVie, Honeywell International, Bristol-Myers Squibb, Colgate-Palmolive, Weyerhauser

- Sonstige Unternehmenstermine: BASF (Hauptversammlung), Bayer (Hauptversammlung), Mercedes-Benz (Hauptversammlung), Vonovia (Hauptversammlung), Continental (Hauptversammlung), Hella (Hauptversammlung), Atoss Software (Hauptversammlung), Credit Suisse (Hauptversammlung), SNB (Hauptversammlung)

Samstag, 30.04.2022

- Berkshire Hathaway: Hauptversammlung mit Warren Buffett & Charlie Munger, Quartalszahlen

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt PROmax 14 Tage kostenlos testen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.