Lockere Geldpolitik: Die Entwöhnung der Märkte beginnt

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Der Markt hängt immer noch am Tropf der Notenbanken, aber schon deutlich weniger als noch vor anderthalb Jahren. Die US-Notenbank hat dem Markt schon vor langer Zeit die Liebe entzogen, indem QE beendet wurde. Vor knapp einem Jahr kam dann die erste Zinserhöhung, was klar signalisierte: die Normalisierung soll und wird stattfinden.

Seitdem ist fast wieder ein Jahr vergangen, in dem wenig geschah. Es zeichnete sich vor allem durch verpasste Gelegenheiten und Rückzieher aus. Doch während die Federal Reserve butterweich blieb, strafften andere Notenbank unbemerkt die Geldpolitik. Insbesondere der japanischen Notenbank gelang ein Kunststück. Sie straffte die Geldpolitik, ohne die Geldpolitik im Kern zu verändern.

Die Bank of Japan beteuert einerseits weiterhin 800 Mrd. Dollar pro Jahr in den Markt pumpen zu wollen. Gleichzeitig erteilt sie weiter sinkenden Zinsen eine Absage. Das Inflationsziel von 2 % bleibt bestehen, doch gilt zukünftig mehr als Untergrenze. Der Zeithorizont, indem dieses Ziel erreicht werden soll, besteht noch, doch gilt bereits als abgeschafft.

Die EZB hat nun sechs Monate lang stillgehalten. Auch das ist schon eine Leistung. In den vergangenen zwei Jahren drohte die EZB bei fast jeder Sitzung mit dem Abschuss einer neuen Bazooka. Diese Zeiten sind vorbei. Vielmehr freundet sich der Markt inzwischen damit an, dass die EZB im Dezember einen Plan für den Ausstieg aus QE bekanntgeben wird.

Das sind die bisher deutlichsten Ansätze einer Normalisierung, die es seit Beginn der Krise gab. Jetzt müssen die Notenbanken nur noch stark bleiben und es wirklich zur Normalisierung kommen lassen. Die Gelegenheit ist da. Der Markt sieht für eine Anhebung der Zinsen in den USA im Dezember eine Wahrscheinlichkeit von über 70 %. Diese Chance sollte die Fed nutzen, um den Zins tatsächlich anzuheben.

Die EZB sollte die Chance nutzen und im Dezember den Ausstieg aus QE ankündigen. Eine solche Chance kommt nicht jeden Tag. Verpasst sie die Chance, dann ist dieser Zug möglicherweise abgefahren. Dabei wäre die Normalisierung das Beste für die Wirtschaft.

Die Ultraniedrigzinsen haben ihre Wirkung bisher verfehlt. Sie entlasten zwar die Staatshaushalte, doch dafür führen sie an anderer Stelle zu einem Sparreflex. Haushalte und Unternehmen sind alles andere als investitions- und ausgabenfreudig. Das ist in den USA genauso zu beobachten wie in Japan und Europa.

Die Niedrigzinsen haben die Wirtschaft nicht angeschoben, sondern möglicherweise sogar eine dämpfende Wirkung entfaltet, indem mehr gespart wird und die Risikobereitschaft gesunken ist. Die Notenbanken haben die Wirtschaft so eng zu steuern versucht, dass Eigenständigkeit, zu der auch Risiko gehört, unbedeutender wurde.

Es hat sich herausgestellt, dass die immer neuen Feuerwerke an kreativer Geldpolitik keinen Nutzen gestiftet haben. Notenbanken haben es höchstwahrscheinlich in ihrem Eifer sogar mit Maßnahmen übertrieben. Jetzt müssen sie den Ausweg finden und bis Jahresende gibt es ein Zeitfenster, der diesen Ausweg bietet.

Erhöht die Fed die Zinsen, kann die EZB den QE Ausstieg einleiten. Die Wechselkurse sollten sich weiterhin die Waage halten und so plötzliche Verzerrungen verhindern. Mit einem leichten Zinsanstieg in Europa und den USA sollten die negativen Effekte von QE und ultraniedrigen Leitzinsen abebben. Zu diesen negativen Effekten gehört der Anlagenotstand, vor allem bei Langfristanlagen und Vorsorgeprodukten. Die Sparwut von Unternehmen und Konsumenten sollte sich langsam entschärfen.

Eine allmähliche Normalisierung ist vermutlich das beste Rezept, um die Erholung anzuschieben und nicht, um sie abzuwürgen. Es bleibt zu hoffen, dass Notenbanken das erkennen und nicht wegen an den Haaren herbeigezogenen Argumenten wieder alles aufs Spiel setzen. Da der Plan der Normalisierung maßgeblich vom nächsten Zinsschritt der Fed abhängt, gilt es besonders auf US spezifische Faktoren zu achten.

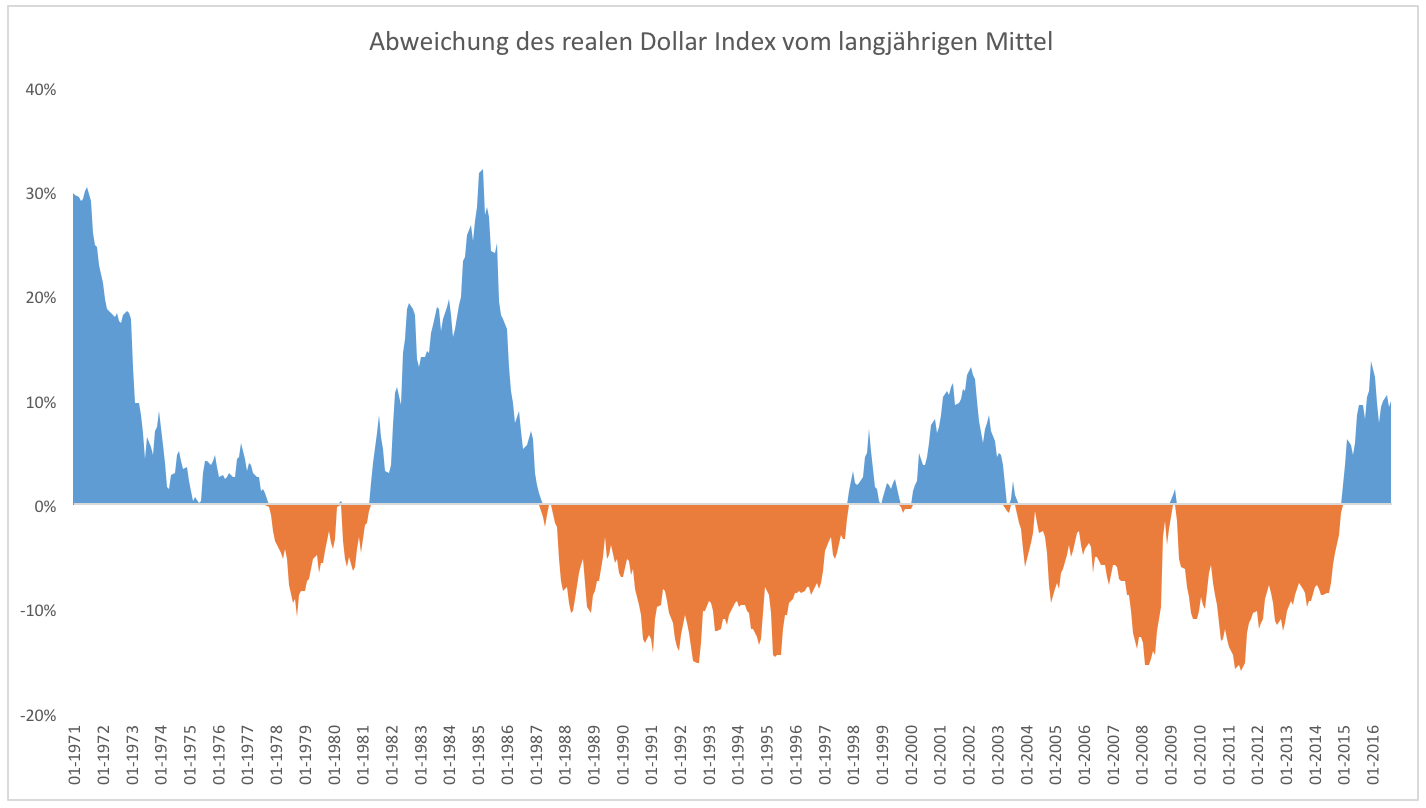

Zu diesen Faktoren gehört die Entwicklung des Dollarindex. Er legte in den letzten Wochen wieder zu. Geschuldet war das dem Wertverfall des britischen Pfunds. Es sollte also eigentlich kein Argument gegen eine Zinserhöhung sein. Eigentlich. Die Grafik zeigt die prozentuale Abweichung des realen Dollarwechselkurses gegenüber seinem langjährigen Durchschnitt. Die positive Abweichung der letzten Jahre erreichte das Hoch aus der letzten Phase der Dollarstärke von 1999 bis 2003. Die Notenbank hat Angst, dass eine weitere Aufwertung die Wirtschaft wieder abwürgen könnte. In der ganz kurzfristigen Sicht muss sie sich darüber keine Gedanken mehr machen. Allein schon in der Erwartung, dass Trump Präsident werden könnte, hat der Dollar kräftig verloren.

Die Wahrscheinlichkeit dafür ist gering, da die Aufwertung zu Ende zu sein scheint. Der Anstieg in den letzten Wochen ist auf Sonderfaktoren (Brexit) zurückzuführen, die keinen nachhaltigen Einfluss auf die Wirtschaft haben sollten. Man kann es daher nur noch einmal sagen: bitte standhaft bleiben und die Chance nutzen.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Guter Bericht...welche Auswirkungen sehen Sie beim Bund Future ??

Danke