KW 4 - DAX,DowJones,Nasdaq100 - Der Anfang vom Ende ?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

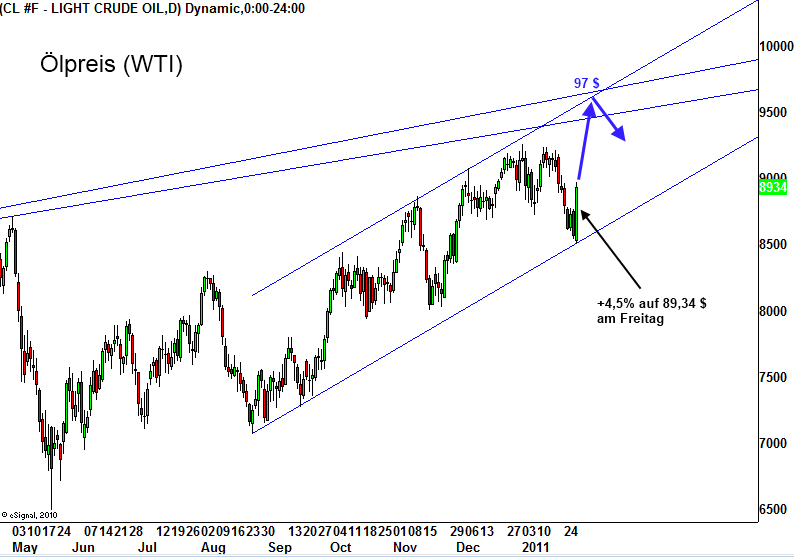

Die geoplitischen Turbulenzen in Tunesien und Ägypten werden von den Finanzmärkten zumindest kurzfristig sehr Ernst genommen. Am Freitag gab der US Aktienmarkt stark ab, der Ölpreis stieg gleichzeitig stark an. Die Tatsache, dass Öl (WTI) am Freitag um 4,5% auf 89,34 $ pro Barrel angestiegen ist, läßt diese Kausalitätszuweisung zu: Der Markt ist wegen Ägypten gefallen.

Unser EW'ler Andre Tiedje bringt sich in Stellung und prognostiziert eine mittelfristige Trendwende nach unten.

Größere Korrektur - ja oder nein ? Hier scheiden sich die Geister.

EW Analyse - DOW Jones - Die Bullen im Erschöpfungszustand von André Tiedje

DAX - Jetzt vor großer Korrektur bis 6300/6350 von Rocco Gräfe

[Link "KW 4 - DAX,DowJones,Nasdaq100 - Der Anfang vom Ende ?" auf www.godmode-trader.de/... nicht mehr verfügbar] von Harald Weygand

Auch nach meinem Analyseansatz könnte man zu dieser Einschätzung gelangen. Wenn ich aber den mir vorliegenden Signalcocktail genau sichte, komme ich zum Ende auch dieser Woche zu dem Ergebnis, dass die Verluste im Kontext der seit August 2010 laufenden Rallys relativ überschaubar bleiben könnten.

Übergeordnet bleibe ich für 2011 uneingeschränkt bullisch bis stark bullisch. Solange die in dieser Analyse genannten Unterstützungen halten, bleibe ich auch kurz-/mittelfristig bullisch.

Fangen wir diesmal mit der charttechnischen Beschau des WTI Öls an.

Ölpreis (WTI) : 89,34 $ pro Barrel

Am Freitag prallte der Ölpreis nachrichtengetrieben mit voller Wucht auf der Aufwärtstrendlinie nach oben ab. Ein "Bullish engulfing" Kerzenmuster hat sich ausgebildet. Es kündigt weiter steigende Notierungen an, ebenso der Hammer (im hier nicht dargestellten) Wochenchart. Charttechnisch sehe ich in den kommenden Wochen einen Ölpreisanstieg bis ca. 97 $ pro Barrel. Zur Wiederholung: Mittelfristig erwarten wir im Verlauf dieses Jahres einen Ölpreisanstieg bis 120 $ pro Barrel.

Kursverlauf seit Mai 2010 (1 Kerze = 1 Tag)

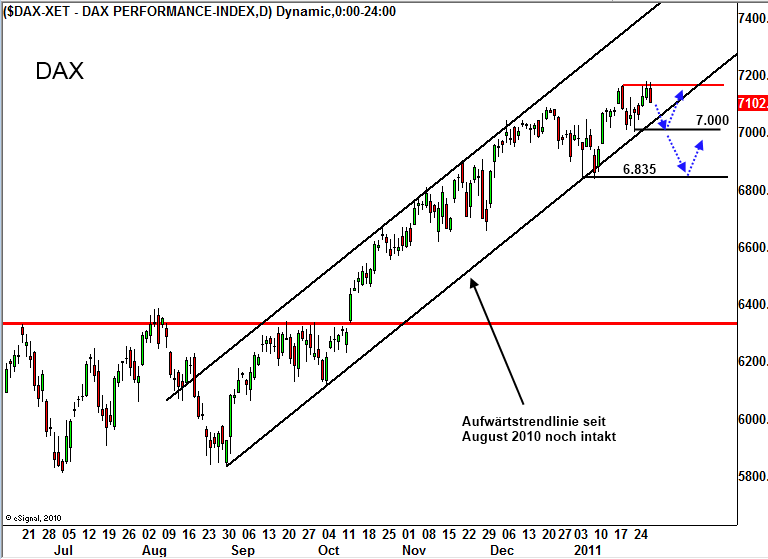

DAX : 7.102 Punkte Der recht steile Aufwärtstrendkanal seit August 2010 ist sogar noch intakt. Vorstellbar ist der Übergang in eine Seitwärtsrange zwischen 6.835 und 7.165 Punkten. Bereits bei 7.000 Punkten wartet eine zwischengeschaltete Unterstützung. Eine größere Trendwende, die einen Pullback zurück bis 6.350 Punkte ankündigen könnte, sehe ich bislang nicht. Nach Intermarketmustern hängt der DAX ohnehin seit geraumer Zeit näher an einigen asiatischen Indizes als am US Markt. Aber keine Frage, ich muß mich jederzeit hinterfragen, ab dem Unterschreiten welchen Preisniveaus auch ich einen größeren Abverkauf sehe. Es ist die 6.835 Punktemarke. Sollte sie aufgegeben werden, wäre dies ein relevantes Zeichen von technischer Schwäche.

Kursverlauf seit Juli 2010 (1 Kerze = 1 Tag)

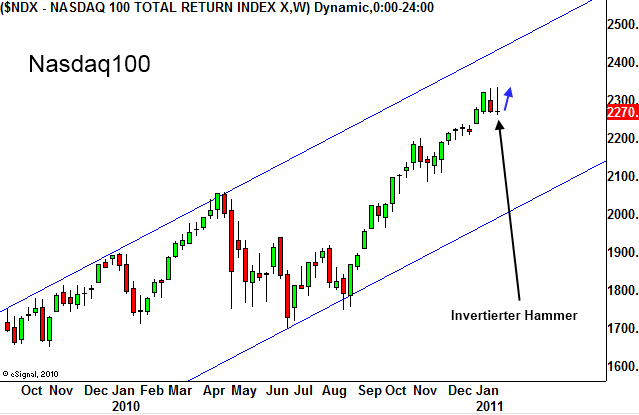

Nasdaq100 : 2.270 Punkte

Diesmal präsentiere ich Ihnen den Kursverlauf im Wochenchartintervall. Eine Kerze steht hier für eine Woche. Auf Wochensicht hat sich im Nasdaq100 ein so genannter invertierter Hammer ausgebildet. Solche Kerzentypen in der vorliegenden Konstellation werden in der absoluten Mehrzahl der Fälle in der Folge nicht verkauft. Man mag es sich angesichts des Sell Offs am Freitag nicht vorstellen können, eigentlich müßte sich der Index kommende Woche bereits wieder stabilisieren und in Richtung 2.335 Punkte ansteigen können.

Auch der Smallcap-lastige Russell 2000 hat eine solche invertierte Hammerkerze hingelegt.

Kursverlauf seit Oktober 2009 (1 Kerze = 1 Woche)

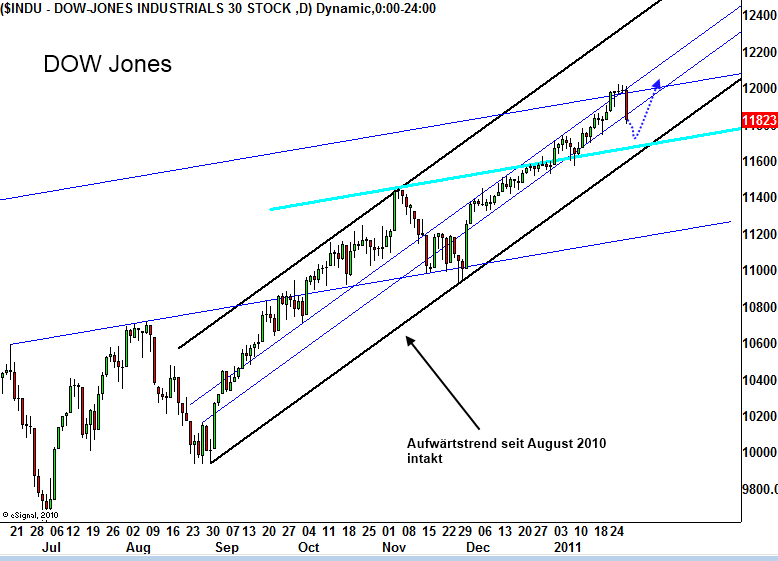

DOW Jones : 11.823 Punkte

Aufwärtstrend seit August 2010 intakt. Ausgangspunkt des Sell Offs am Freitag ist eine parallel projizierte Rasterlinie. Solange der DOW Jones über dem Unterstützungsband von 11.600-11.680 Punkten notiert, bleibe ich übergeordnet bullisch und sehe den Index minimal bis 12.500 Punkte weiter ansteigen.

Kursverlauf seit Juli 2010 (1 Kerze = 1 Tag)

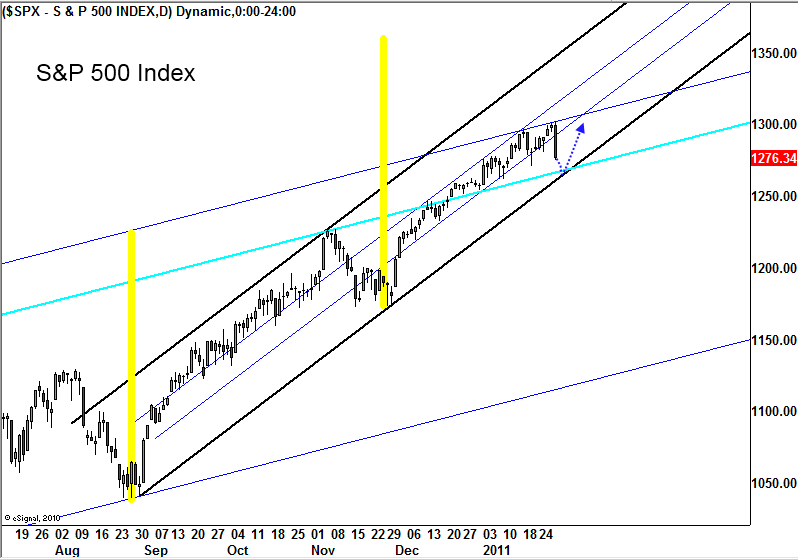

S&P 500 Index : 1.276 Punkte

Sie sehen, dass sich der Index seit 9 Handelstagen an einer parallel projizierten Rasterlinie entlangschiebt. Ein Trendwendemuster auch kurzfristiger Natur liegt bisher nicht vor. Es ist lediglich ein Schiebemuster. Bei 1.260-1.270 Punkten wartet ein wichtiger Unterstützungsbereich, der in de kommenden Woche unter Beschuß geraten könnte. Am Kursverhalten in diesem Unterstützungsbereich mache ich meine Prognose abhängig. Diese Unterstützung sollte wennmöglich halten.

Kursverlauf seit August 2010 (1 Kerze = 1 Tag)

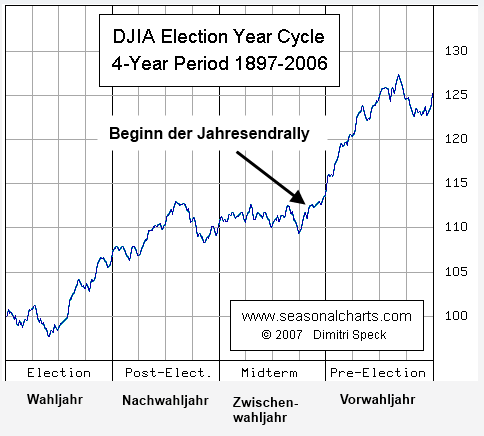

Weshalb der Markt bis September 2011 steigen wirdDer 4-Jahres Zyklus prophezeite bereits den Beginn der Jahresendrally 2010. Laut diesem Zyklengesetz dürfte der DOW Jones von kurzfristigen Korrekturen abgesehen tendenziell bis September 2011 ansteigen können.

Laut dem US PräsidentschaftsZyklus befanden wir uns 2010 in einem Zwischenwahljahr. Ein solches ist statistisch gesehen durch eine zähe Seitwärtskorrektur gekennzeichnet. Der letzte zyklische Tiefpunkt liegt laut Statistik am 30. September.

Charttechnische Analyse befaßt sich zwar hauptsächlich mit der Auswertung der Preisdimension, sprich von Kursverläufen und Kursmustern, die Auswertung der Zeitdimension, sprich Saisonalitätsmuster und Zyklen, ist jedoch eine nicht zu unterschätzende Teildisziplin. Derzeit gibt der 4-Jahres-Wahlzyklus ein wichtiges Argument für die Bullen und Befürworter einer Fortsetzung der Jahresendrally 2010 zu einer Frühjahrsrally 2011.

Die folgenden Ausführungen sind der Internetrseite Seasonalcharts.com von Dimitri Speck entnommen: "Der 4-Jahres-Zyklus ist durch die US-Präsidentschaftswahlen bestimmt. 2008 ist Wahljahr.

Aktuell ist 2011 und die Jahre des Wahlzyklus sind:

2008: Wahljahr (Election Year)

2009: Nachwahljahr (Post-Election Year)

2010: Zwischenwahljahr (Midterm Year)

2011: Vorwahljahr (Pre-Election Year)

Der Verlauf wichtiger Märkte in den USA ist davon abhängig, ob es sich um Wahljahre handelt, oder um Jahre aus einer der drei übrigen Gruppen (also ein, zwei oder drei Jahre nach der Wahl). So steigen etwa Aktien in Vorwahljahren überdurchschnittlich, sowie unmittelbar vor der Wahl. Die Gründe für dieses Verhalten werden in der (Geld-)Politik vermutet. Steigende Aktien und eine boomende Wirtschaft sollen den Wähler für die amtierende Regierung positiv stimmen."

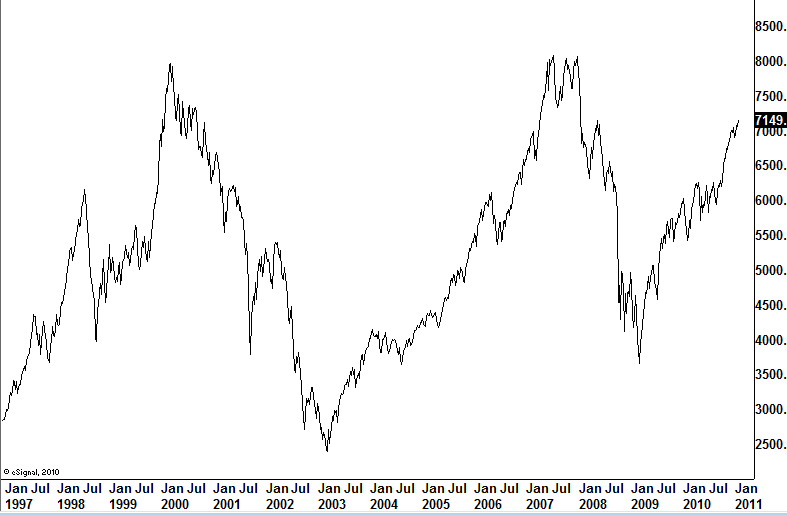

Das Zyklengesetz in einer feineren zeitlichen Auflösung. Die folgende Chartgrafik zeigt den statistischen Kursverlauf des DOW Jones in einem Vorwahljahr, wie wir es jetzt vorliegen haben. Bis September kann es laut Statistik zu einem Anstieg kommen. Eine nicht unwesentliche Information in dem gesamten Mosaik des technischen Analyseprozesses. Nicht viele Zyklen funktionieren wirklich. Oft hat man es mit zeitlichen Alternationen und Verschiebungen zu tun. Der Präsidentschaftszyklus hat hingegen echte Relevanz.

Herzliche Grüße,

Ihr Harald Weygand

GodmodeTrader.de Strategie I Fonds

WKNA0YE4Y

ISINLU0468862833

Volumen 17 Mio €http://www.godmode-trader.de/fonds

Schauen Sie sich den Kursverlauf des DAX seit 1997 an. Die Volatilität ist enorm, es ging einige Jahre aufwärts, dann wieder einige Jahre abwärts. Um an diesem Markt erfolgreich Geld verdienen zu können, müssen Sie flexibel handeln. Das Leben eines Menschen ist viel zu kurz als dass man einfach eine Buy & Hold Strategie fahren könnte.

Der GodmodeTrader.de Strategie I Fonds ist genau das richtige Anlageinstrument für Sie, um von solch gewaltigen Kursbewegungen partizipieren zu können. Und zwar an steigenden Kursen ebenso wie an fallenden. Das Händlerteam von GodmodeTrader.de empfiehlt Anlegern diesen Fonds zum Kauf.

Kopie der letzten Pressemeldung

GodmodeTrader.de Strategie I: Fonds startet mit positiver Performance und

... unerwartet hohen Mittelzuflüssen. Im Juli 2010 brachte die BörseGo AG mit GodmodeTrader.de Strategie I (WKN: A0YE4Y) ihren ersten Fonds auf den Markt. In Rückschau auf das vergangene Halbjahr zieht Fondsberater Anton Vetter von der BV & P Vermögen AG ein positives Fazit: „Der Fonds ist gut gestartet. Wir haben das Renditeziel in den ersten sechs Monaten nach seiner Gründung erreicht. Die Resonanz der Anleger war hervorragend: Aktuell wurden Anteile im Wert von rund 17 Mio. Euro gezeichnet.“

Mit einem Ergebnis von 3,73 Prozent im ersten Halbjahr liegt der Fonds hochgerechnet innerhalb des Zielbereichs von jährlich 6 bis 10 Prozent konstanter Jahresrendite, so Vetter. Robert Abend, Vorstandsmitglied der BörseGo AG, sieht jedoch noch Steigerungspotenzial: „Wir sind davon überzeugt, dass der Fonds noch besser performen und gerade dann Stärke zeigen wird, wenn es an den Börsen volatiler zugeht oder sogar mal mehrere Tage der Rückwärtsgang eingelegt wird.“ Möglich ist dies durch die dem Fonds zugrundeliegende Anlagestrategie beziehungsweise einen Trading-Ansatz, dessen Vorteile in steigenden und fallenden Märkten gleichermaßen ausgespielt werden, erklärt Abend.

„In Reaktion auf die große Nachfrage nach dem Fonds und das Vertrauen der Anleger haben wir uns dazu entschlossen, den Fonds durch eine spezielle Anteilsklasse I für institutionelle Anleger zu ergänzen“, so Anton Vetter. Die Anteilsklasse I (WKN: A1C81U) bietet um 0,50 Prozent reduzierte jährliche Verwaltungskosten und kann ab einem Anlagebetrag von 500.000 Euro gekauft werden. Durch Anpassung der Anlagerichtlinien ist der GodmodeTader.de Strategie I Fonds in beiden Anteilsklassen nun auch für Dachfonds und Pensionskassen geeignet.

Auch Privatanleger haben aktuell die Möglichkeit, Anteile an GodmodeTrader.de Strategie I zu vergünstigten Konditionen zu erwerben. Als „Fonds des Monats“ ausgezeichnet, kann der Fonds an der Börse Düsseldorf noch bis Ende Januar 2011 mit einem Spread von maximal 0,50 Prozent und ohne Ausgabeaufschlag gekauft werden.

Weitere Informationen zum GodmodeTrader.de Strategie I Fonds und aktuelle Einblicke in die konkrete Anlagestrategie finden Sie unter: www.godmode-trader.de/fonds

Pressekontakt : Johannes Pfeuffer

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.