Krisengewinner am Aktienmarkt: Large Caps!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

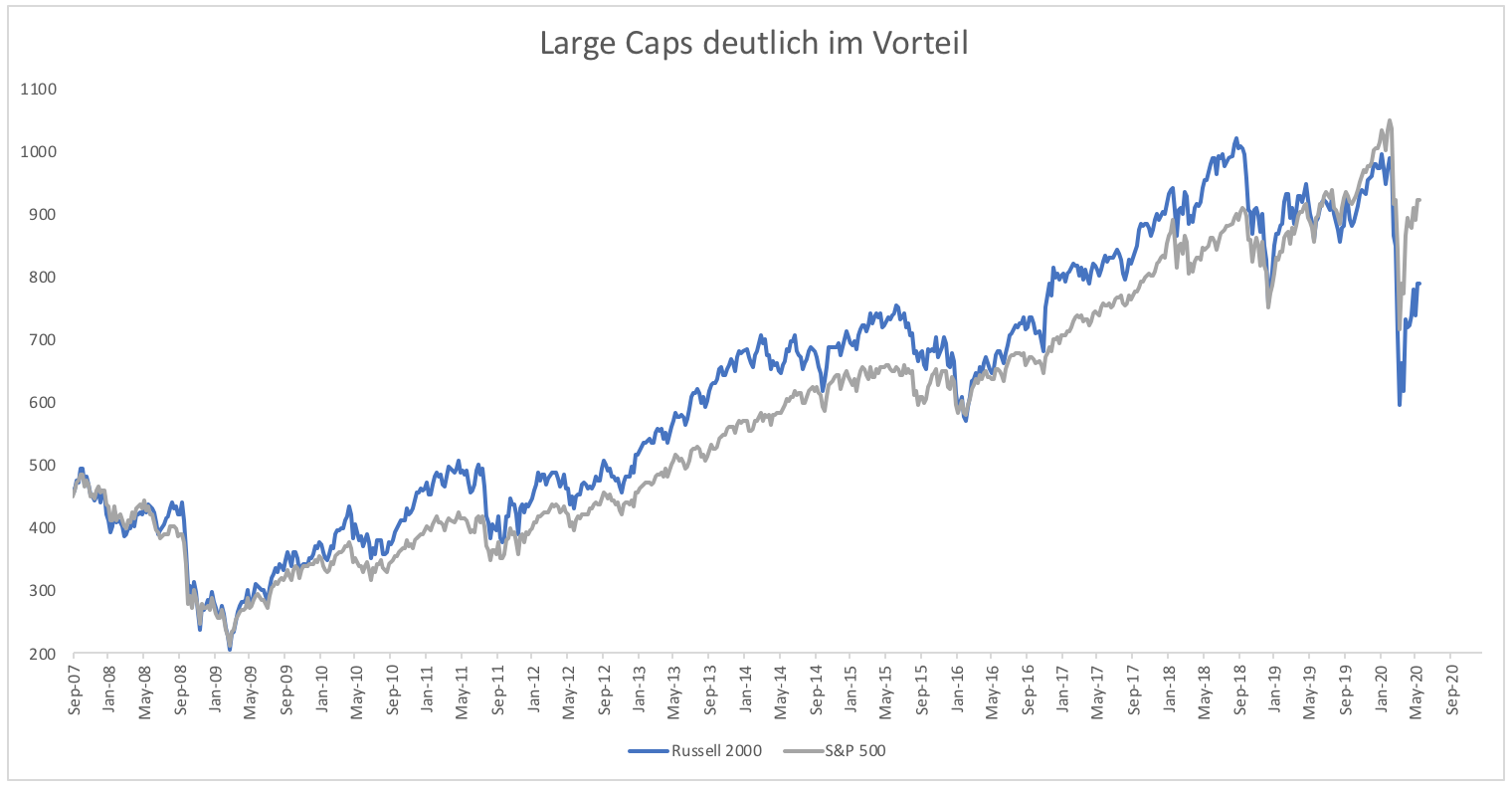

Ein Blick auf die Kurszettel genügt, um sofort zu erkennen, dass Large Caps die Gewinner der Krise sind. Gegenüber dem Russell 2000, der kleinere börsennotierte Unternehmen beinhaltet, liegen die Large Caps (gemessen am S&P 500) deutlich im Vorteil (Grafik 1).

Large Caps wird nachgesagt, dass sie in jeder Krise gut performen. Anleger mögen Sicherheit. Große Unternehmen haben oft eine ausreichend starke Bilanz, um Krisen zu überstehen. Ein Blick zurück auf die Finanzkrise zeigt jedoch, dass Large Caps und Small Caps gleichermaßen schlecht performten.

Heute ist das anders. Large Caps stechen kleinere Firmen an der Börse aus. Im Normalfall performen Small Caps langfristig besser als Großunternehmen. Wer kleiner ist, kann schneller wachsen. Wenn man wie Apple bereits 50 Mrd. Gewinn schreibt, ist eine Verdopplung schwierig.

Das ist nicht nur jetzt anders, sondern wird vermutlich auch das Thema der nächsten Jahre sein. Wir erleben gerade den Beginn eines Trends, der uns viele Jahre beschäftigen wird. Large Caps dürften die Outperformer der 20er Jahre werden. Der Grund dafür? Die Coronakrise.

Je größer ein Unternehmen ist, desto besser kommt es durch die Krise. Dabei gibt es zwei Kategorien von Unternehmen. Die eine beinhaltet Firmen wie Microsoft, Netflix, Johnson & Johnson und McDonald’s. Die andere Kategorie beinhaltet Firmen wie Boeing, Delta Airlines oder General Motors.

Auf den ersten Blick haben die Unternehmen selbst in der gleichen Kategorie wenig gemeinsam. Es bedarf einer Erklärung. Kategorie 1 umfasst Unternehmen, die von der Krise profitieren, eine starke Bilanz und Marke haben oder praktisch ohne Zweifel nach der Krise weiter wachsen werden.

Von der Krise direkt profitieren Firmen wie Netflix und viele Softwareunternehmen, da das Arbeiten von zu Hause die Nachfrage steigen lässt. McDonald’s leidet zwar, doch der Aktienkurs sagt alles. Anleger sind fest davon überzeugt, dass McDonald’s weiter blühen wird. Das liegt vermutlich nicht zuletzt daran, dass McDonald’s billiger ist als ein traditionelles Restaurant. Die Chancen stehen für McDonald’s besser als für Restaurants, wenn Menschen weniger Geld zur Verfügung haben.

Die zweite Kategorie beinhaltet Unternehmen, die in großen Schwierigkeiten sind. Sie sind aber „too big to fail“. Die Luftfahrtindustrie hat bereits Dutzende Milliarden an Hilfen bekommen. Diese Unternehmen werden nicht verschwinden. Im Notfall rettet sie der Staat.

Bei kleinen Unternehmen an der Börse kann man das nicht behaupten. Dem US-Staat ist es relativ gleichgültig, ob ein Unternehmen mit einer Kapitalisierung von 200 Mio. Insolvenz anmelden muss. Gleichzeitig haben kleinere Unternehmen im Durchschnitt sehr viel schwächere Bilanzen und weniger etablierte Marken. Selbst nach Öffnung der Wirtschaft wird es vielen schwerfallen wieder auf die Beine zu kommen.

Im S&P 500 stellen die 50 größten Unternehmen über 55 % der Marktkapitalisierung (Grafik 2). Die meisten dieser Unternehmen werden weiter florieren. Sie haben die Stärke, Bilanz und Marke viele kleinere Unternehmen zu verdrängen, da sich diese nun überschulden. Sofern das Geschäftsmodell oder die Technologie gut sind, werden sie möglicherweise von den Großen geschluckt. So oder so, Large Caps sind die Gewinner der Krise. Das wird sich in den kommenden Jahren auch weiterhin in den Kursen zeigen.

Clemens Schmale

Tipp: Als GodmodePRO-Kunde sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und GodmodePRO inclusive. Analysen aus GodmodePRO werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Eine Antwort von mir zu Ihrem anderen Bericht, auf den ich nicht antworten kann, da ich kein Mitglied bin.

Ich bin gespannt, ob ei neuer Bullenmarkt begonnen hat. Leider habe ich einige Signale, die das noch nicht bestätigen. Unabhängig davon, sind -außer beim Nasdaq- noch einige Hürden bei den Indizes zu nehmen. Und sollten diesen 5 Zugpferden, die den Nasdaq bisher ziehen, die Luft ausgehen, dann drückt das Gummiband den Nasdaq schnell um ca. 1000 Punkte nach unten. Daher habe ich im Moment noch ein flaues Gefühl von einem Bullenmarkt zu reden, auch wenn einige Aktien schon neue ATH gemacht haben. Man hält mich hier -aufgrund meines Nicks- als Dauerbullen, aber der war ich nie. Nur solange die Situation das hergibt. Langfristig bin ich es auch, aber für die nächsten (6´12( Monate bin ich (noch) skeptisch.

Und dass Bärenmarktrallys bis zu 8 Wochen dauern, das ist korrekt, wobei die größte Erholung (im Dow) 91 Tage dauerte. Was gleichzeitig bedeutet, dass nun ein Durchatmen vor der Tür stehen könnte. Und da bin ich gespannt, wie tief durchgeatmet wird.