Kommt hier der nächste Risikofaktor für die Märkte?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Brent Crude ÖlKursstand: 64,105 $/Barrel (Commerzbank CFD) - Zum Zeitpunkt der Veröffentlichung

- S&P 500Kursstand: 2.713,83 Pkt (Chicago Mercantile Exchange) - Zum Zeitpunkt der Veröffentlichung

- Brent Crude Öl - WKN: 967740 - ISIN: XC0009677409 - Kurs: 64,105 $/Barrel (Commerzbank CFD)

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 2.713,83 Pkt (Chicago Mercantile Exchange)

In dieser Woche haben sich die Weltaktienmärkte wieder von ihren Erholungshochs nach unten verabschiedet. Die brüchige Gegenbewegung nach den steilen Verkaufswellen Ende Januar und Anfang Februar ist damit ins Stocken geraten und hat schon die ersten kleineren Verkaufssignale bei DAX, Dow Jones oder S&P 500 generiert. Doch eine Entwicklung bei einem wichtigen Motor des Anstiegs könnte jetzt für starken Abgabedruck sorgen.

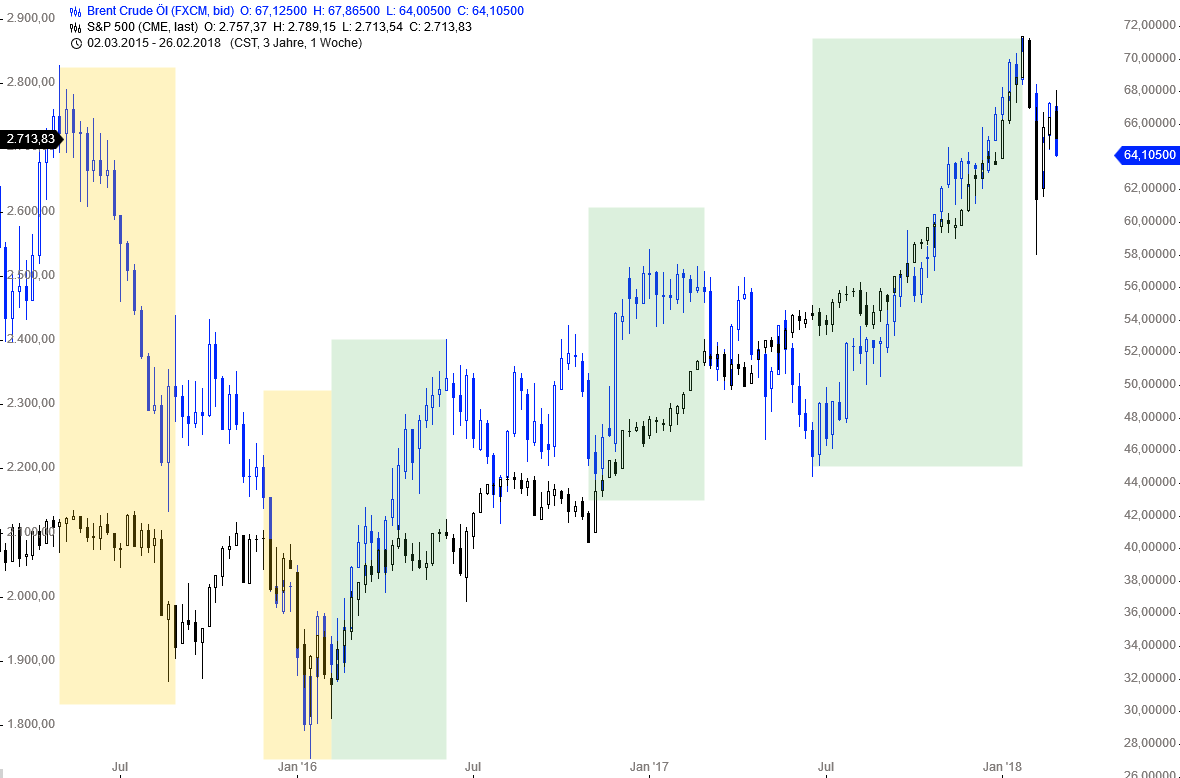

US-Märkte und Ölpreis - Seit Anfang 2016 in trauter Zweisamkeit

Insbesondere die US-Märkte liefen seit Anfang 2016 in hoher Korrelation mit der Entwicklung des Ölpreises nach Norden. Doch auch in den Monaten zuvor zeigten sich zeitlich parallele Einbruchs-und Konsolidierungsphasen bei beiden Basiswerten.

Frappierend zuletzt: Der Einbruch beim S&P 500 und der Einbruch beim Ölpreis Ende Februar begann nicht nur zum gleichen Zeitpunkt. Er „kostete“ auch ähnlich viel: -12 % im S&P und -13,3 % beim Ölpreis. Vielleicht wird diese Korrelation in den kommenden Quartalen wieder aufgelöst. Aktuell – insbesondere für den Kursverlauf seit 2016 – ist sie jedoch kaum von der Hand zu weisen. Und damit können Verkaufssignale bei Öl auch fallende Kurse bei den Indizes antizipieren.

Brent Öl vor kurzfristigem Verkaufssignal mit mittelfristiger Wirkung

Der Ölpreis der Sorte Brent stieg seit einem Tief bei 27,06 USD im Januar 2016 bis auf 71,28 USD und korrigierte damit exakt die Hälfte des steilen Einbruchs, der im Juni 2014 eingesetzt war. Nach diesem Hoch geriet der Wert deutlich unter Druck und fiel an die Unterstützung bei 62,02 USD zurück. Diese Marke wurde bereits leicht unterschritten, ehe Mitte Februar eine dynamische Erholung startete. In der laufenden Woche wurde diese Gegenbewegung noch vor dem Erreichen des 38,2 %-Retracementniveaus der Abwärtsbewegung von 71,28 bis 61,76 USD gestoppt. Seither befindet sich der Ölpreis wieder im Sinkflug und droht aktuell unter das 38,2 %-Niveau der jüngsten Erholung bei 64,04 USD zurückzusetzen. Wird die Marke unterschritten, wäre die Erholung formal beendet und ein weiterer Rückfall an die 61,76 USD-Marke zu erwarten. Darunter rückt die wichtige Unterstützungszone von 60,99 bis 61,13 USD in den Fokus.

Unter 61,00 USD droht ein scharfer Einbruch

Wird dieser Bereich unterschritten, könnte Brent in kürzester Zeit bis an das 50 %-Retracement der Aufwärtsbewegung seit Juni 2017 bei 57,81 USD abverkauft werden. Wird der Unterstützungsbereich von 57,81 bis 58,12 USD ebenfalls durchbrochen, könnte der Abverkauf direkt an die langfristige Aufwärtstrendlinie auf Höhe von 54,50 USD führen. Hier dürfte es allerdings zu einer mittelfristigen Erholung kommen. Bei einem Unterschreiten der Trendlinie wäre dagegen ein übergeordnetes Verkaufssignal mit einem ersten Ziel bei 44,34 USD aktiviert.

Bleibt man beim Eingangs skizzierten, relativ deutlich korrelierenden Verlauf, würde ein Einbruch des Brent-Ölpreises um rund 4,75 % auf 61,00 USD einem Rückgang im S&P um ca. 4 % auf rund 2.600 Punkte entsprechen. Bei einem stärkeren Rückfall auf 57,81 USD (also ca. 9,5 %) wäre im S&P analog eine Korrektur um 7-9 % bzw. an den Bereich um 2.450 – 2.500 Punkte möglich.

Vorerst keine Entwarnung

Die seit dieser Woche laufende Abwärtswelle wäre erst bei einem Wiederanstieg über 66,42 USD neutralisiert. Dort verläuft jedoch derzeit die mittelfristige Aufwärtstrendlinie, die Anfang Februar unterschritten wurde, die einen etwaigen Erholungsversuch wieder unterbinden könnte. Erst ein deutlicher Anstieg über 67,90 USD würde den Ölpreis wieder in neutrale Regionen führen. Ob aber das Hoch bei 71,28 USD in den kommenden Wochen überschritten werden kann, muss bei der aktuellen Schwäche bezweifelt werden.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.