Kommt 2024 ein zweiter Zinsschock?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Fast alles ist eine Sache der Gewöhnung. Bei Zinsen ist es nicht anders. Denkt man ein Jahr zurück, waren Anleger in heller Aufregung, als Leitzinsen von ihrem Tief bei 0 % angehoben wurden. Ein Jahr später haben Anleger den globalen Anstieg von 3-5 % gut verdaut. Selbst die Aussicht auf wieder größere Zinsschritte in den USA hat Anleger nur kurz verunsichert.

Der Aktienmarkt schwankt dennoch mit der Zinserwartung. Wird ein tieferes Leitzinshoch erwartet, stiegen die Kurse. Wird ein höheres Hoch erwartet, geht es mit den Kursen zumindest kurzfristig nach unten. Aktuell zeigt sich der Markt überraschend robust, trotz gestiegener Zinserwartung. Das ist zunächst positiv.

Negativ ist, dass Anleger den zukünftigen Zinspfad möglicherweise komplett falsch einschätzen. Der Marktzins (Rendite von Anleihen) wird wie der Leitzins von der Inflation bestimmt. Notenbanken haben ein Inflationsziel, daher wäre alles andere ungewöhnlich. Ein Zusammenhang muss zwischen Inflation und Zins bestehen. Ist dies nicht der Fall, läuft etwas schief.

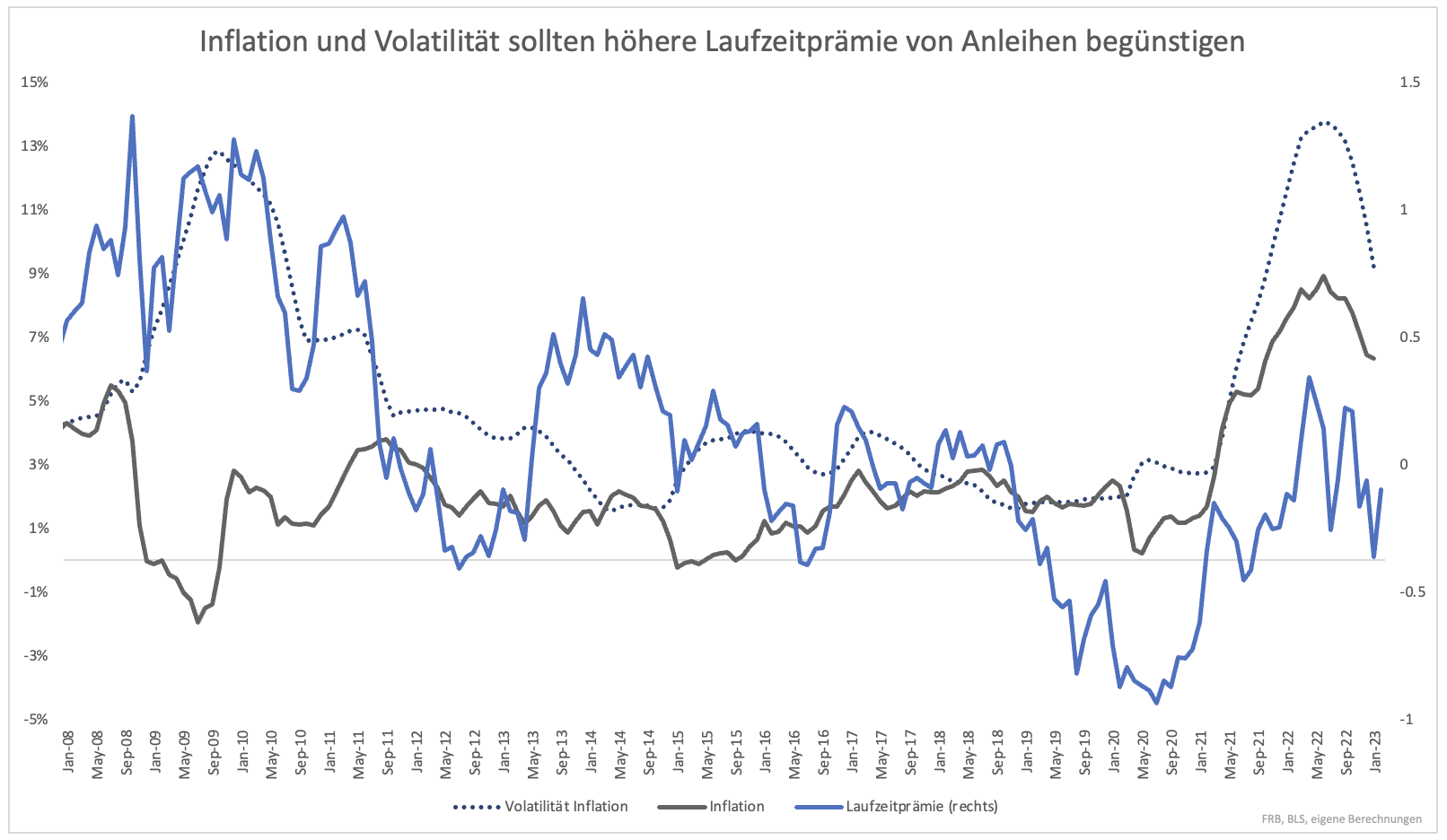

Die Inflationsrate ist gefallen, bleibt aber hoch. Zusammen mit dem Rückgang der Inflationsrate ist auch die Volatilität etwas zurückgekommen. Beides ist für die Laufzeitprämie von Anleihen relevant.

Die Laufzeitprämie ist ein Zinsaufschlag für Anleihen mit langer Laufzeit. Je länger eine Anleihe läuft, desto größer ist das Änderungsrisiko. Es besteht ein höheres Ausfallrisiko, vor allem aber ein Risiko, dass sich die Zinsen aufgrund der Inflationsrate verändern. Um dieses Risiko auszugleichen, verlangen Anleger im Normalfall eine höhere Rendite für Anleihen mit langer Laufzeit.

Das war in den vergangenen Jahren nicht der Fall. Auch jetzt noch ist die Laufzeitprämie kaum positiv (Grafik 1). Das bedeutet, dass Anleger noch immer keinen Aufschlag für höhere Inflation und Volatilität verlangen. Das macht keinen Sinn.

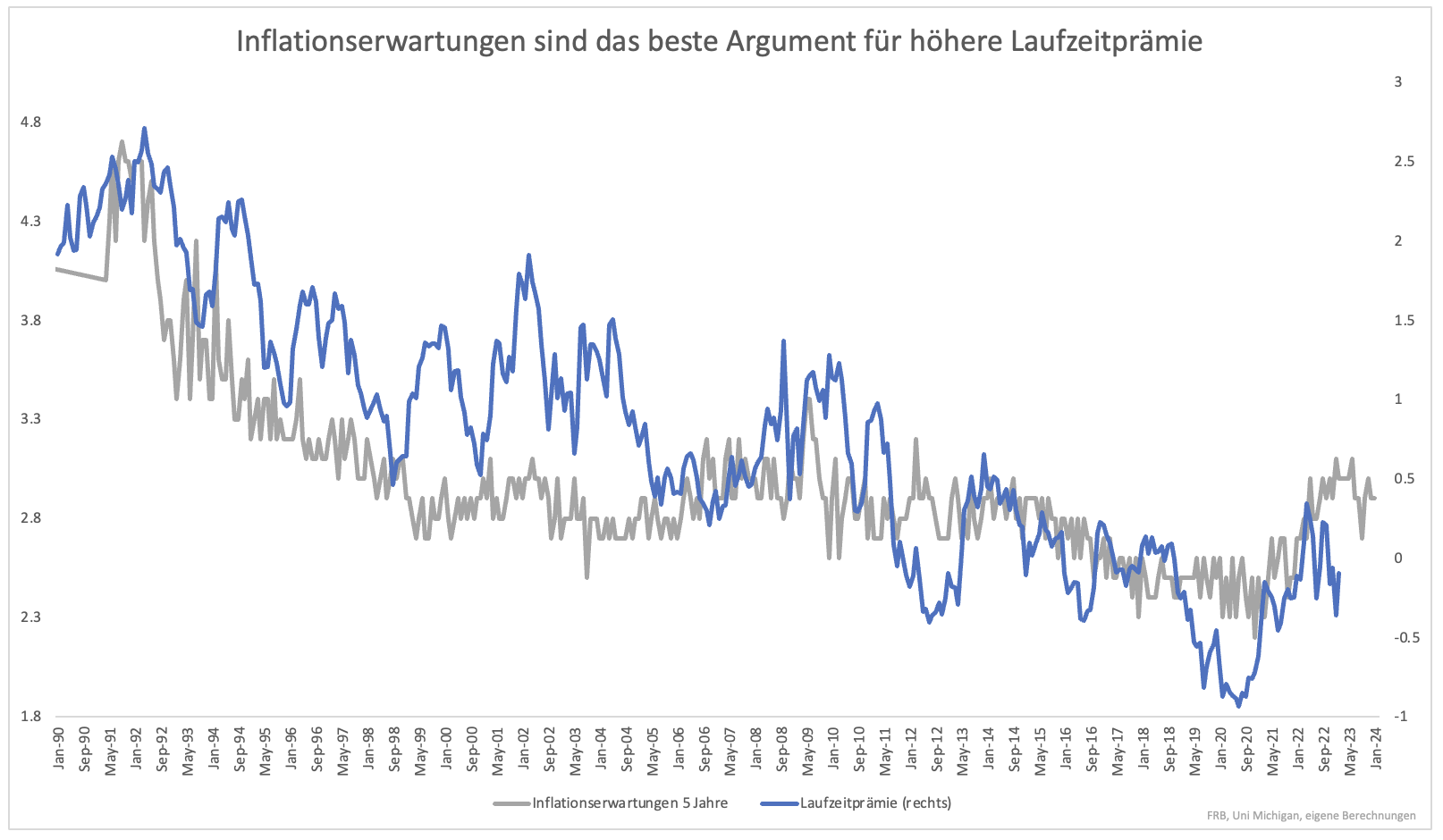

Dies macht vor allem deswegen keinen Sinn, weil die Inflationserwartungen auf weiterhin hohe Volatilität hindeuten. Inflationserwartungen gehen der Laufzeitprämie um ungefähr ein Jahr voraus (Grafik 2).

Derzeit sagt die tiefe Laufzeitprämie aus, dass Anleger von einer schnellen Rückkehr zum Inflationsziel von 2 % ausgehen. Inflationserwartungen stabilisieren sich allerdings auf höherem Niveau. Die jüngsten Daten untermauern zudem, dass die Inflationsrate zukünftig volatiler sein wird.

Bis sich Anleger an die neue Realität gewöhnt haben bzw. überhaupt erkennen, dass es eine neue Realität gibt, braucht es Zeit. Je länger Inflation und ihre Schwankungsbreite hoch bleiben, desto wahrscheinlicher ist die Erkenntnis. Anleger verlangen dann eine höhere Laufzeitprämie.

In diesem Fall ist der Renditeanstieg nicht überstanden, selbst wenn der Leitzins nicht weiter steigt, sondern stabil bleibt. Wann die Erkenntnis kommt, weiß niemand genau. Ist Anfang 2024 keine Zinswende nach unten absehbar, wird die Erkenntnis wohl erzwungen. Es droht ein vollkommen neuer Zinsschock.

Clemens Schmale

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.