Kapitalmarkt verrückt: Dieser absurde Effekt entsteht durch fallende Zinsen!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die von den Zentralbanken festgelegten Zinsen haben nur bedingt mit den Zinsen zu tun, die von Unternehmen, Bürgern und Staaten tatsächlich gezahlt werden müssen. Niedrige Leitzinsen tragen zweifellos dazu bei, dass das allgemeine Zinsniveau ebenfalls niedrig ist – sei es auf dem Girokonto, dem Sparbuch, bei Krediten oder Anleihen.

Liegt der Zinssatz, den Banken für bei der Zentralbank besorgtes Geld zahlen müssen z.B. bei 4%, dann werden Banken keine Kredite um 2% vergeben. In einem solchen Fall würden Banken 4% zahlen, um sich zu finanzieren und würden gleichzeitig nur 2% auf vergebene Kredite erhalten. Das ist ein ziemlich schlechtes Geschäft und bringt hohe Verluste. Banken werden daher Kredite zu Zinssätzen vergeben, die über dem Zinssatz liegen, den sie selbst für ihre Refinanzierung aufbringen müssen.

Liegt der Refinanzierungssatz bei 4%, dann vergeben Banken Kredite zu 6% oder 8%. Die Differenz aus dem Refinanzierungssatz und den Zinsen, die Banken gegenüber ihren Kunden verlangen, entsprechen ihrer Marge. Für Banken ist diese Zinsdifferenz die wichtigste Einnahmequelle überhaupt.

Die erste Grafik zeigt auch, wie sich die Einnahmen im Laufe der Zeit entwickelt haben. Bis 2010 wuchsen die Einnahmen tendenziell. Das lag vor allem daran, dass Banken während der Finanzkrise mit der Kreditvergabe sehr restriktiv waren und trotz der niedrigen Leitzinsen hohe Kreditzinsen verlangten. Das änderte sich ab Mitte 2010. Die niedrigen Zinsen wurden an die Kunden weitergereicht. Das reduzierte die Einnahmen.

Die Gesamterträge waren auch rückläufig, weil das Kreditvolumen bis 2010 schrumpfte. Erst 2011 kam es zu einer Stabilisierung. Seit 2013 steigt das Kreditvolumen wieder. Die Nettozinseinkünfte steigen seit 2013 also nicht, weil die Zinsmarge größer geworden ist, sondern weil Banken einfach mehr Kredit vergeben.

Generell haben Banken nur wenige Optionen, sinkende Zinsmargen zu kompensieren. Wollen Banken ihre Einnahmen konstant halten, dann müssen sie mehr Kredite vergeben. Das ist eine Überlegung hinter niedrigen Zinsen, neben der wichtigeren Überlegung, dass Unternehmen und Konsumenten mehr Kredit nachfragen, wenn er günstig ist.

In Europa hat das bis 2014 nicht funktioniert. Banken gaben die niedrigen Zinsen gerade in den Krisenländern nicht weiter. Die Lage hat sich inzwischen etwas entspannt. Unternehmen und Konsumenten kommen wieder leichter an Kredite. Der Grund, weshalb die niedrigen Zinsen zuvor nicht weitergegeben wurden, liegt mehr oder minder auf der Hand. Banken mussten ihre Kapitalausstattung verbessern.

Nach der neuen Regulierung müssen Banken mehr Kapital für ihre Anlagen vorhalten. Um die Vorgaben zu erfüllen, hatten Banken zwei Möglichkeiten. Sie konnten entweder Kapital von Investoren einsammeln oder einfach die Höhe ihrer Assets reduzieren, um weniger neues Kapital vorhalten zu müssen. Die meisten Banken entschieden sich für eine Mischung von beidem.

Inzwischen sind Banken in den meisten Ländern wieder so gut kapitalisiert, dass sie wieder mehr Kredit vergeben können. Der Prozess dauerte lang, weil Banken nicht einfach Gewinne einbehalten und für ihre Kapitalausstattung nutzen konnten (=Thesaurierung). Die Einnahmen sanken, weil weniger Kredite vergeben wurden und die Zinsen sanken. Weniger Kredite wurden vergeben, weil es an Kunden fehlte, die eine ausreichend gute Bonität hatten. Selbstverständlich hätten Banken trotzdem Kredite vergeben können, doch das Risiko von Kreditausfällen wäre zu groß gewesen.

Es ist auch keine Option, einfach ungebremst Kredit zu vergeben und entsprechend mehr Kapital bei Investoren einzusammeln. Investoren waren sehr zurückhaltend und es gibt Grenzen der Kapitalbeschaffung auf dem freien Markt. Europäische Banken haben sich über die Jahre seit Beginn der Krise mehrere hundert Milliarden an Kapital beschafft. Irgendwann haben Investoren keinen Appetit mehr auf noch mehr Bankaktien...

Jetzt jedenfalls sind die meisten Banken in einer relativ guten Ausgangslage und es können wieder mehr Kredite vergeben werden. Das geschieht, doch längst nicht so wie es sich die EZB erhofft hat. Der sogenannte Strafzins bzw. Einlagensatz der EZB wurde zuletzt von -0,2% auf -0,3% gesenkt. Für Überschussliquidität müssen Banken mehr zahlen. Wer das nicht will, der muss die Überschussliquidität abbauen. Ein Mittel dazu wäre die Vergabe von mehr Krediten.

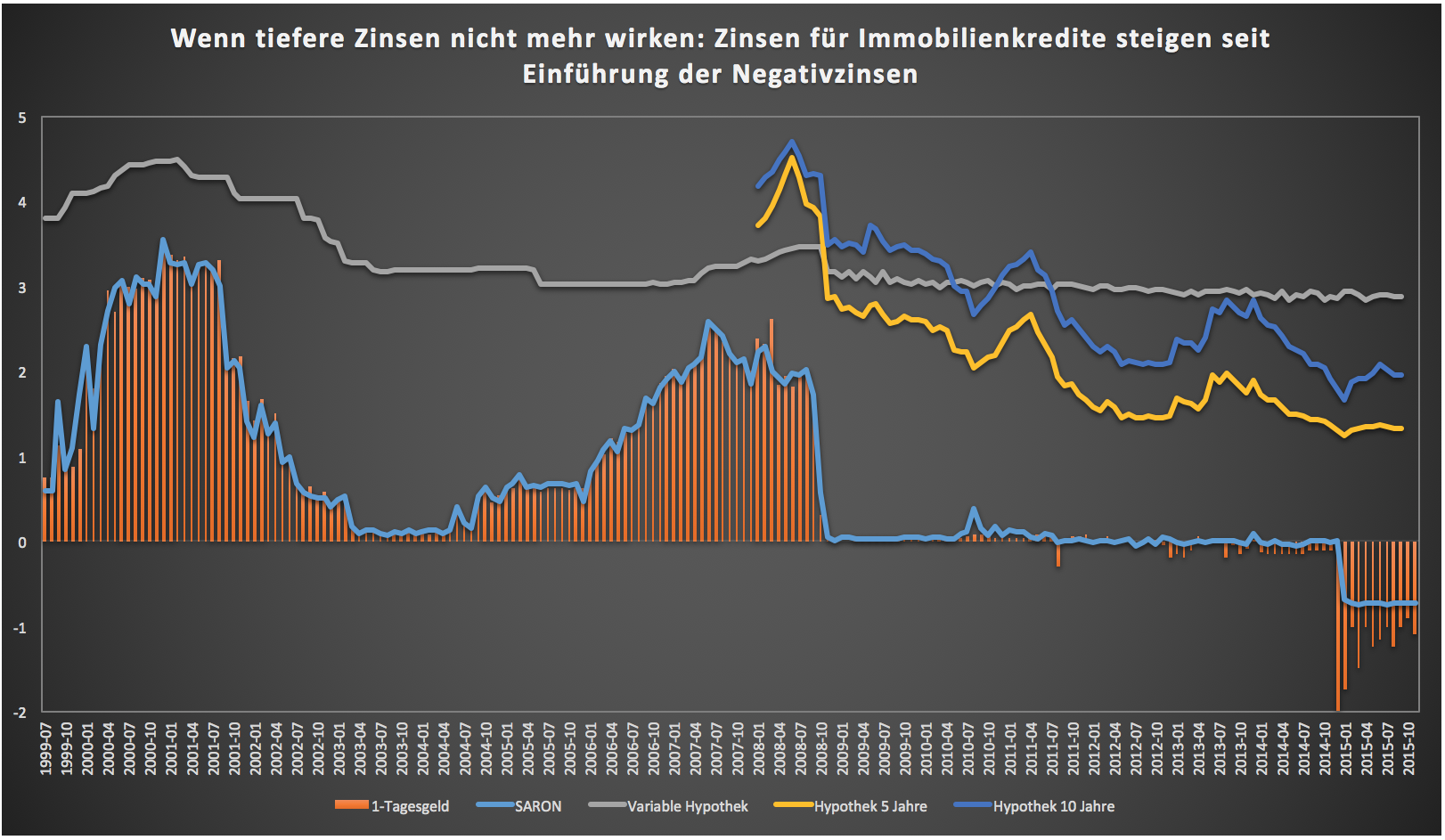

Ob der Einlagensatz nun bei -0,2% oder -0,3% steht, wird die Kreditvergabe nicht maßgeblich beeinflussen. Dazu braucht es mehr, z.B. negative Zinsen in einem Ausmaß, wie es in der Schweiz der Fall ist. Dort liegen die Zinsen (Einlagesatz) bei -0,75%. Dieser Negativrekord führt nun überraschenderweise nicht zu noch tieferen Kredit-Zinsen und somit erhöhter Kreditnachfrage.

Seit Zinsen so stark ins Negative gedrückt wurden, steigen die Zinsen für Immobilienkredite an. Banken geben die negativen Zinsen an ihre Kunden weiter, indem sie die Zinsen für Kredite erhöhen. Das ist eine Auswirkung der Negativzinsen, die so wohl keiner erwartet und beabsichtigt hat.

Banken müssen relativ hohe Strafzinsen zahlen. Sie können auch nicht einfach Überschussliquidität abbauen. Das viele Geld der Kunden, aus denen die Überschussliquidität besteht, lässt sich nicht einfach wegzaubern. Banken müssten absurd hohe Kreditsummen vergeben, um die Überschussliquidität loszuwerden. So viel Kredit braucht einfach niemand. Es ist also eine Illusion davon auszugehen, dass höhere Kreditvergabe das Problem der Banken (Strafzinsen) löst.

Die Strafzinsen senken effektiv die Nettozinseinkünfte der Banken. Da die Haupteinnahmequelle der Kreditzins ist, den sie verlangen, schlagen sie einen Teil der Kosten, die durch die Strafzinsen entstehen, auf die Kredite auf. Je tiefer die Zinsen ins Negative rutschen, desto mehr werden Banken die Zinsen für Kredite erhöhen, um den Strafzins zu kompensieren. Mit anderen Worten: sinken die Zinsen zu stark, dann geschieht genau das Gegenteil dessen, was negative Zinsen eigentlich bezwecken sollen.

Man kann teilweise von Kreditnehmern lesen, die Zinsen erhalten, anstatt welche zahlen zu müssen. Das liegt an der Art ,wie die Kreditverträge gestaltet sind. Neu vergebene Kredite sind heute teurer als vor Einführung der negativen Zinsen. Die Strafzinsen belasten Banken und sie können die Strafzinsen nicht loswerden, indem sie mehr Kredit vergeben. Sie können die negativen Zinsen nur umgehen, indem sie diese an ihre Kunden weitergeben. Das wird über negative Zinsen auf dem Konto oder höhere Kreditzinsen getan. Letzteres ist rein psychologisch schonender und scheint von den meisten Banken so praktiziert zu werden.

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

... trotzdem: ich finde Ihre Artikel - Herr Schmale - im Regelfall sehr sehr lesenswert.

Mit das Beste, was Godmode-Trader kostenfrei zu bieten hat.

da sind meiner Meinung nach 2 falsche Schlußfolgerungen :

ich kenne die Schweizer Steuergesetze nicht , aber kann rechnen

1. Vermögenssteuer

GiroKto. 1Mio Immob.......1 Mio ....... Immokredit 500 K = 1,5Mio Vermörgensteuerpflichtig

Girokto. 500K Immob.......1 Mio........ Immokredit 0K = 1,5 Mio Vermörgenssteurpfl.

2. EK

Steuerpflichtige Einnahme 110.000 abzüg.10.000 Zs. auf Immokredit = 100.000 Steuerpflicht bei Steuersatz 50 % = 50.000 Netto Jahreseinkommen

Steuerpfl. Einnahme 110.000 ohne Zs. für Immokredit = 110.000 Steuerpfl. bei wiederum 50 % Steuersatz = 55.000 Netto Jahreseinkommen = 5000 !!!!!

Hallo Herr Schmale,

ich mag Ihre Artikel, aber dieser Artikel ist humbug, denn der kausale Zusammenhang stimmt leider nicht:

In der Schweiz steigen die Zinsen der Baudarlehen, weil es in der Schweiz eine Immobilienblase gibt. Es werden Mondpreise aufgrund der hohen Liquidität der Schweizer verlangt. Das Geld muss irgendwo hin, da die Schweizer eine Vermögenssteuer zahlen müssen. Sie haben also gar kein Interesse an hohen Kontoständen bzw. dem Tilgen der Darlehen - sie würden höhere Steuern zahlen müssen.

Zudem sind in der Schweiz die Zinsen für private Immobilien steuerlich absetzbar. Noch ein Grund, die Kredite zu halten. Das sind die Gründe für die steigenden Zinsen in der Schweiz.

@ Herrn Schmale: ist das womöglich auch der Grund, warum der Bund in den letzten Tagen so stark zurückkam?

Hoffentlich kapiert "Super-Mario" was er anrichtet !!!