Jetzt Gewinne mitnehmen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500Kursstand: 2.673,09 Pkt (Chicago Mercantile Exchange) - Zum Zeitpunkt der Veröffentlichung

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 2.673,09 Pkt (Chicago Mercantile Exchange)

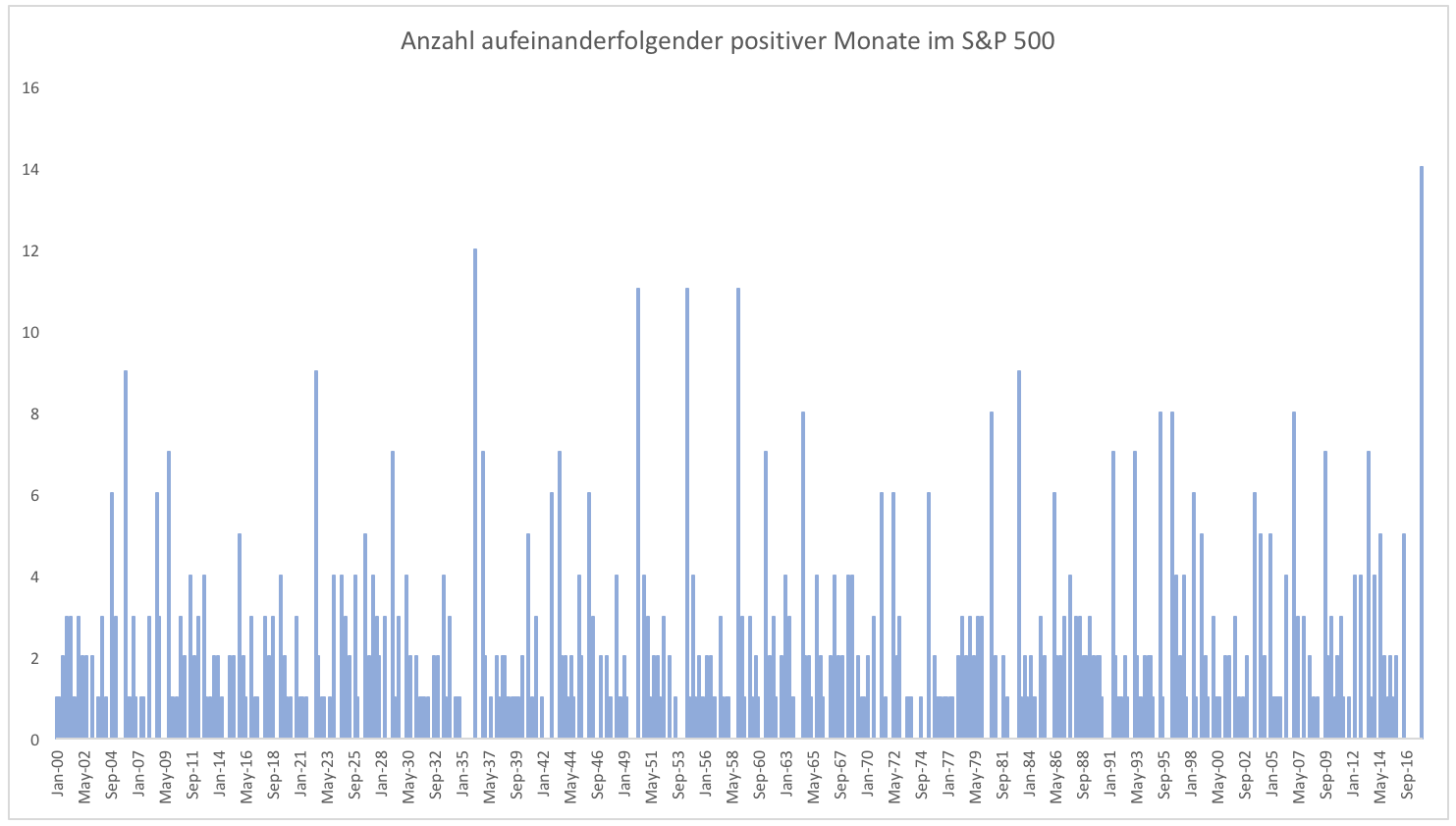

Wir erleben gerade an den US-Börsen einen historischen Moment. Die Anzahl an aufeinanderfolgenden Monaten mit positiver Performance erreicht 14. Seit 14 Monaten gab es also keinen Monat mehr, der eine negative Rendite auswies (siehe Grafik). Das ist zumindest seit 1900 ein Rekord.

Theoretisch konnte man als Anleger mit US-Aktien im letzten Jahr wenig falsch machen. In der Praxis tendieren Anleger allerdings nicht dazu, nur einfach einen ETF auf den S&P 500 zu kaufen, sondern Einzelwerte zu erwerben. Innerhalb eines Jahres wird mehrfach umgeschichtet, es fallen Transaktionskosten an und so manche Aktie läuft eben nicht wie der Markt. Und schon hat man gegenüber der Benchmark weniger Rendite realisiert.

Unabhängig davon drängt sich bei einer solchen Rekordserie die Frage auf, ob man einen ETF oder Einzelwerte, die sehr gut gelaufen sind, abstoßen soll. Ewig kann sich eine solche Gewinnserie ja nicht fortsetzen. Im Gegenteil sogar: Es ist sehr ungewöhnlich, dass der Markt ohne eine kleine Korrektur immer weiter nach oben drängt.

Nach 14 Monaten kommt einem da auch eine andere Börsenweisheit in den Sinn: An Gewinnmitnahmen ist noch niemand verarmt. Das Ziel ist freilich nicht nur nicht arm zu werden, sondern Geld zu verdienen. Gewinne mitzunehmen, nur weil ein Gewinn auf dem Papier steht, ist auch nicht Sinn der Sache.

Der positive Verlauf der US-Aktien ist schon etwas suspekt. Allein aufgrund der historisch niedrigen Volatilität und guten Performance vermutet man ganz intuitiv, dass demnächst etwas schiefgehen wird. Das ist ein Trugschluss. Niedrige Volatilität ist kein Grund für demnächst steigende Volatilität und fallende Kurse.

Gewinnserien und niedrige Volatilität können sich erstaunlich lange halten. Die längste Serie an Monaten mit positiver Entwicklung gab es im 19. Jahrhundert. Sie dauerte mehr als zwei Jahre. Der Markt könnte auch heute noch problemlos ein weiteres Jahr ohne Drawdown vor sich haben.

Die Serie wird enden. Das steht außer Frage. Wissen wir, wann sie enden wird? Nein. Es gibt viele Risiken und persönlich halte ich den Markt für stark überbewertet. Die Korrektur wird kommen. Kurzfristig fehlt es allerdings an Auslösern. Derzeit läuft einfach alles glatt. Die Weltwirtschaft wächst so stark wie lange nicht. Trotz protektionistischer Töne aus den USA boomt der Handel. Die Zinsen sind nach wie vor niedrig. Jobs werden geschaffen. Die Einkommen steigen langsam, aber sie steigen usw.

Es gibt derzeit schlichtweg keinen akuten Grund, weshalb der Markt entgleisen sollte. Typisch ist freilich, dass die Ruhe plötzlich durchbrochen wird und innerhalb von Tagen hohe Kursverluste entstehen. Bevor es dazu kommt, kann der Markt monate- und jahrelang steigen. Der Versuch ein Top zu timen kostet oft mehr als es bringt (entgangene Gewinne).

Mit dem Blick auf 2018 tendiere ich persönlich trotzdem etwas mehr zu der Weisheit „an Gewinnmitnahmen ist noch niemand arm geworden.“ Ein Ende des Bullenmarktes muss es nicht geben, aber es fühlt sich schon stark nach Korrektur an.

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

"es fühlt sich an" lese ich bei Ihnen im Text -AHA- Behavioral Finance lässt grüssen = >> Ein SystemRoboter fühl nix - er lässt weiterlaufen, bis IRGENDEIN objektives (!) Signal for Reaction ertönt...Alles Klar?