JCP - was ist da los?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Kursstand: 5,350 $ (NYSE) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

Das Unternehmen fabrizierte jedoch anschließend den (laut eigener Aussage) “größten Turnaround in der Geschichte des Einzelhandels”, und der Kurs schiebt sich seither in der Range zwischen fünf und zwölf Dollar seitwärts (siehe Grafik 1).

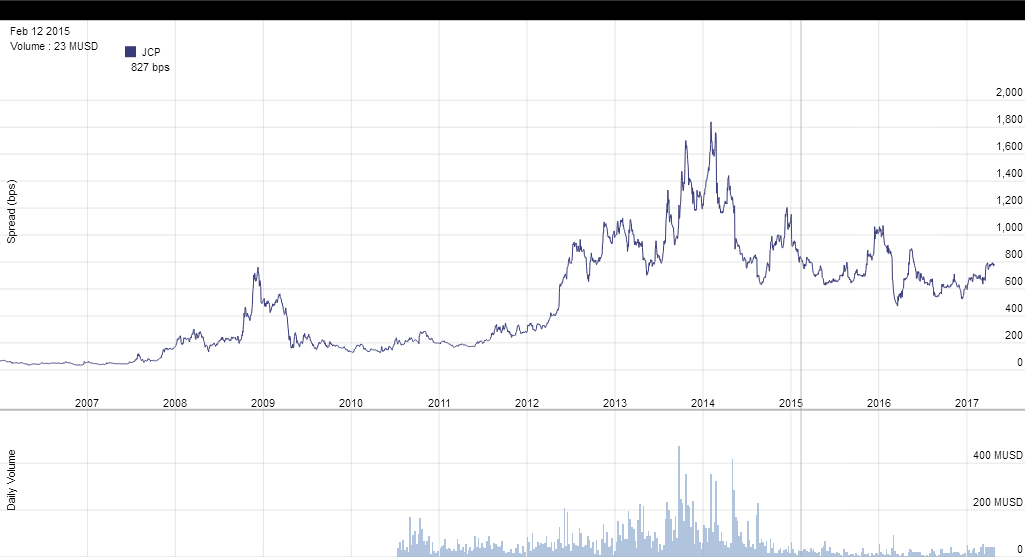

Seit Anfang des Jahres steigt der Short Interest (37 % vom Float) jedoch wieder dymanisch an, und die Aktie notiert mittlerweile deutlich unter der wichtigen Unterstützung bei 5,9 Dollar. Und hier ist nun das Ding - wieso wird die Aktie wieder auf derart niedrigem Niveau gehandelt, wenn kreditseitig auf Sicht von einem Jahr keinerlei Ausfallrisiko mehr droht, wie aus Grafik 2 hervorgeht?

Der Blick unter die Haube

JCP ist ganz grundsätzlich ein toxisches Unternehmen in einem Sektor, der in einer schweren Rezession steckt und den langfristigen Schulden im Wert von 4,6 Milliarden Dollar steht eine Marktkapitalisierung von lediglich 1,6 Milliarden gegenüber.

Im abgelaufenen Jahr war das operating income zwar zum ersten Mal seit Jahren wieder positiv, unter dem Strich blieb davon aufgrund dem Schuldendienst aber praktisch nichts übrig.

Der operative cash flow lag ebenfalls deutlich im Plus, wurde aber von den Investitionsmaßnahmen aufgefressen, wodurch der free cash flow auf magere drei Millionen Dollar zusammenschrumpfte, nachdem im Vorjahr noch ein Überschuss von rund 130 Millionen Dollar erzielt werden konnte.

Am 24. Februar hat das Unternehmen seinen Abschlussbericht vorgestellt und im vierten Quartal mit einem Gewinn je Aktie von 64 Cent die Erwartungen um drei Cent übertroffen, während der Umsatz zum Vorjahr um 0,9 % zurückging.

Für das laufende Jahr gab das Unternehmen zwar ein free cash flow-Ziel von 300-400 Millionen Dollar aus, aber der rückläufige Umsatz und die schrumpfenden comparable sales (-0,7 %), die sich laut Unternehmensausblick wohl nicht verbessern werden, veranlasste die Anleger zum Sell-Off zu blasen.

Wie wird aus dem Bild ein Schuh?

Die Art und Weise, wie das praktisch dem Tod geweihte Unternehmen vor wenigen Jahren reanimiert wurde, ist beeindruckend und selbst die auf mittlere Sicht weiterhin relativ weite Spreads (siehe Grafik 3) ändern nichts an der Tatsache, dass kurzfristig kein Pleite-Risiko eingepreist wird.

Der Turnaround scheint im abgelaufenen Geschäftsjahr allerdings verhungert zu sein, und den Anlegern gehen angesichts der schwachen Umsatzentwicklung langsam die Nerven durch.

Für das laufende Geschäftsjahr hat das Management die Erwartungen deshalb vorsorglich gedämpft und sieht die comparable store sales irgendwo zwischen -1 % (nichts muss) und +1 % (alles kann).

Aus der Kursentwicklung der vergangenen Tage ist abzulesen, dass momentan kräftig auf eine Landung am unteren Ende der Projektion spekuliert wird, und genau hier liegt dann auch ein gewisses Risiko:

Sollten die Umsätze am 12. Mai, wenn die Zahlen des ersten Quartales veröffentlicht werden, auch nur leicht nach oben überraschen, dann liegt aufgrund der mittlerweile stark negativen Positionierung ein Short-Squeeze relativ nahe.

Tatsächlich hatte am 13. April eine Unternehmenssprecherin angedeutet, dass die geplante Schließung von Ladengeschäften aufgrund dem überraschend guten Traffic auf den 22. Mai verschoben wird:

"Ever since the company announced its store closure list, those stores have seen better-than-expected sales and traffic." - Daphne Avila, JCP Sprecherin

Allein glauben wollte ihr diese Aussage der Markt nicht, und der Kurs setzte seinen Abwärtstrend nach einem kurzen Spike noch am gleichen Tag fort.

Fazit

Über die Frage ob JCP die laufende Bereinigung im Retail-Sektor überleben wird, lässt sich trefflich streiten, und ich bin der letzte der dafür seine Hand ins Feuer legen würde, aber die derzeitige Kursentwicklung scheint fundamental wenig gerechtfertigt zu sein und die extreme Positionierung der Investoren macht den Wert attraktiv um auf eine kleine Eindeckungspanik zu spekulieren.

Simon Hauser

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.