Jahrhundertschnäppchen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Navios Maritime Holdings Inc.Kursstand: 1,780 $ (NYSE) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Dryships Inc.Kursstand: 2,100 € (Tradegate) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Navios Maritime Holdings Inc. - Kurs: 1,780 $ (NYSE)

- Dryships Inc. - Kurs: 2,100 € (Tradegate)

- Safe Bulkers Inc. - WKN: A0Q2R4 - ISIN: MHY7388L1039 - Kurs: 3,090 $ (NYSE)

- Star Bulk Carriers Corp. - WKN: A2AM06 - ISIN: MHY8162K2046 - Kurs: 9,109 € (Lang & Schwarz)

- Golden Ocean Group Ltd. - WKN: A2AN0Y - ISIN: BMG396372051 - Kurs: 7,590 € (Tradegate)

- Diana Shipping Inc. - ISIN: MHY2066G1127 - Kurs: 23,410 $ (NYSE)

- Eneti - WKN: A2QN4J - ISIN: MHY2294C1075 - Kurs: 6,239 € (Stuttgart)

2017 war bisher ein ereignisreiches Jahr. Einige Dinge sind aber nicht passiert. Das, was nicht passiert ist, kann manchmal genauso wichtig sein wie Dinge, die geschehen sind. Konkret ist vor allem Eines nicht passiert: Chinas Wirtschaft ist nicht zusammengebrochen.

Ein Abschwung in China ist das Horrorszenario schlechthin. China ist zwar eine Exportnation, doch es hat einen schier unstillbaren Rohstoffhunger. Dieser Hunger hält viele Entwicklungsländer über Wasser. Von so manchem Rohstoff (z.B. Kohle, Kupfer, Eisenerz) verbraucht China die Hälfte der weltweiten Produktion.

Ein Abschwung in China würde viele Entwicklungsländer hart treffen. Bisher ist es dazu nicht gekommen. Das hilft auch einem ganz bestimmten Sektor: der Schiffsbranche. Alles, was China an Rohstoffen importiert, muss auch transportiert werden. Die meisten Rohstoffe wie Eisenerz und Kohle sind Trockenschuttgüter.

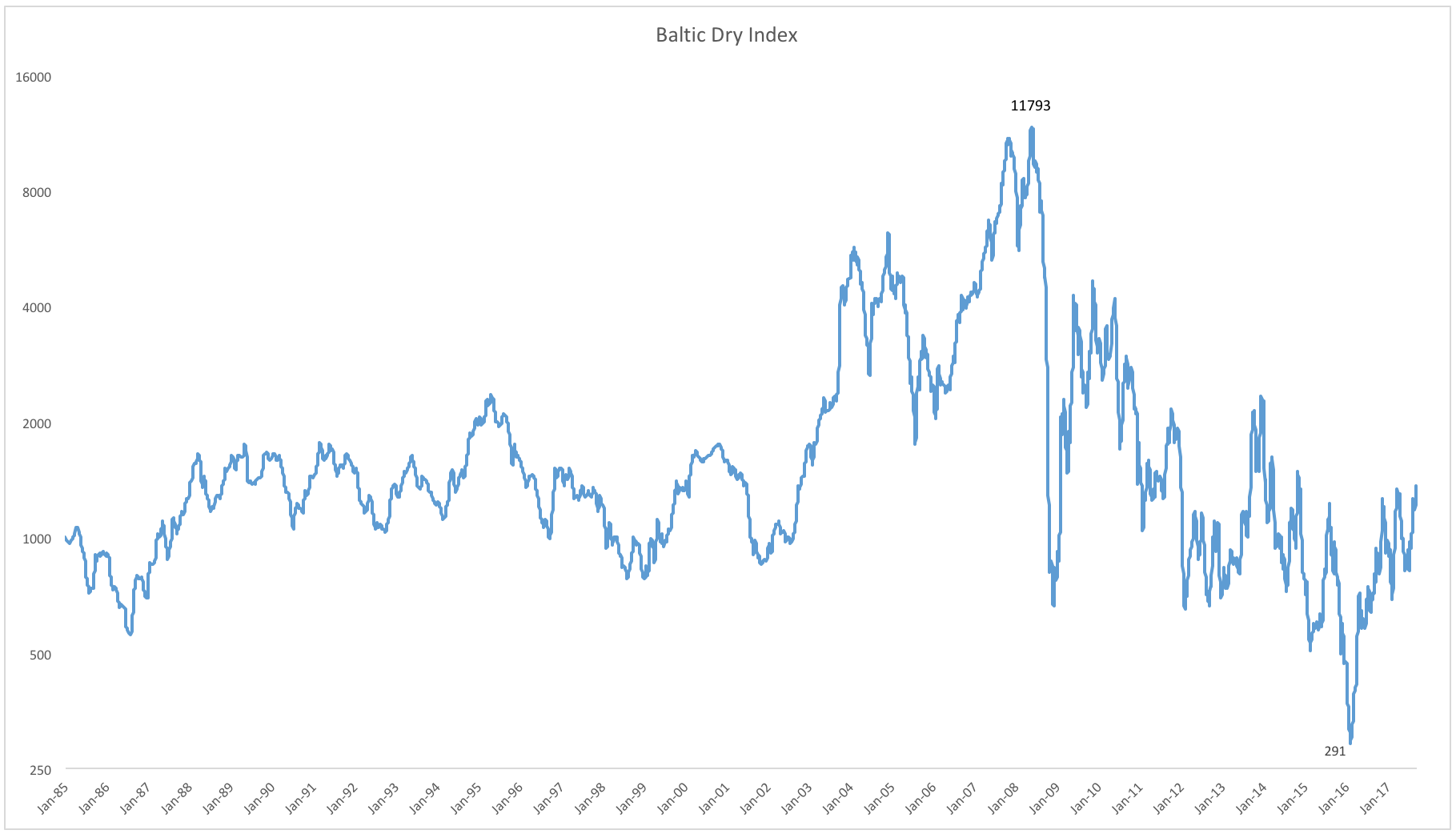

Schiffe, die solche Güter transportieren, gibt es nun leider wie Sand am Meer. Die Preise für den Transport von Gütern auf diesen Schiffen ist entsprechend zusammengebrochen. Grafik 1 zeigt den Baltic Dry Index, der diese Raten widerspiegelt. Der Index steht bei 1.300 Punkten. Das ist sehr viel mehr als noch Anfang 2016 als ein Allzeittief bei 291 Punkten erreicht wurde. Es ist aber noch deutlich unterhalb der Rekordhochs von knapp 12.000 Punkten im Jahr 2008.

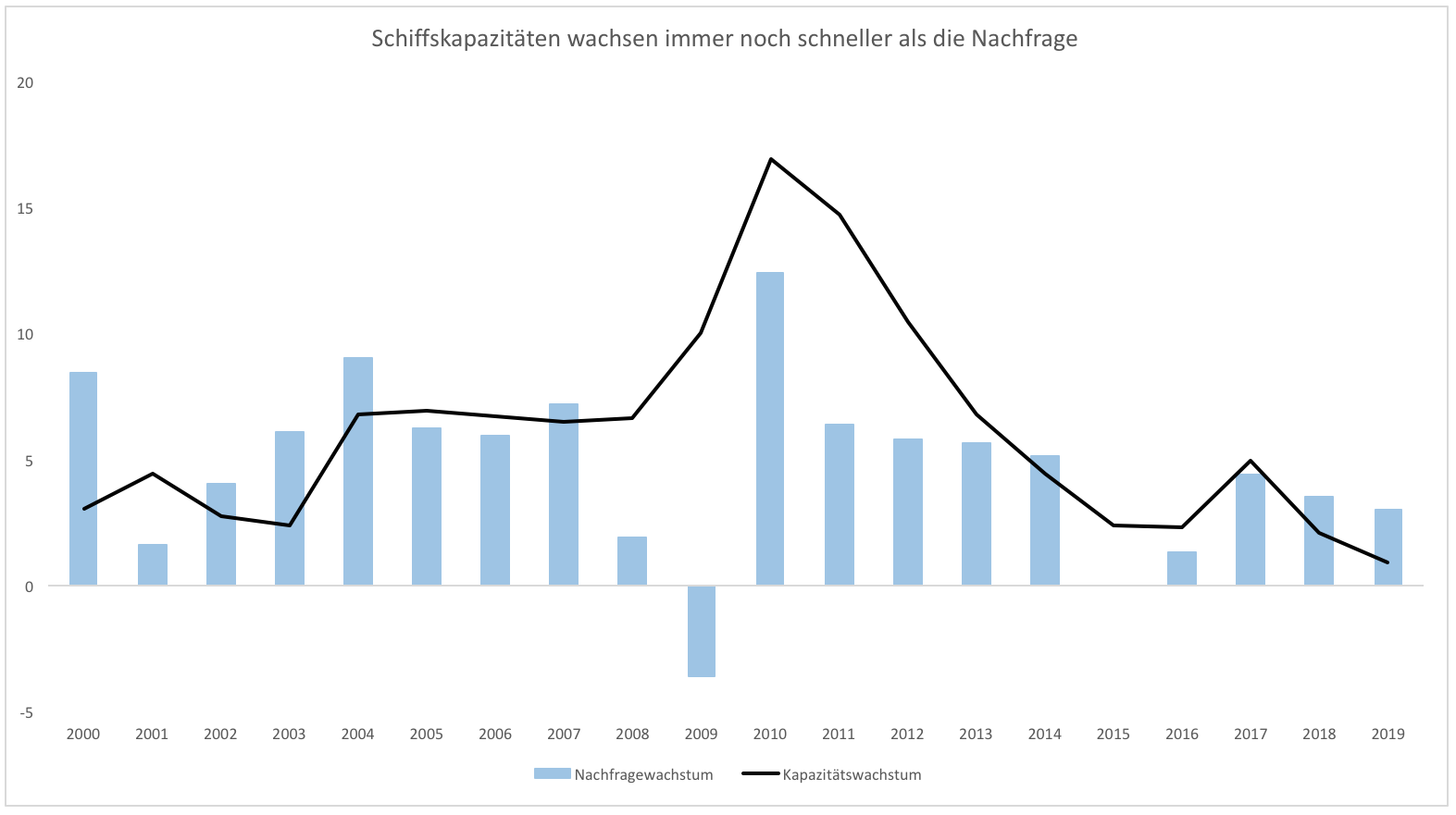

Der tiefe Fall des Index hat einen ganz bestimmten Grund. Bis 2007 war das Angebot an Schiffen knapp. Die Nachfrage wuchs schneller als das Angebot (Grafik 2). Reedereien orderten daraufhin hunderte neue Schiffe. Die Kapazität wuchs teils im zweistelligen Prozentbereich.

Durch die Finanzkrise ging das Nachfragewachstum zurück. Der Markt leidet seither unter Überkapazitäten. Wenn viel mehr Angebot als Nachfrage vorhanden ist, sinken die Preise. Das hat sich in den letzten Monaten relativiert, denn China boomte und importierte mehr Rohstoffe als noch 2016.

Die Überkapazitäten sind damit noch lange nicht beseitigt. Dieser Umstand würde sich verschärfen, wenn sich Chinas Wirtschaft wieder etwas abkühlt. Anleger scheinen davor derzeit noch Angst zu haben. Die Aktienkurse einiger Reedereien haben sich seit Anfang 2016 erholt, doch so mancher Kurs krebst noch immer nahe der Tiefs herum.

Das liegt auch daran, dass höhere Frachtraten noch immer nicht zu Gewinnen geführt haben. Praktisch alle Unternehmen der Branche schreiben immer noch Verluste, teils in haarsträubender Höhe. So notieren die meisten Aktien zu einem hohen Discount zum Wert der Anlagen. Der Discount zum Buchwert beträgt häufig 50 %. Anleger erwarten also immer noch, dass die Unternehmen mittelfristig Geld verlieren werden.

Aller Voraussicht nach wird sich das Überangebot in den nächsten Jahren etwas abbauen. Es hat ungewöhnlich lange gedauert. Die Branche war auch selbst schuld. Viele gingen nach dem Einbruch 2009 von einer raschen Erholung aus und nutzten den Preissturz, um die Flotten zu vergrößern – auf Kredit versteht sich. Noch immer hat die Branche einen Hang dazu, bei jeder Andeutung einer Erholung gleich einmal neue Schiffe zu ordern, was überhaupt keinen Sinn macht.

Die Branche bleibt ein extrem heißes Eisen. Für ein Investment ist das nichts. Wer aber das richtige Händchen hat und auf einen der Gewinner der Krise setzen kann, wird vermutlich das Investment oder den Trade seines Lebens machen. Ich habe so manchen Stein umgedreht, um herauszufinden, welches Unternehmen Zukunft hat. Ohne Erfolg.

Wer selbst den Gewinner finden will, kann es mit Navios Maritime Holdings, Dryships, Safe Bulkers, Star Bulk Carries, Golden Ocean Group, Diana Shipping oder Scorpio Bulkers versuchen.

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Sie nennen hier ernsthaft Dryships ????

Die grösste Betrugsmasche des letzten Jahres ???

Wie unseriös sind Sie bitte ?????