Interview mit Charles Cottle: Der Risikodoktor

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Zu Beginn der neunziger Jahre bildetet Charles Cottle einige Händler an der damals noch jungen DTB (Deutsche Terminbörse) im Auftrag des International Trading Institute aus (ITI war die Firma von Toni Saliba, der bekannt wurde, weil Jack Schwager ihn für sein Buch Market Wizards interviewte). Danach schrieb er sein erste Buch Options: Perception and Deception. Der Vater von zwei Kindern hatte neben dem Traden, Schreiben und Beraten die Vision einer Online-Options-Brokerfirma, weswegen er schließlich Mitbegründer von Thinkorswim, Inc. wurde. Seit dieser Zeit hat er einige elektonische One-Click-Hybrid-Hedges – genannt DARTs – zum Patent angemeldet. Zurzeit betreibt Charles zwei Webseiten – www.riskdoctor.com und www.riskillustrated.com – auf denen er elektronisch orientierte Optionshändler berät.

FRAGE´: Was haben Sie vom Trading/von Tradern gehalten, bevor Sie sich damit befasst haben?

Cottle: Als ich zehn Jahre alt war, kam einmal ein Getreidehändler (Vater eines Freundes von mir) zu uns in die fünfte Klasse und redete über Waren, aber das sagte mir kaum etwas. Erst als ich das Geschäft 13 Jahre später selbst aufnahm fiel mir auf, dass diese Leute nicht nur wohlhabend waren, sondern dass der Mann und sein Sohn in Geld schwammen. Ich war gerade aus der Schule, als ich neue Freunde fand, die zufällig Händler waren. Ich war der Meinung, dass Terminhandel gefährlich war, verstand aber auch nicht genau, was sie da taten. Als ich dann später selber im Geschäft war, wurde mir klar, dass die meisten Händler ganz einfach unternehmerische, hart arbeitende und analytische Risikonehmer sind.

FRAGE´: Was hat Sie schließlich zum Traden gebracht und wie sind Sie zu Optionen gekommen?

Cottle: Der Optionshandel hat mich angesprochen, als ich 1980 einen Freund auf dem Parkett der CBOE besuchte und er mir Spreads, theoretische Werte, begrenztes Risiko und Kontrollaspekte zeigte. Er machte mich mit Leuten bekannt, die freien Unterricht anboten. Das hat mir geschmeckt, und ich habe bei unserem von der Familie geführten Buchprüfungsunternehmen gekündigt.

FRAGE´: Waren Sie am Anfang erfolgreich?

Cottle: Nein. Ich beschaffte $50 000, mietete einen Börsensitz und wurde nach sechs Monaten Handel mit GM (General Motors)-Optionen geldknapp. Ich war immer bärisch eingestellt. Ich glaubte, dass amerikanische Autos Schrott seien. Wahrscheinlich sind sie es heute noch, ich habe nie eins besessen.

FRAGE´: Was ist an Optionen sexy?

Cottle: Am meisten fesselt mich das elektronische Umfeld, das unbegrenztes Potenzial bietet, besonders im Hybrid-Hedging. DARTs (Dynamic Adjustable Risk Transactions) sind Transaktionen mit dynamisch veränderbarem Risiko. Stellen Sie sich den Einstieg in einen Hedge mit drei oder vier Beinen mit einem einzigen Klick und ein oder zwei Sekunden für die Ausführung vor. Und dann stellen Sie sich vor, wie Sie den drei- oder vierbeinigen Hedge mit einem einzige Klick in den nächsten Monat rollen, ohne die einzelnen Beine einem Transaktionsrisiko auszusetzen. Wow, die Beantwortung dieser Frage war so sexy, dass ich jetzt eine Zigarette brauche, obwohl ich gar nicht rauche.

FRAGE´: Wie sehen Ihre Marktkonzepte oder Handelsideen aus?

Cottle: OOs und AHHs. Im Prinzip geht es dabei um die Ansätze, die Market Maker benutzen, und mit denen man die Kontrolle über ein Portfolios mittels Artitstic Hybrid Hedge-Strategien (AHHs) übernehmen kann. Damit kann man dann die coolsten Nur-Optionen-Strategien (OOs = Options Only) erhalten und nachzubilden. Natürlich kann man im Rahmen eines kurzen Interviews hier nicht in die Tiefe gehen. Aber in meinem neuen Hybrid Hedging in a Click geht es in der Hauptsache um dieses Thema.

FRAGE´: Sind systematische Ansätze für Optionshändler sinnvoll?

Cottle: Absolut. Ob OOs oder AHHs, alles fängt mit einer Marktmeinung an. Ich erarbeite mir eine Meinung unter Verwendung von Diomonetrics™ (eine eigene technische Analyse-Methode) und Berücksichtigung von Marktsymmetrie und Restlaufzeit. Ich nehme gern Optionen auf hochliquide Aktien, Indizes und Futures. Ich frage mich immer „was würde ich tun (‚die gewünschte Position’), wenn ich keine Position hätte“? Wenn der Preis für ‚die gewünschte Positions’-Strategie bei Anwendung von bestimmten Kriterien akzeptabel ist, dann nehme ich das. Wenn ich bereits eine Position habe, sie aber nicht der ‚gewünschten Position’ entspricht, dann passe ich sie durch geeignete Trades an, und meist kann ich es vermeiden, zu viele Kontrakte zu handeln (Verlust des Vorteils und Zahlung von zu viel Kommission), indem ich synthetische Positionen nehme (Positionen mit dem gleichen Risikoprofil).

FRAGE´: Wie finden Sie Ihre Trades?

Cottle: Ich selbst rufe eine Optionskette auf (die Preise für viele Verfalldaten gleichzeitig), und die Preisstellung sagt mir etwas, aber es gibt mittlerweile auch gute Software für die Suche nach Spreads, z. B. von Spreadhunter.com, mit der man den Markt eigentlich nach allem durchsuchen kann, woran man interessiert ist.

FRAGE´: Suchen Optionshändler ganz allgemein nach höherer oder nach niedrigerer Volatilität?

Cottle: Wir suchen nach Gelegenheiten für alle Volatilitätsszenarien und mischen sie mit Ergebnissen aus der technischen Analyse, so dass es nicht von Bedeutung ist, ob die Volatilität hoch oder niedrig ist.

FRAGE´: Welche Unterschiede gibt es im Optionshandel zwischen heute, vor 5 und vor 15 Jahren?

Cottle: Der Optionshandel ist einfach immer besser für den Bildschirmhändler und schlechter für den Parketthändler geworden. Es wird jetzt aber durch Innovationen wie DARTs für beide besser, bei denen alle gewinnen. Warum? Diese Hybrid-Hedge-Pakete handeln mit immer engeren Bid/Ask-Spreads, die den Endkunden beim Einstieg und beim Rollen (Wechseln der Monate) zur Verfügung stehen. Und das Volumen der Market Maker wird sich erhöhen, weil ihnen diese neuen Hedges große Möglichkeiten und Auftragsfluss in beiden Richtungen bieten, mit größerem Delta-Vorteil trotz der engeren Spreads.

FRAGE´: Was unterscheidet Ihr Buch Coulda Woulda Shoulda von anderen Büchern?

Cottle: Erstens ist es ganz in Farbe und kann kostenlos von www. riskdoctor.com herunter geladen werden. Zweitens zeigt es dem Leser das Market-Maker-Paradigma, indem erklärt wird, wie die Optionstheorie sich mit praktischen Erfahrungen aus dem Trading vermischt. Market-Maker verwenden aufschlussreiche Werkzeuge für das Risiko-Management, und der Leser lernt und ist besser darauf vorbereitet, neben den Market Makern zu existieren und sie dazu zu bringen, die andere Seite ihrer Trades einzunehmen, ohne viel von ihrem Vorteil aufgeben zu müssen (der im Spread eingebaute Verdienst der Market-Maker).

FRAGE´: Ich höre so viel von Ihrem Slingshot Hedge.

Cottle: Dieser Hedge wurde erfunden, um den Collar mit limitiertem Gewinn als Hedge zu ersetzen. Als früher die Kommissionen noch niedrig waren und die Abfrage von Preisen langwierig, machten Collars mehr Sinn. Aber bald werden sie überflüssig sein. Viele DARTs, einschließlich einiger Slingshot-Hedge-Varianten, werden automatisch quotiert und in Sekunden ausgeführt werden, im Laufe der Zeit mit immer niedrigeren Kommissionen, wodurch dem Hedger eine Menge alternativer Risikoprofile zur Verfügung stehen (etwa 60 zur Auswahl).

Es können bestimmte DARTs konstruiert werden, bei denen sich ein positiver Zeitwertverfall (Optionswertverfall führt zu einem Gewinn) mit unbegrenztem Gewinnpotenzial in der einen oder der anderen Richtung – oder auch beiden – ergibt. Der einfachste ist wie ein Collar, indem ein Bein einen einzelnen Put kauft, um einen Schutz gegen den Preisverfall einer Aktie, eines Futures oder Index usw. zu erhalten. Aber anders als beim Shorten eines Calls mit späterem Verfalldatum, um den Put zu bezahlen, werden doppelt so viele vertikale Call-Spreads geshorted, die irgendwann nicht mehr verlieren, wenn das Underlying auf ein höheres Niveau steigt. Die ganze Position verhält sich wie ein long „The Wings“-Butterfly mit einem zusätzlichen long Call für unbegrenztes Aufwärtspotenzial. Ein anderer Favorit besteht darin, dass ein zweiter Put für einen großen Gewinn auf der Abwärtsseite hinzugefügt wird. In dem Buch Coulda Woulda Shoulda ist den Slingshots ein ganzes Kapitel gewidmet.

FRAGE´: Sie betreiben die Webseiten www.riskdoctor.com und www.riskillustrated.com. Worum geht es da?

Cottle: www.riskdoctor.com bietet Risiko-Management-Dienste und Online-Unterricht live (Webinare), um Trader, Anleger und Money-Manager in die Lage zu versetzen, ihre Anlagen unter Kontrolle zu halten. www.riskillustrated.com bietet eine Nachbehandlung all des Unterrichts mit bebilderten Foren, um Inhalte zu diskutieren, die sich aus dem echten Handel ergeben sowie Kursus-Diskussionen praktisch rund um die Uhr. Viele der Beiträge werden mit grafischer Illustration des Diskutierten aktualisiert, zum Beispiel mit Charts des Underlyings, der Volatilität oder Schnitten, Optionsketten, um alternative Gelegenheiten zu finden, 2D- oder 3D-Risikoprofilen der Griechen, Positions-Analysen, usw.

FRAGE´: Ist der Handel mit Optionen spekulativer als der Richtungshandel in Aktien?

Cottle: Der Optionshandel kann wegen des Hebels sehr viel risikoreicher als der Richtungshandel mit Aktien sein, aber das größte Risiko liegt im mangelndem Verständnis dessen, mit was man da spielt. Ein Optionshändler liegt häufig richtig mit seiner Marktmeinung, verliert aber, weil er nicht richtig versteht, wie man mit bestimmten Positionen Geld verdient oder verliert. Die die Gefühle ansprechende Macht des Marktes saugt Trader geradezu in Transaktionen hinein, die im ersten Moment wie ein unglaublicher Deal aussehen. Der Trader würde aber erkennen, dass es gar kein so großes Geschäft ist, wenn er es mit einem synthetischen Äquivalent vergleicht ( einer Position, die das gleiche Risikoprofil hat), und lieber eine Position eingehen, die eine höhere Gewinnwahrscheinlichkeit aufweist.

FRAGE´: Nach welchen Kriterien sucht man die richtige Option aus, wenn man einen Ausbruch handeln will und eine große Bewegung erwartet? Nehmen wir an, die Dauer der Bewegung liegt zwischen wenigen Wochen und bis zu neun Monaten, man will den Hebel optimieren, und man handelt nur direkte Calls oder Puts.

Cottle: Straddles, Strangles mit long Calls und mit long Puts sind alles verführerische Trades, die nur sehr gelegentlich groß gewinnen können. Nachhaltige Gewinne kommen nicht vom Wetten mit 99:1 Long Shots, Home Runs und Grand Slams. Die meisten sind nicht einmal in der Lage, solche Gewinner zu Ende führen, wenn sie das Glück haben, einen zu erwischen. Nachhaltige Gewinne kommen vom geduldigen Erarbeiten der Trades mit hohen Wahrscheinlichkeiten, die bei reduziertem Risiko etwas mehr riskieren als man gewinnen kann – also Strategien mit Short-Prämieneinnahmen und gewinnabhängiger Positionsvergrößerung.

FRAGE´: Mit welchen Optionsstrategien könnte man die Gefahren des Richtungs-Tradens minimieren und warum?

Cottle: Mit Range-Trades wie beispielsweise Kalender-Spreads, Butterflies, Kondoren, Slingshots, Straddle-Strangle-Swaps, Calendarized Irons und doppelten Diagonale. Diese Strategien zielen darauf ab, in einer gegebenen Range zu gewinnen, und sie haben die Zeit auf ihrer Seite (Short-Prämie mit begrenztem Risiko).

FRAGE´: Was genau ist eine Box und wie wird sie aufgebaut?

Cottle: Eine Box ist eine Vertikale mit Calls (Bull-Spread oder Bear-Spread) gestellt gegen eine Vertikale mit Puts, die in die entgegengesetzte Richtung zielt (Bear-Spread oder Bull-Spread). Das ist meist das Ergebnis eines Einstiegs in einen Trade auf eine Weise und des Ausstiegs auf eine andere. Eine Box sollte keine beabsichtigte Position sein, sondern das Ergebnis eines besseren Weges, eine Position zu managen. Sie gehen eine Call-Vertikale long – ein Bull-Spread. Es läuft wie vorgesehen – Sie gewinnen. Es reicht Ihnen – entweder würden Sie zum derzeitigen Preis den Call-Spread nicht kaufen, weil er zu teuer und nicht wert ist, ihn länger zu halten, oder Sie sind nicht mehr bullisch eingestellt. Sie kaufen einen Put zum selben Basispreis wie den Call mit der höheren Basis und bekommen ein Dreieck („3-way“) und sind jetzt synthetisch long im Put mit dem niedrigeren Basispreis. Der Markt fällt, und Sie shorten den Put mit der niedrigeren Basis, das Resultat ist eine Box. Sie konnten nicht dadurch aus der Call-Vertikale aussteigen, dass Sie den niedrigeren Basispreis zuerst verkauften, denn dann wären Sie direkt short. Sie könnten aus dem Short des oberen Basispreises aussteigen, aber das würde ein Long zwischen den beiden Spread-Beinen ergeben, während Sie bärisch eingestellt sind. Deswegen könnte eine Legging-Strategie beim Aufbau des Bear- Spread eine bessere Strategie sein (besonders wenn Sie bärisch sind) könnte die richtige Entscheidung sein.

FRAGE´: Nach welchen Kriterien wird die Positionsgröße im Optionshandel bestimmt?

Cottle: Ich bestimme die Größe meiner Trades und das Risikokapital durch Abstufung. Die Kriterien sind: Set-up durch technische Analyse, Set-up durch fundamentale Analyse, Kurs, Chance-Risiko-Verhältnis und Erfahrung mit der speziellen Strategie in der Vergangenheit. Wenn das Szenario technisch und fundamental viel versprechend ist, ich mit dieser Strategie vorher auch schon großen Erfolg hatte, der Preis im Vergleich zu früheren Gelegenheiten günstig ist, und ebenso das Chance-Risiko-Verhältnis bei dem gegebenen Set-up, dann ist es ein Trade der A-Klasse, für den maximaler Kapitaleinsatz infrage kommt. Wenn nicht alle Kriterien erfüllt sind, wird es vielleicht nur ein Trade der Klasse B, oder Klasse C, bei denen noch ein Teil des Kapitals zurückgehalten wird, bis alle Bedingungen stimmen. Dann kann die Position vergrößert werden. Man mag sagen, hier wird ein Verlierer vergrößert, falls der erste Teil nicht gut gelaufen ist. Das stimmt, aber Trades der zweiten Reihe verdienen auch Geld, und es kann sinnvoll sein, eine kleine Investition zu machen, damit die Gelegenheit nicht vorbei geht. Sie können immer auf das Szenario für einen perfekten Trade warten, und wenn Sie einen finden, kann doch noch ein Verlust-Trade daraus werden.

FRAGE´: Die Leute denken immer, dass der Verkauf von Optionen wegen des unbegrenzten Verlustrisikos gefährlicher sei als der Kauf von Optionen. Ist das eine falsche Annahme?

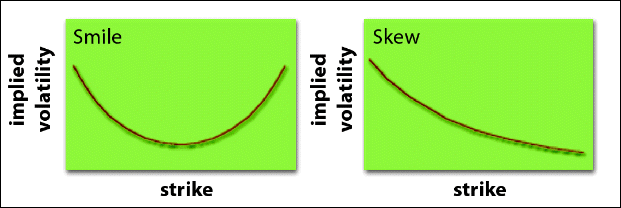

Cottle: Es gibt natürlich sichere Wege und gefährliche Wege, Prämie short zu sein und dies erfolgreich zu managen. Aber: Im Ergebnis ist „Prämie short mit begrenztem Risiko“ der einzige Weg. Durch Prämieneinnahmen machen viele Derivate-Händler regelmäßige Gewinne. Im Durchschnitt gewinnen sie häufiger als sie verlieren. Wenn sie allerdings verlieren, ist der Betrag meist erheblich höher als ihr durchschnittlicher Gewinn; das liegt an dem hohen Risiko, wenn einfach nur Prämie eingenommen wird. Der Verkauf nackter Prämie sollte den zu Reichen oder zu Verrückten überlassen werden. Zu reich soll dabei bedeuten, dass ein schwerer Rückschlag im Markt ohne materielle Auswirkungen auf den allgemeinen Wohlstand der Person hingenommen werden kann. Der einzige andere Grund für den Verkauf nackter Prämie ist, wenn die Person zu verrückt ist. Es wird Zeiten geben, in denen man keine Chance hat, die Position zu managen, beispielsweise wenn große Gaps auftreten. Und welche Erkenntnis kann man daraus ziehen? Flügel (Wings). Wenn man Prämie auf den Wings long geht (entweder 1:1 long oder im Verhältnis long), darf man dichter am Geld shorten, das bedeutet saftigere Prämie. Der Beweis liegt in der impliziten Volatilität. (Skew… Sie wissen schon …der berühmte Smile.) Für Otto-Normalverbraucher und Spekulanten bedeutet hohe implizite Volatilität hohe Prämie und somit eine Gelegenheit, OTM-Optionen zu verkaufen (Aus-dem-Geld-Optionen). Das Lächeln entsteht bei den Market-Makern, die auf den Wings horten. Haben Sie schon einmal auf die Preise solcher Optionen in Dollar und Cent bei hoher implizieter Volatilität geachtet? Sie sind die billigsten verfügbaren Optionen für die zugrunde liegenden Werte und das hat zur Folge, dass Market-Maker Prämie in allen Bereichen verkaufen und die Banken in Ruhe still halten können, weil die Risikolage des Unternehmens nicht zu hoch wird. Hie und da werden sie Geld verlieren, aber wenn der Alptraum wahr wird, kommen solche Institutionen mit besonders langen Flügeln groß heraus. Sie vermeiden es, zerstört zu werden wie die Opfer von Derivate-Debakeln. Warum? Ihre Flügel kommen zum Tragen, und es regnet Geld.

FRAGE´: Wie testen Sie Ihre Trading-Ideen?

Cottle: Wenn man neu in Optionen ist, ist es sehr hilfreich, die Theorie mittels einer Analyse-Software zu testen und „Was wäre wenn“-Szenarien durchzugehen. Man kann sehen, wann und wo Gewinn- und Verlustbereiche liegen, während der zugrunde liegende Wert und die Volatilität sich mit der Zeit bewegen. Eine wirklich gute Analyse-Software könnte notwendig werden, wenn eine Position sehr komplex wird. Nachdem ich inzwischen nahezu jede Art Position getestet und praktisch erlebt habe, brauche ich für einfache Positionen wie Kalender-Spreads, Vertikale, Butterflies (eine Vertikale gegen eine Vertikale) und Kondore (zwei oder mehr beieinander liegende Butterflies) kein Analyseinstrument mehr. Indem ich diese einfachen Spreads aussondere, d. h. beiseite lege, wird der verbleibende Rest der Position transparenter, so dass die Elemente mit dem höchsten Risikoanteil vorrangig bearbeitet werden können.

FRAGE´: Suchen Sie noch immer nach neuen Setups, Strategien, Hedges usw.?

Cottle: Optionen wurden für Leute entwickelt, die sie wirklich brauchen (Hedging und Versicherung). Der Zukunft des Optionsmarktes liegt in Artistic Hybrid Hedge-Strategien (AHHs), mit denen man umgehen kann, ohne Raketeningenieur oder der beste Trader zu sein.

Die Vorarbeiten sind fast abgeschlossen. Die Börsen müssen aber noch dazu gebracht werden, die Infrastruktur für die Abwicklung solcher Orders bereit zu stellen. Die Market-Maker-Gruppen, mit denen ich zusammen gearbeitet habe, sind bereit, selbst zu quotieren und alle DARTs zu handeln, die ungefähr zwanzig OOs und sechzig AHHs umfassen, und ich will in einem neuen Antrag noch etwa zehn weitere auf jeder Seite hinzufügen. Es besteht immer die Möglichkeit, dass mir noch neue Ideen kommen.

FRAGE´: Wie viele verschiedene Set-ups verwenden Sie beim Traden?

Cottle: Meine Lieblingspositionen sind Strategien mit Prämieneinnahmen und hoher Wahrscheinlichkeit wie Kalender-Spreads, Vertikale, Butterflies und Kondore. Manchmal, oft, schneiden sich Trades und ergeben Diagonale oder Kalender-Flügel-Spreads (doppelte Diagonale, Straddle/Strangle-Swaps… im Verhältnis, usw.) Sie gehen im Lauf des Lebens der verschiedenen Verfallmonate ineinander über. Das Schöne an diesen Alternativen ist, dass man gar nicht einmal besonders richtig hinsichtlich der Marktrichtung liegen muss. Man kann sogar falsch liegen und trotzdem profitieren.

Um das Konto zu optimieren ist es das Beste, etwa 33 Prozent des Trading-Kapitals in bullische Strategien, 33 Prozent in bärische Strategien, 33 Prozent in seitwärts gerichtete Strategien und ein Prozent in billige Schüsse zu investieren, die sich groß auszahlen können.

FRAGE´: Wie managen Sie Ihr Risiko?

Cottle: 1. Die Strategie aufgrund der Meinung zum Markt festlegen. 2. Den Einstiegspunkt anhand eines attraktiven Preisniveaus festlegen. 3. Die Gewinn/Verlust-Zielsetzung anhand der Schmerzschwelle festlegen. 4. In den Markt gehen. 5. Permanente „Live“-Bewertung der Position anhand des laufenden Preisniveaus.

An diesem Punkt frage ich mich: „Würde ich denselben Trade jetzt ausführen, wenn ich nicht schon im Markt wäre?“ Wenn die Antwort ja ist, unternehme ich nichts und bleibe in der Position. Wenn ich den Trade in diesem Moment keinesfalls eingehen würde, müsste ich ihn schließen oder verändern. Für eine Anpassung müssten die erzielbaren Preise einen echten Wert darstellen, so als wenn es ein guter Preis für einen neuen Einstieg wäre. Wenn es kein guter Wert ist, steige ich aus. Wenn ich die zu verwaltende Position anpasse, folge ich den oben genannten fünf Regeln, ohne die bis dahin entstandenen Gewinne oder Verluste zu berücksichtigen.

FRAGE´: Wann und wie bestimmen Sie, dass Sie in einem Trade falsch liegen?

Cottle: Sofort, wenn ich ihn eingegangen bin. Nein, ich habe nur einen Witz probiert. Ich habe gerne Positionen, die gar nicht liquidiert werden müssen, denn dem Trade wurde bereits ein bestimmtes Verlustpotenzial zugeordnet. Auf diese Weise kann der Markt Sie nicht aus einer Position schocken, die oft wieder in den Gewinn kommt oder den Verlust, sonst am Stopp-Loss-Punkt, reduziert.

FRAGE´: Ist Money Management ein unabhängiges Thema?

Cottle: Money Management ist ein integraler Bestandteil.

FRAGE´: Wie viel Ihres Trading-Kapitals setzen Sie pro Trade ein?

Cottle: Eine Position in Aktien zu halten benötigt viel Kapital. Wenn die Aktien aber mit einem Hedge abgesichert werden, kommt eine völlig andere Rechnung für „Risikoeinsatz“ zum Tragen. Vom Risikokapital hält man 50 Prozent für mögliche/nötige Anpassungen einschließlich Aktien oder Futures zurück, aber bei einem reinen OOs-Spielchen würde ich nicht mehr als sieben Prozent des Risikokapitals in einem einzelnen Trade einsetzen .

FRAGE´: Wie managen Sie Ihre offenen Trades? Verwenden Sie Reparaturstrategien?

Cottle: Für mich ist die Positions-Anpassung eine Reparaturstrategie, und das kommt sehr häufig vor. Es ist der Kernpunkt des Live-Inhalts des RD3-Webseminars und gehört zum Hauptinhalt der Postings bei Ri$k-Illustrated.

FRAGE´: Ist die Ausführung der Trades ein subjektiver Prozess oder erledigen Sie das mechanisch?

Cottle: Meist subjektiv, aber einige Trades laufen automatisch ab.

FRAGE´: Wann erkannten Sie, dass Traden nicht nur ein Versuch im Markt für Sie sein würde, sondern eine Vollzeitkarriere? Oder fühlten Sie das von Beginn an?

Cottle: Das fühlte ich von Beginn an, als mir klar wurde, dass ich in der Lage sein würde, unabhängig zu arbeiten.

FRAGE´: Wann kommen psychologische Element ins Spiel?

Cottle: Es ist absolut notwendig, dass Sie Emotionen beim Trading nicht ins Spiel kommen lassen. Die emotionale Achterbahn nimmt Sie gerne mit, aber sie führt zu Verlusten oder Gewinnen, die nicht lange halten.

Wenn Sie mit dem Traden Geld verdienen wollen, um dann etwas anderes damit aufzubauen, hören Sie sofort auf. Sie werden Ihr ganzes Geld verlieren, weil Sie nicht wirklich traden wollen. Um beim Traden erfolgreich zu sein, muss man es lieben.

Nehmen Sie Ihr Trading nicht mit in Ihre Beziehung (Ihren Hafen), denn Sie müssen sich immer mal vom Traden frei machen. Ihre Beziehung kann aber nicht der sichere Hafen sein, wenn sie mit Trading-Gedanken und –Diskussionen angefüllt ist.

FRAGE´: Ein paar Worte zu Angst, Gier und Selbstwertgefühl?

Cottle: Eine gesunde Menge Angst ist eher ein Zeichen von Respekt als Schock oder Ängstlichkeit, und eine solche Art Angst ist wichtig, um die vom Ego verursachten selbst zerstörerischen Aspekte in Grenzen zu halten.

Ich habe gesehen, wie Gier Menschen wirklich herunter gezogen hat. Es ist nichts dabei zu versuchen, Geld zu machen, aber wenn es zu weit geht, kann es sehr schief gehen.

Selbstwertgefühl und sich selbst in einem positiven Licht zu sehen (Selbstsicherheit) sind sehr notwendige Komponenten von Vertrauen. Das schlägt sich darin nieder, dass man Risiken aus Überzeugung übernimmt und in die Lage versetzt wird, seinen Trading-Plan einzuhalten.

FRAGE´: Was denken Sie ist der Unterschied zwischen Ihnen und so vielen anderen Tradern, die aus dem Spiel geworfen wurden?

Cottle: Zum Glück für mich schließt das Spiel neben Traden auch Unterricht und Innovation ein. Ich habe einen Punkt erreicht, an dem das Spiel nie langweilig wird, weil es immer aufregende Gelegenheiten zum Traden oder Unterrichten oder Erfinden gibt.

FRAGE´: Wenn Sie nicht traden, wie verbringen Sie Ihre freie Zeit?

Cottle: Ich liebe es, Zeit mit meiner Familie zu verbringen, zu reisen (Berge, Strände, Tauchen, Kunstmuseen, städtische Architektur usw.) und das Studium von Kabbalah. Ich würde gern mehr Zeit mit Rollerbladen und Snowboarden verbringen, und wenn meine Kinder damit anfangen, passiert das auch. Ich schreibe noch sehr gern und helfe gern Menschen. Und ich freue mich darüber, dass die drahtlose Technologie es möglich macht, in Verbindung zu bleiben, wenn ich auf Reisen bin.

Butterfly

Eine kombinierte Spreadstrategie, die beim Bull-Schmetterling das Schreiben von zwei Calls beinhaltet, gegen die zwei Calls mit unterschiedlichen Basispreisen, aber gleicher Laufzeit gekauft werden. Dabei liegt der Basispreis der geschriebenen Calls zwischen den unterschiedlichen Basispreisen der gekauften Calls. Das Gewinnziel wird erreicht, wenn die geschriebenen Optionen verfallen (der Optionspreis endgültig vereinnahmt wird) und die mehr oder weniger zur Absicherung gekauften Optionen ohne Gewinn oder Verlust liquidiert werden. Der Gewinn ist begrenzt, das Verlustrisiko auf die Transaktionskosten eingegrenzt. Zeichnet man das Gewinn/ Verlustprofil (im Verfall) eines Bull- und eines Bear-Schmetterlings als Überlagerung, ergibt sich (im weiteren Sinne) das Bild eines Schmetterlings.

Collar

Verknüpfung einer Optionsstrategie mit einem Hedgegeschäft, die es erlaubt, einige der Vorteile zu nutzen, die aus dem Schreiben von Calls und dem Kauf von Puts entstehen. Zusätzlich zu den Optionen besteht ein Engagement im Basisgut. Dagegen wird ein Call geschrieben, der am Geld oder nahe am Geld ist, woraus eine Gutschrift resultiert. Um eine Absicherung gegen einen scharfen Kurseinbruch zu erzielen, wird ein billiger Aus–dem-Geld-Put gekauft. Kommt es tatsächlich zu einem Kursrutsch, deckt der vereinnahmte Optionspreis (Credit-Spread) den ersten Teil des Verlustes, im weiteren Verlauf der gekaufte Put, der beim Kursrückgang tiefer und tiefer ins Geld kommt. Bei einem stetigen Marktverlauf verbessert sich das Ergebnis, da der Zeitwert des geschriebenen Calls abschmilzt. Gegen Preissteigerungen bietet der Collar eine ähnliche Sicherung, wie der Kauf eines Aus-dem-Geld-Calls. Der Vorteil des Collar besteht in den geringeren Kosten. Beim Reverse Collar wird ein Call geschrieben, der nahe am Geld ist und ein Put gekauft, der im Geld ist.

Smile und Skew

Die meisten Derivate-Märkte zeigen dauerhafte Volatilitäts-Formationen, die sich bei unterschiedlichen Basispreisen unterscheiden. In manchen Märkte haben diese die Gestalt eines Lächelns (Smile). Es kommt auch vor, dass die die Begriffe Smirk oder Sneer verwendet werden (einfältiges Grinsen oder bzw. Hohn). In anderen Märkten, beispielweise den Aktienindex-Optionen, ist es mehr wie eine schiefe Kurve (Skew). Daraus ist der Name Volatility-Skew abgeleitet.

Quelle: Traders-Magazin

Kraken ist die regulierte und sichere Krypto-Börse für Trader in Deutschland. Seit 2011 steht für uns Vertrauen und Transparenz im Mittelpunkt. Mit über 550 handelbaren Kryptowährungen bieten wir eine große Auswahl für Einsteiger und Profis.

Die Kraken App ermöglicht einen schnellen Start, während Kraken Pro professionelle Tools und niedrige Gebühren bietet. Ein Konto kannst du in wenigen Minuten auf kraken.com eröffnen.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.