Interne Trendlinien - Effektiveres Finden von Trendwendepunkten ?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

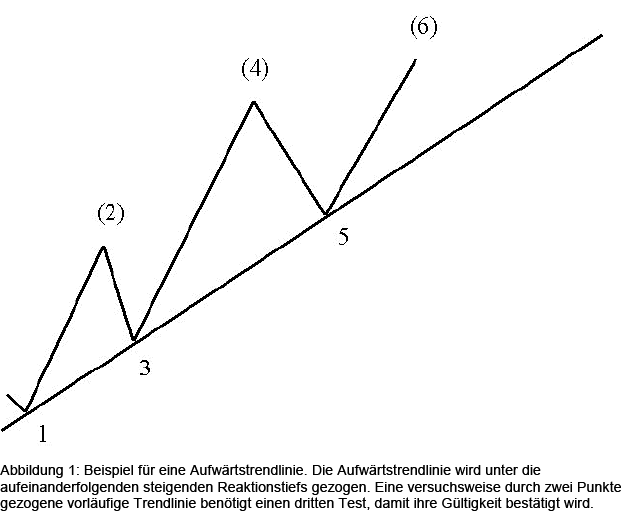

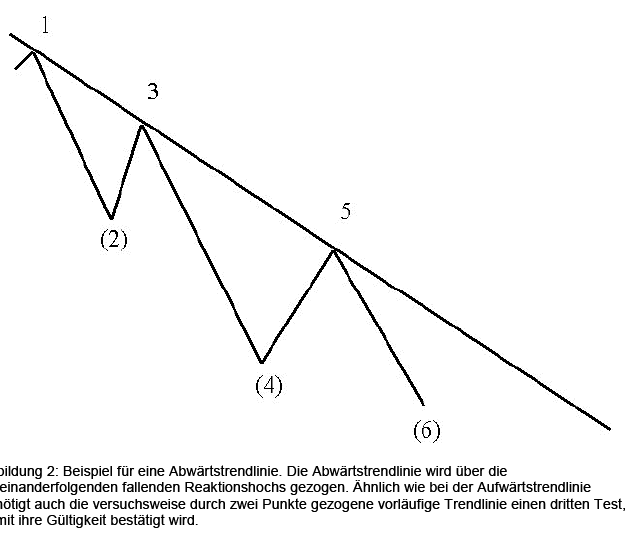

Eine Anforderung an konventionelle Trendlinien besteht darin, dass sie auf extremen Hochs und Tiefs basieren. Dementsprechend wird entweder eine Aufwärtstrendlinie entlang aufeinanderfolgender Reaktionstiefs nach oben gezogen oder eine Abwärtstrendlinie entlang aufeinanderfolgender Reaktionshochs nach unten gezogen, siehe Abbildungen 1 und 2.

Doch kann es sein, dass diese extremen Hochs und Tiefs aufgrund emotionaler Überreaktionen des Marktes Abweichungen darstellen, die für den herrschenden Markttrend nicht repräsentativ sind. Aus diesem Grunde kann es sinnvoll sein, von dem Konzept der konventionellen Trendlinien abzuweichen und Trendlinien zu finden, die relative Hochs und/oder relative Tiefs miteinander verbinden, ohne jedoch dabei Trendlinien entlang extremer Punkte darzustellen, wie es in den Abbildungen 1 und 2 der Fall ist.

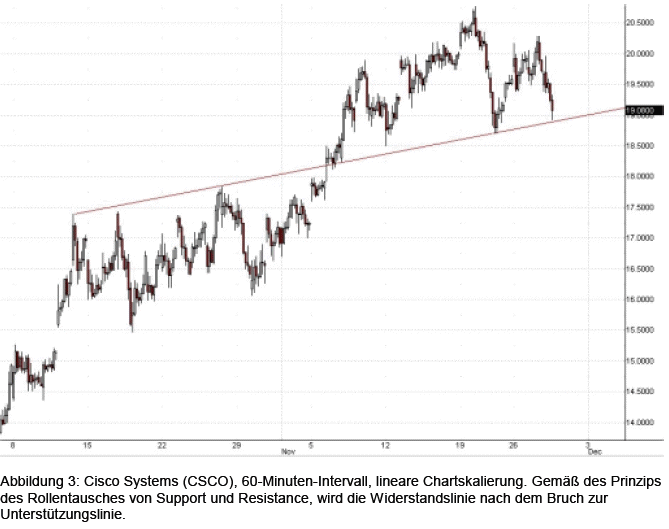

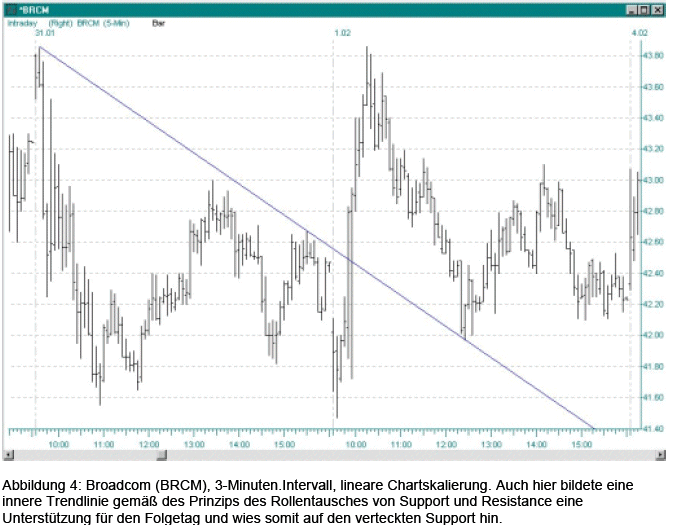

In den beiden nachfolgenden Abbildungen 3 und 4 finden Sie Beispiele für Interne Trendlinien:

Bitte beachten Sie, dass diese Internen Trendlinien keine Linien entlang dreier Reaktionshochs/Reaktionstiefs sein müssen, um als bestätigt zu gelten - wie im Fall der konventionellen Trendlinien oben erläutert – sondern auch aus lediglich zwei Punkten bestehen können, bevor ihre Support/Resistance-Rolle wie im Beispiel von BRCM, siehe Abbildung 3, bestätigt wird.

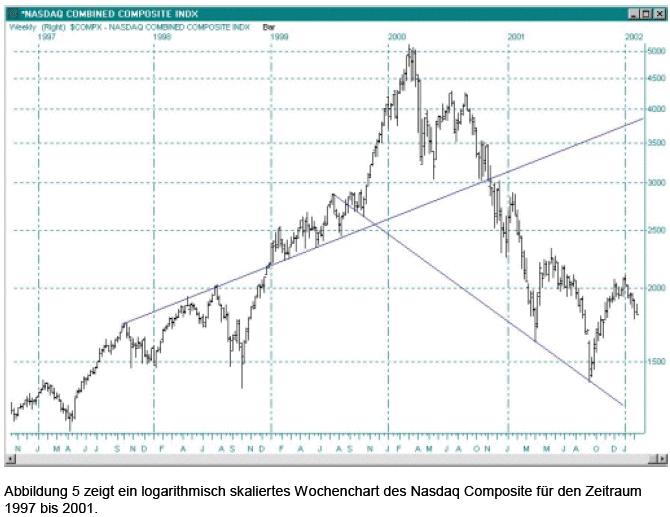

Bitte beachten Sie ebenfalls, dass die lineare Chartskalierung keine Notwendigkeit ist, um Interne Trendlinien zu entdecken. Auch die logarithmische Skalierung dient der Sichtbarmachung von Internen Trendlinien. Dazu möchte ich Ihnen folgendes Beispiel zeigen, dass auch zwei neue Aspekte hervorbringt. Der erste Aspekt ist der aus der Skalierungsart resultierende „Hybrid- Support/Resistance“. Dabei handelt es sich um Unterstützungszonen, die beispielsweise im logarithmischen Chart eines Indexes leicht unterschritten werden und in der linearen Skalierung nicht ganz erreicht werden. Demzufolge ist der „eigentliche“ Support zwischen den verschiedenen Skalierungen zu suchen, er ist also Resultat einer „Zwischenform“ aus den beiden Skalierungsarten, daher auch der (nicht offizielle, sondern von mir einmal gewählte) Namen „Hybrid-Support-Resistance“.

Betrachten wir zunächst einmal die steigende Innere Trendlinie. Zunächst können wir durch die drei Reaktionshochs von 1997 und 1998 eine Linie ziehen. Dabei handelt es sich jedoch nicht um eine konventionelle Aufwärtstrendlinie, die ja steigende Reaktionstiefs miteinander verbinden würde, sondern um eine Angebotslinie. Gemäß des Prinzips des Rollentausches von Support und Resistance wird diese Widerstandslinie nach dem Bruch zur Jahreswende 1998/1999 zu einer Unterstützungslinie, welche mit den Reaktionstiefs im Jahre 1999 bestätigt wird.

Nun zur fallenden Internen Trendlinie: Hier verbinden wir ein relatives Hoch von 1999 mit zwei Reaktionstiefs, nämlich einem Reaktionstief in 1999 und einem anderen Reaktionstief in 2001 und gelangen zum Low im September 2001. Nun könnte man berechtigterweise einwenden, dass eine Vielzahl von Internen Trendlinien im Chart existiert, und es im Nachhinein immer sehr leicht ist, genau diejenige Interne Trendlinie zu finden, die zum Low vom September passt.

Aus diesem Grunde kann es sich im realen Charting-Alltag, in dem wir die zukünftige Entwicklung eines Marktes nicht rückblickend beobachten können, stets als sehr sinnvoll erweisen, eine weitere Bestätigung für das potentielle Low im September mittels Interner Trendlinien in einer anderen Chartskalierung zu suchen. Meiner Erfahrung nach ist diese Form der „Bestätigungssuche“ bei Aktien, Futures, Commodities und Derivaten vielversprechend. Dazu gleich mehr.

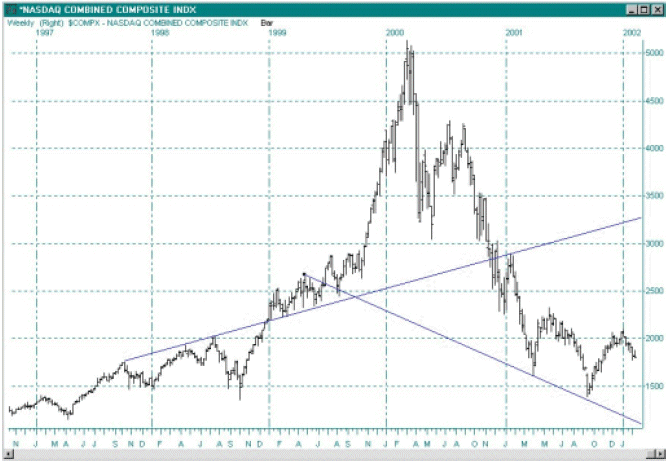

In der nachfolgenden Abbildung 6 sehen wir wieder das Wochenchart des Nasdaq Composite - diesmal jedoch mit einer linearen Skalierung.

Zunächst sehen wir, dass die steigende Innere Trendlinie, die sich auch hier aus den relativen Hochs von 1997 bis 1998 bildet, nach ihrem Bruch gemäß des Prinzips des Rollentausches von Suport/Resistance einen signifikanten Support für die Reaktionstiefs im Jahre 1999 bot. Hätte ich die relativen Hochs im logarithmischen Chart, siehe Abbildung 5, exakt miteinander verbunden, so würde die Innere Trendlinie noch ein wenig steiler verlaufen und nicht exakt die drei Reaktionstiefs treffen – denn diese drei Reaktionstiefs würden die Interne Trendlinie etwas unterschreiten, wenn auch nicht signifikant. Andererseits berühren zwei der drei Reaktionstiefs im linearen Chart, siehe Abbildung 6, nicht genau die Innere Trendlinie, sie befinden sich also diesmal leicht über der Internen Trendlinie. Und diesmal habe ich die drei relativen Hochs von 1997 und 1998 exakt miteinander verbunden. Daraus lässt sich schließen, das der „eigentliche“ Support für diese drei Reaktionstiefs aus einem Mittelding beider Skalierungen resultiert. Zudem ist die Resistance-Funktion der Inneren Trendlinie Anfang 2001 in der linearen Chartskalierung gegeben, was zu einem Abprall von dieser Internen Trendlinie führt. Doch wie lässt sich dieser „Hybrid-Support/Resistance“, der aus den verschiedenen Chartskalierungen resultiert, erklären? Ganz einfach: Es gibt Marktteilnehmer, die verschiedene Skalierungen betrachten. Die eine Gruppe von Marktteilnehmern betrachtet logarithmische Charts, die andere Gruppe wiederum lineare Skalierungen. Wir sollten zu der dritten Gruppe gehören, die sich beide Skalierungen ansieht.

Koinzidenz von Support/Resistance durch verschiedene Interne Trendlinien bei unterschiedlicher Skalierung

Nun zu der „Bestätigungssuche“ mittels Interner Trendlinien bei unterschiedlicher Skalierung, die ich im vorigen Abschnitt angesprochen habe. Zu diesem Zweck schauen wir uns die fallende Interne Trendlinie im linearen Chart, siehe Abbildung 6, an.

Hier taucht ein Unterschied zum logarithmischen Chart auf: Das relative Hoch, von dem aus die Interne Trendlinie gezogen wurde ist ein anderes als das im logarithmischen Chart. Aber - und das ist das entscheidende: Wir haben hier eine Koinzidenz von Support/Resistance mittels Interner Trendlinien, die auf das Low im September 2001 hinweisen. Wann immer eine derartige Koinzidenz auftritt, sollten Sie besondere Aufmerksamkeit walten lassen. Denn es handelt sich sozusagen um „Alert Zones“, an denen sich bedeutende Highs/Lows bilden können.

Falls diese Koinzidenz einmal vor Ihren Augen auftauchen sollte: Vertrauen Sie Ihr nicht blind, denn es gibt in der Charttechnik keine Garantie! Verwenden Sie Ihre eigene spezielle Entry-Technik und wenden Sie – wie immer - striktes Positionsmanagement an.

Lassen Sie uns ein kleines Fazit ziehen: Wir haben also schon einmal zwei besondere Wesensfunktionen der Internen Trendlinien bei Anwendung unterschiedlicher Skalierungen kennengelernt, nämlich zum einen:

• Support und Resistance, die von Inneren Trendlinien ausgehen, sind ein Hybrid, also eine Mischform zweier Chartskalierungen, bei denen die Internen Trendlinien auf den gleichen Hochs/Tiefs basieren.

• Zum anderen bilden Interne Trendlinien, die einen anderen Ausgangspunkt, aber den gleichen Verbindungspunkt (beziehungsweise die gleichen Verbindungspunkte) haben, siehe im Beispiel das April-Low, in verschiedenen Chartskalierungen einen gemeinsamen wichtigen Support/Resistance (Koinzidenz).

Natürlich kann ich hier den wissenschaftlichen Beweis nicht antreten. Dieser wäre alleine unter rein formalen Aspekten äußerst schwer zu konstruieren und nur allzu akademisch. Jedoch kann ich aufgrund meiner bisherigen Erfahrungen nahe legen, auf Innere Trendlinien und deren Wesensfunktionen in den verschiedenen Chartskalierungen zu achten. Cross-Support und Cross-Resistance Lassen Sie uns einen weiteren Aspekt Innerer Trendlinien betrachten. Im folgenden Linear-Chart sehen Sie Broadcom (BRCM) in einem 34-Minuten-Intervall.

Wir sehen, dass sich zwei Interne Trendlinien kreuzen und zunächst einmal am 11.02. einen Kreuzwiderstand bilden. Im weiteren Verlauf wird die Resistance-Line, welche durch die flachere Interne Trendlinie gebildet wird kurzzeitig durchstochen, jedoch nicht auf Schlusskurs-Basis überwunden. Jetzt stellen wir uns einmal vor, dass diese weniger steil verlaufende Innere Trendlinie gebrochen würde. Dann würde sie gemäss des Rollentausch-Prinzips von Suppport und Resistance zu einer Unterstützungs-Linie. Der nächste Widerstand in Form einer Internen Trendlinie wäre in diesem Fall zum Beispiel die steiler verlaufende Interne Trendlinie. In der Vergangenheit habe ich beobachtet, dass es - je nach Markanz der Internen Trendlinien und bestimmten Winkelverhältnissen - sehr oft zu schellen alternierenden Kursbewegungen zwischen diesen beiden auseinanderlaufenden Internen Trendlinien kommt. Das ganze erinnert teilweise an ein Flipper- Spiel zwischen diesen beiden Internen Trendlinien, wobei das Momentum mit zunehmender Verbreiterung des Winkels zwischen den beiden Linien an Momentum verliert – wie eben beim Flipper- Spiel auch.

„Internes Trendlinien Fächerprinzip“ Zuletzt möchte ich Ihnen ein etwas komplizierteres Phänomen Interner Trendlinien vorstellen: Das „Interne Trendlinien-Fächerprinzip“.

In der Abbildung 8 sehen Sie den S&P-Futures in einem 13-Minuten-Intervall mit einer linearen Skalierung. Sie sehen, dass eine horizontale Unterstützungszone (grün markiert) zusammen mit der steiler aufwärtsgerichteten Inneren Trendlinie (rot markiert) am 12.02 einen Kreuz-Support bildet. Das relative Low an diesem Punkt lässt wiederum das Einzeichnen einer weiteren Internen Trendlinie (ebenfalls rot markiert) mit einer geringeren Steigung zu, die später noch als Support-Linie fungiert.

Dieser gemeinsame Schnittpunkt erhält eine besondere Bedeutung, insbesondere dann wenn der Kurs unter das Niveau dieses Schnittpunktes fallen sollte. Wir haben es hier nämlich mit einer besonderen Art des Fächerprinzips, nämlich von Internen Trendlinien an einem gemeinsamen Punkt zu tun. Ich nenne dieses Phänomen auch gerne einen „Internen Fächer“ und den besagten Punkt den „Balance Point“, weil das Phänomen sehr dem Schema einer Wippe ähnelt und der Preis ja ständig im Begriff ist, gen Equilibrium zu streben, wie das in gewisser Weise auch für eine Wippe zutrifft, auf der zwei Kinder spielen.

Es kommt oft vor, dass die einzelnen Fächerelemente ungefähr gleich groß sind.

Also: Schauen Sie auf das Chart und stellen sie sich einen alten Fächer vor, der sich nach dem Scherenprinzip öffnet. Gemäß dieses Prinzips können sich diese roten Linien, sprich die Fächerelemente, weiter auffächern. Und im Falle unter den Balance Point fallender Kurse würde das untere Interne Fächerelement ein Gefälle ausbilden. Natürlich besitzt dieser „Balance Point“ nur solange eine Gültigkeit für weitere Interne Fächerelemente, bis ein anderer Balance-Point entsteht, der eine höhere Signifikanz bietet.

Ich habe die Erfahrung gemacht, dass Interne Trendlinien äußerst nützlich sein können, ja oft genug nützlicher als die konventionellen Trendlinien.

Doch gilt dies natürlich nicht – wie bereits erwähnt - als wissenschaftlicher Beweis dafür, dass Interne Trendlinien eine höhere Validität als konventionelle Trendlinien besitzen. Es handelt sich lediglich um die subjektiven Erfahrungswerte eines einzelnen und ein wissenschaftlicher Beweis wäre darüber hinaus auch sehr schwierig zu führen. Wie dem auch sei: Lassen Sie uns die Internen Trendlinien einfach als ein weiteres zusätzliches Charting-Tool betrachten und versuchen, es bei Bedarf noch mehr in unsere Charting-Aktivitäten aufzunehmen, um versteckten Support/Resistance aufzuspüren.

Autor: Frank Thönnißen

Termine für die nächsten beiden Eintages-Seminare von GodmodeTrader.

07.02.2009 in Frankfurt am Main

27.06.2009 in Berlin

Fokus: Charttechnische Analyse & Professionelles Trading im kurzfristigen Zeitfenster. DAX Trading.

Referenten: Rocco Gräfe und Rene Berteit.

Details und Anmeldemöglichkeit unter folgendem Link : http://www.kursplus.de/seminar.php?seminar=19

Ansonsten findet fortlaufende Ausbildung im Coachingpaket statt : http://www.godmode-trader.de/premium/einsteigerpaket/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.