Inflation: Warum der November zum Schicksalsmonat wird

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Auch wenn die Inflation in den USA zaghaft zurückgeht, spricht die Notenbank von zu hoher und zu breit angelegter Inflation. Die jüngsten Daten am Donnerstag untermauern dies. Die Inflation ging weniger zurück als erwartet. Die Kernrate steigt sogar weiter. Anleger reagierten auf die Daten entsprechend zunächst mit Verkäufen. Die Verluste wurden bis zum Abend allerdings wieder wettgemacht.

Die Daten geben jedenfalls keine Entwarnung. Die Notenbank wird daher bei ihrem Kurs von hohen und schnellen Zinsschritten vorerst bleiben. Optimisten halten das für unnötig. Die Inflationsrate sollte in den kommenden Monaten immer schneller zurückgehen.

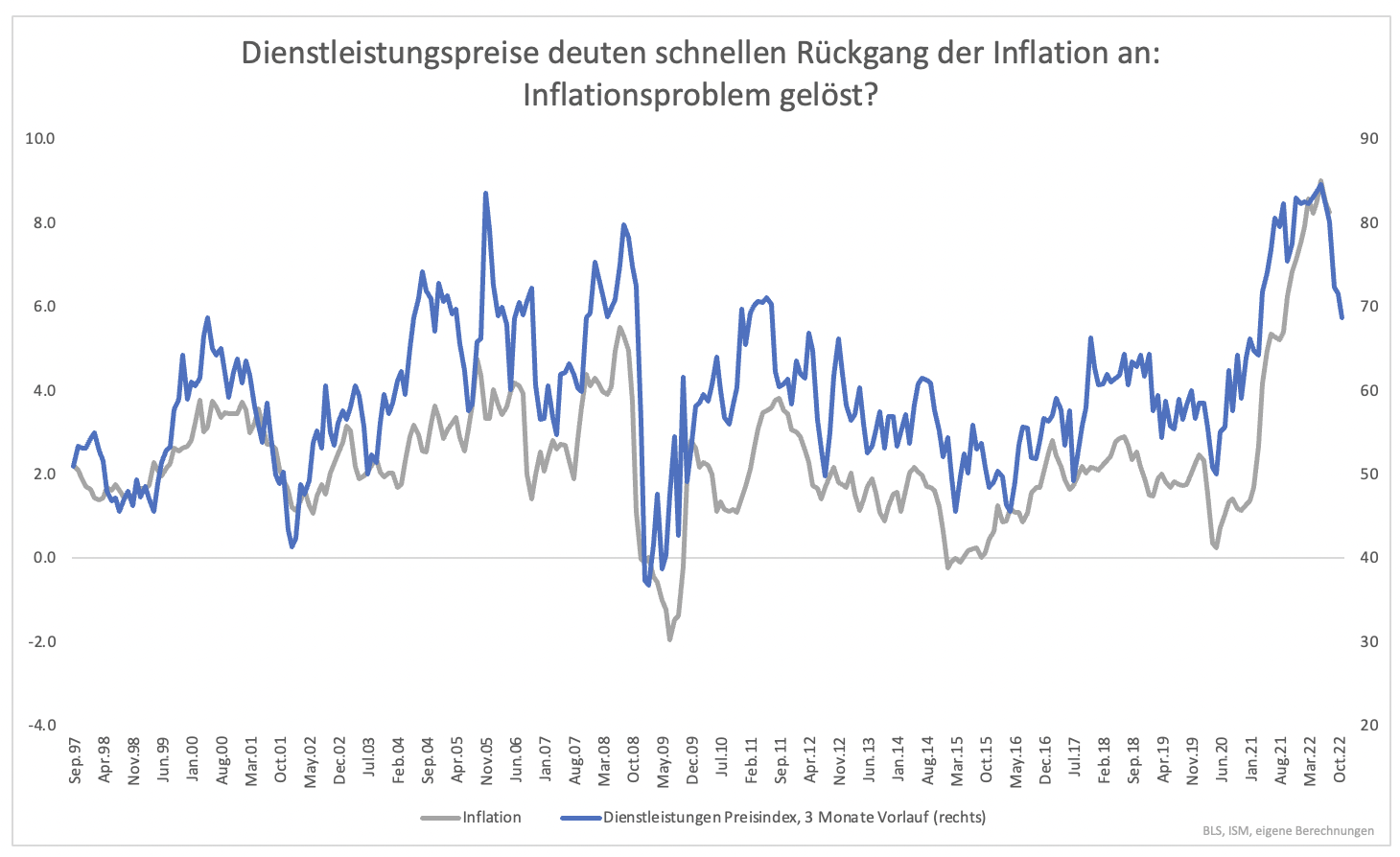

Optimisten berufen sich auf unterschiedliche Daten, doch kaum ein Datensatz bringt es so gut zum Ausdruck wie der Preisindex für Dienstleistungen. Dieser Index misst die Preiserwartung von Unternehmen. Da der Dienstleistungssektor den Großteil der Wirtschaftsleistung ausmacht, ist dieser Index sehr relevant.

Der Index geht der Inflation um drei Monate voraus. Gemessen an diesem Vorlauf sollte die Inflationsrate im Oktober und November regelrecht einbrechen und bis Jahresende bei maximal 5 % liegen (Grafik 1). Das Inflationsproblem löst sich anhand dieser Darstellung innerhalb kurzer Zeit von alleine.

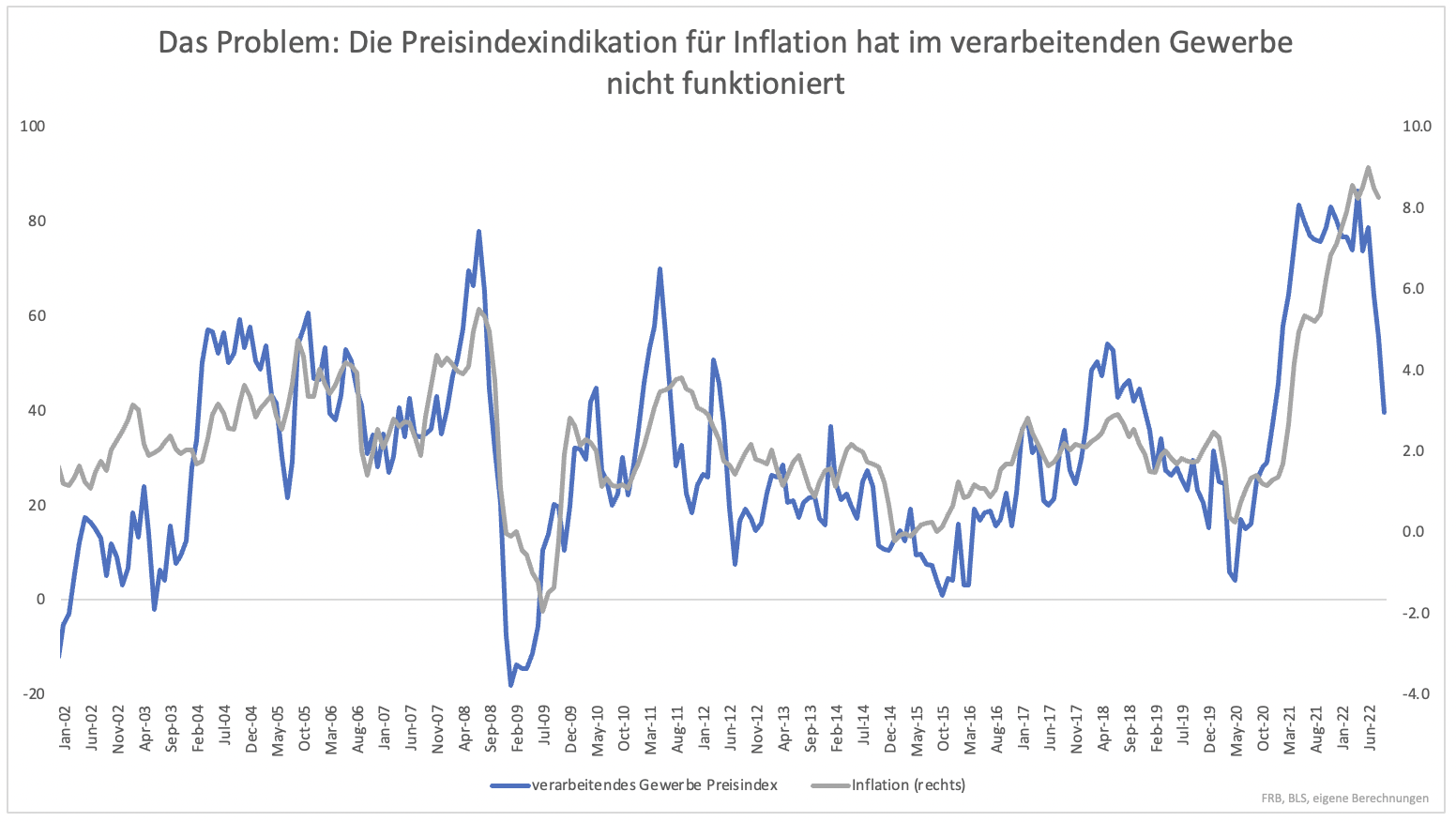

So schön diese Aussichten sind, so trügerisch sind sie auch. Preiserwartungen von Unternehmen haben schon einmal enttäuscht. Die Preiserwartungen im verarbeitenden Gewerbe sind im freien Fall. Die Gesamtinflation hat sich davon nicht beeindrucken lassen (Grafik 2).

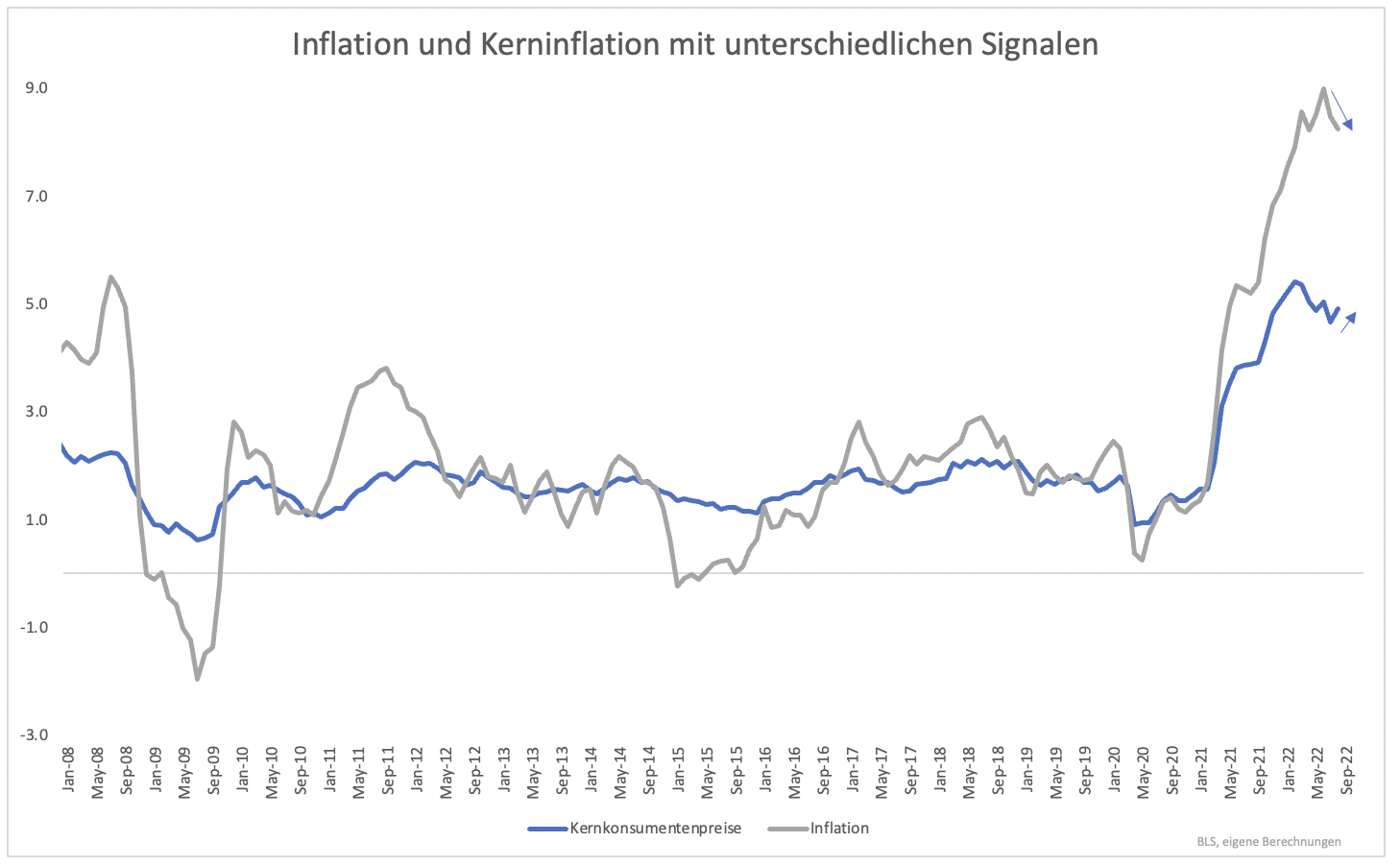

Für eine Entwarnung ist es zu früh. Besonders problematisch ist die Divergenz zwischen Gesamtinflation und Kernkonsumentenpreisen (Grafik 3). Während die Gesamtinflation fiel, stiegen die Kernpreise wieder. Das macht nicht nur die Fed nervös, selbst wenn es sich nur um einen Datenpunkt handelt.

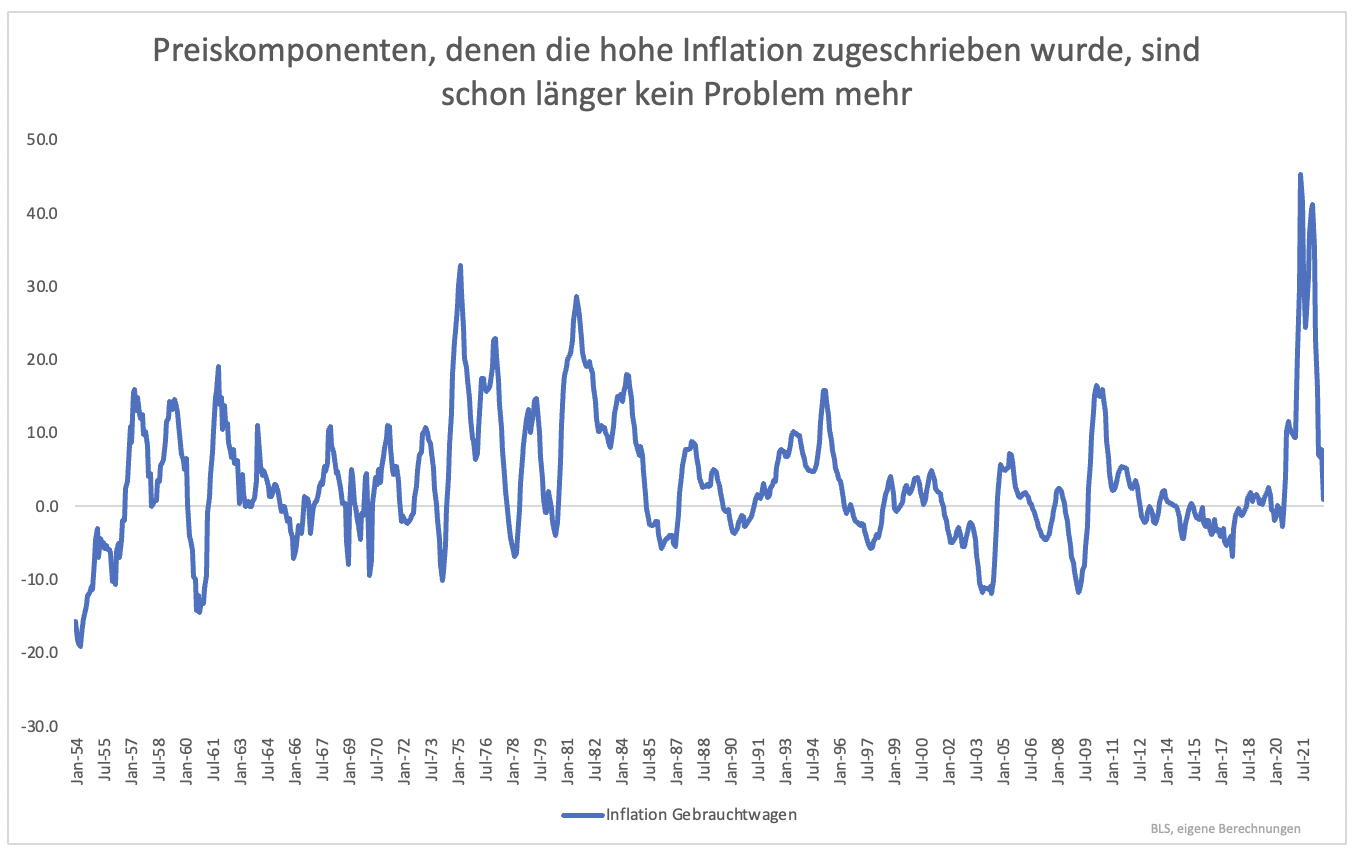

Die Inflationsrate sollte längst viel tiefer stehen. Das implizieren nicht nur die Preiserwartungen von Unternehmen, sondern auch die Preisentwicklung von Gütern, die überhaupt erst zum raschen Anstieg geführt haben. Ein wesentlicher Treiber waren die Preise für Gebrauchtwagen. Inzwischen stagnieren die Preise auf Jahressicht (Grafik 4). Positiv hat sich auf die Gesamtinflation kaum ausgewirkt.

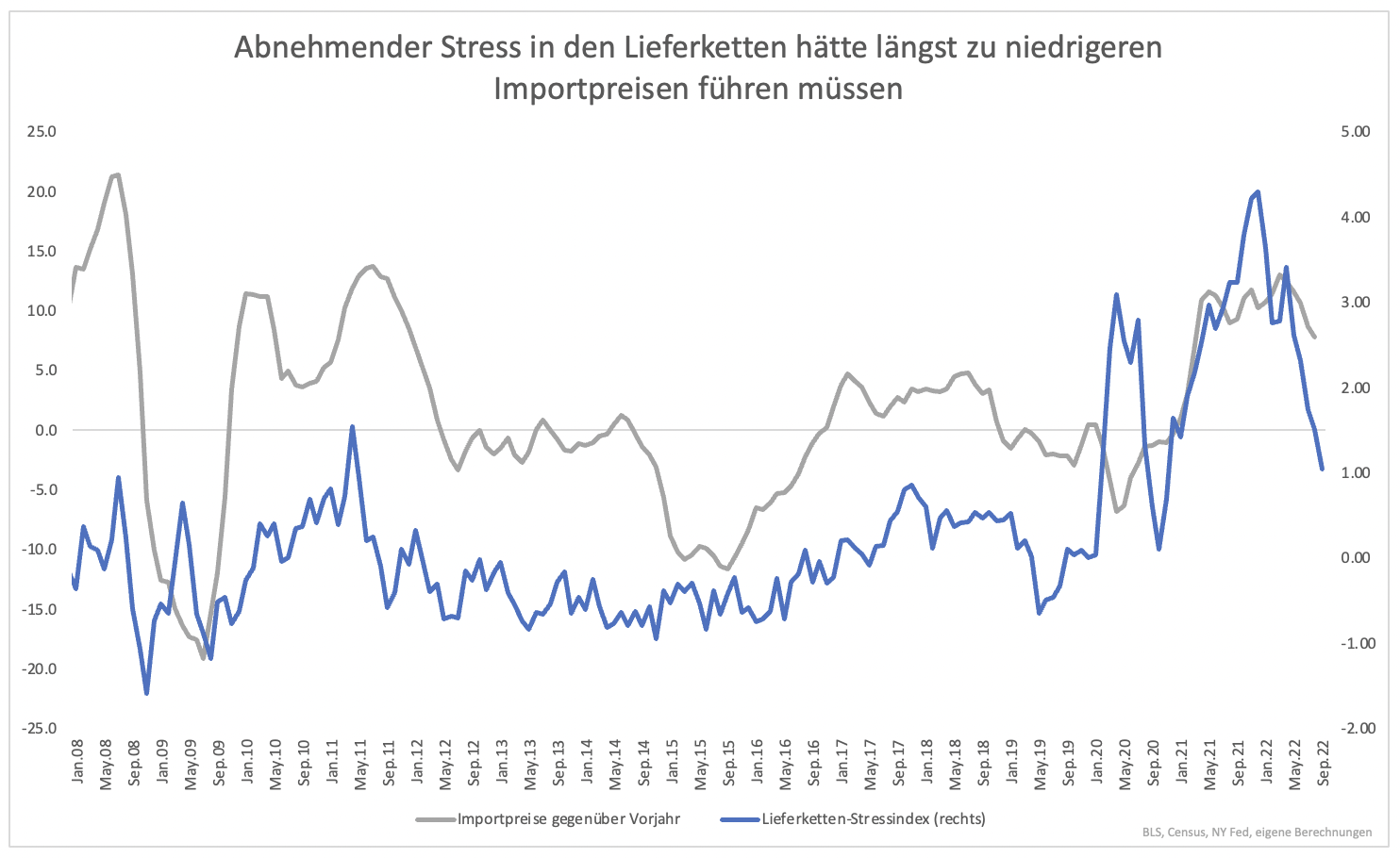

Viele Hoffnungen ruhten auf einer Normalisierung der Lieferketten. Der Lieferketten-Stressindex normalisiert sich wieder und befindet sich am oberen Rand der Bandbreite der vergangenen Jahre. Die Importpreise gehen zwar in die gleiche Richtung, jedoch deutlich langsamer als die Entspannung der Lieferketten vermuten lässt (Grafik 5).

Wenn Importpreise nicht fallen, kann auch die Gesamtinflation nur bedingt fallen. Die USA importieren sehr viele Güter. Im Normalfall hätte die Inflation dem Lieferkettenindex längst folgen sollen (Grafik 6). Kurz gesagt: Die Inflation sollte schon längst tiefer sein, ist es aber nicht.

Die letzte Hoffnung ruht auf der Preiserwartung von Dienstleistungsunternehmen. Ist die Inflationsrate für November nicht signifikant tiefer als jetzt (unter 6 %), hat die Notenbank ein großes Problem. Dann ist es eine Verharmlosung, wenn man von „beharrlicher“ Inflation spricht. Im Idealfall sinkt die Inflation im November unter 6 %. Dann ist Anfang 2023 mit der vorerst letzten Zinsanhebung zu rechnen. Bleibt die Inflation über 6 %, darf man zu Recht Angst vor einer weiteren Straffung der Geldpolitik haben.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Die Inflation gibt doch den Konsumentenpreisindex wieder. Hinsichtlich der hier gezeigten "Erzeuger"-Preisindizes wäre die ergänzende Analyse hilfreich: mit welcher zeitlichen Verzögerung in der Vergangenheit Konsumentenpreise auf Erzeugerpreise reagiert haben.

Oder aber man untersucht mehrere Subindizes wie zum Beispiel den von Gebrauchtwagen und den von anderen Produktgruppen wie z.B. Lebensmittel und erwähnt deren Gewichtung im Preisindex. Viel Arbeit, aber ggf. erhellt es die Erkenntnisse.

Wo ist denn der Aspekt geblieben, den Sie oder Herr Baron vor einigen Wochen ins Spiel gebracht haben, dass die US-Inflation auch wesentlich von der Staatsverschuldung beeinflusst ist und ohne einen Abbau dieser die Inflation kaum sinken könne?