Inflation: Das hätte nicht passieren dürfen!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die negativen Entwicklungen bei der Inflation perlen am Aktienmarkt derzeit wie fast alles ab. Kurzfristig könnte das so bleiben. Selbst wenn die US-Notenbank die Zinsen im Juni nochmals anhebt, ist das für den Aktienmarkt keine Katastrophe. Die Wahrscheinlichkeit für eine weitere Zinsanhebung liegt deutlich über 50 %. Sie käme also nicht unerwartet. Nur das, was unerwartet kommt, sorgt für Unruhe.

Was kurzfristig nicht besorgt, kann langfristig zum Bumerang werden. Warten Notenbanken nicht ab, wie die Wirtschaft überhaupt auf die bisherigen Zinsschritte reagiert, ist die Wahrscheinlichkeit eines zu hohen Zinses plötzlich sehr hoch. Anstatt einer weichen Landung kommt dann doch die harte. Jeder zusätzliche Basispunkt lässt eine harte Landung näherkommen. Wieso aber ist die Zinspause plötzlich unwahrscheinlicher?

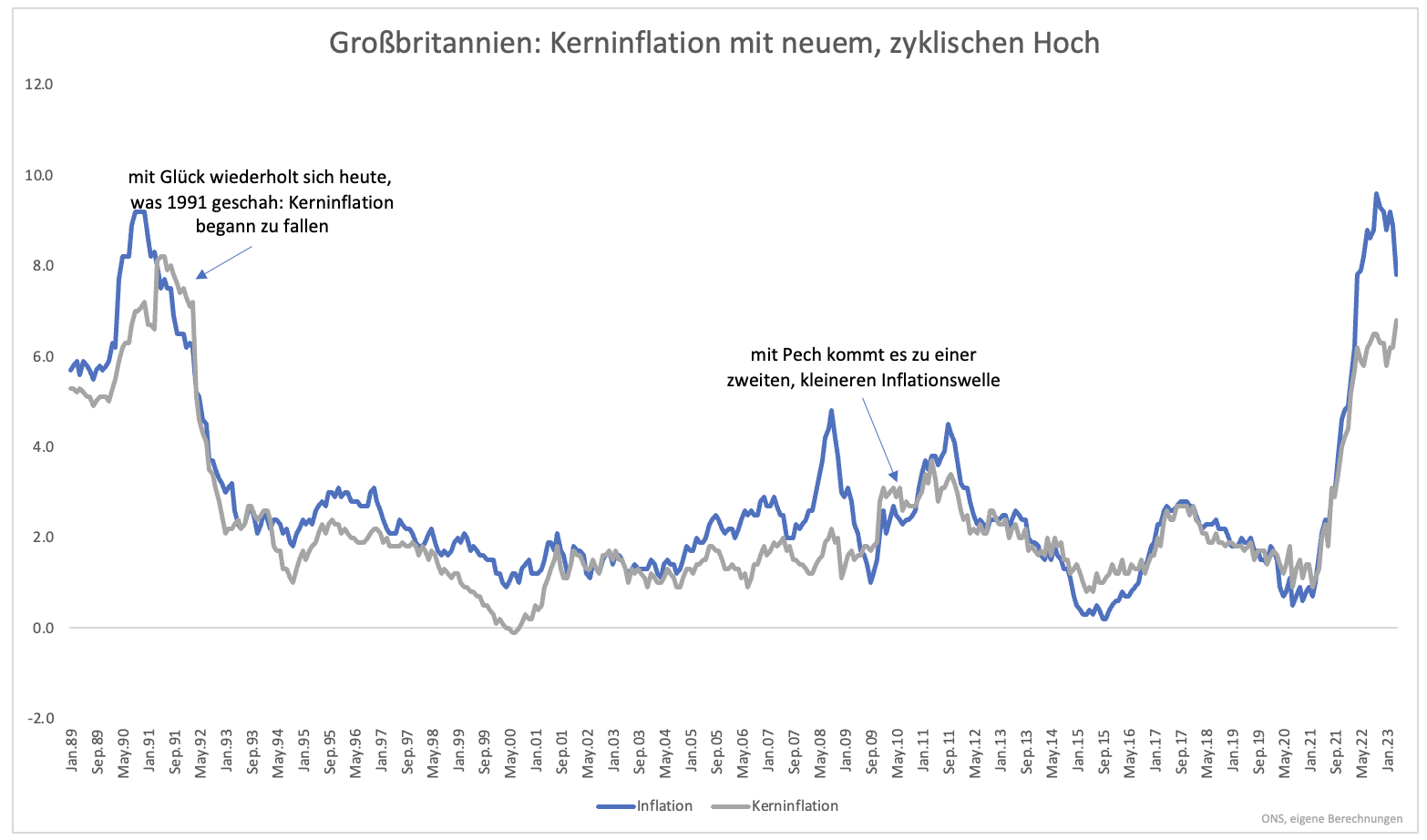

Begonnen hat die Misere in Großbritannien. Dort stieg die Kerninflation auf ein neues, zyklisches Hoch. Sie sprang förmlich von 6,2 % auf 6,8 % nach oben. Die Inflation, inklusive Energie und Nahrungsmitteln, fällt zwar weiter, doch wenn die Kerninflation bisher noch kein Hoch erreicht hat, zwingt dies die Notenbank förmlich zu weiteren Zinsschritten (Grafik 1).

Keiner weiß, wie sich die Lage entwickeln wird. Es könnte wie 1991 sein. Damals sprang die Kernrate ebenfalls auf ein neues Hoch, während die Inflation deutlich zurückging. Es könnte aber auch wie 2010 sein. Es kam zu einer zweiten, wenn auch kleinen Inflationswelle.

Das Risiko will niemand eingehen, weder die Bank of England noch die Fed. Diese fokussiert sich weniger auf die Inflationsraten im Ausland. Die Korrelation zwischen den Inflationsraten ist allerdings hoch. Großbritannien zeigt, was geschehen kann: Die erste Inflationswelle ist noch nicht gebrochen.

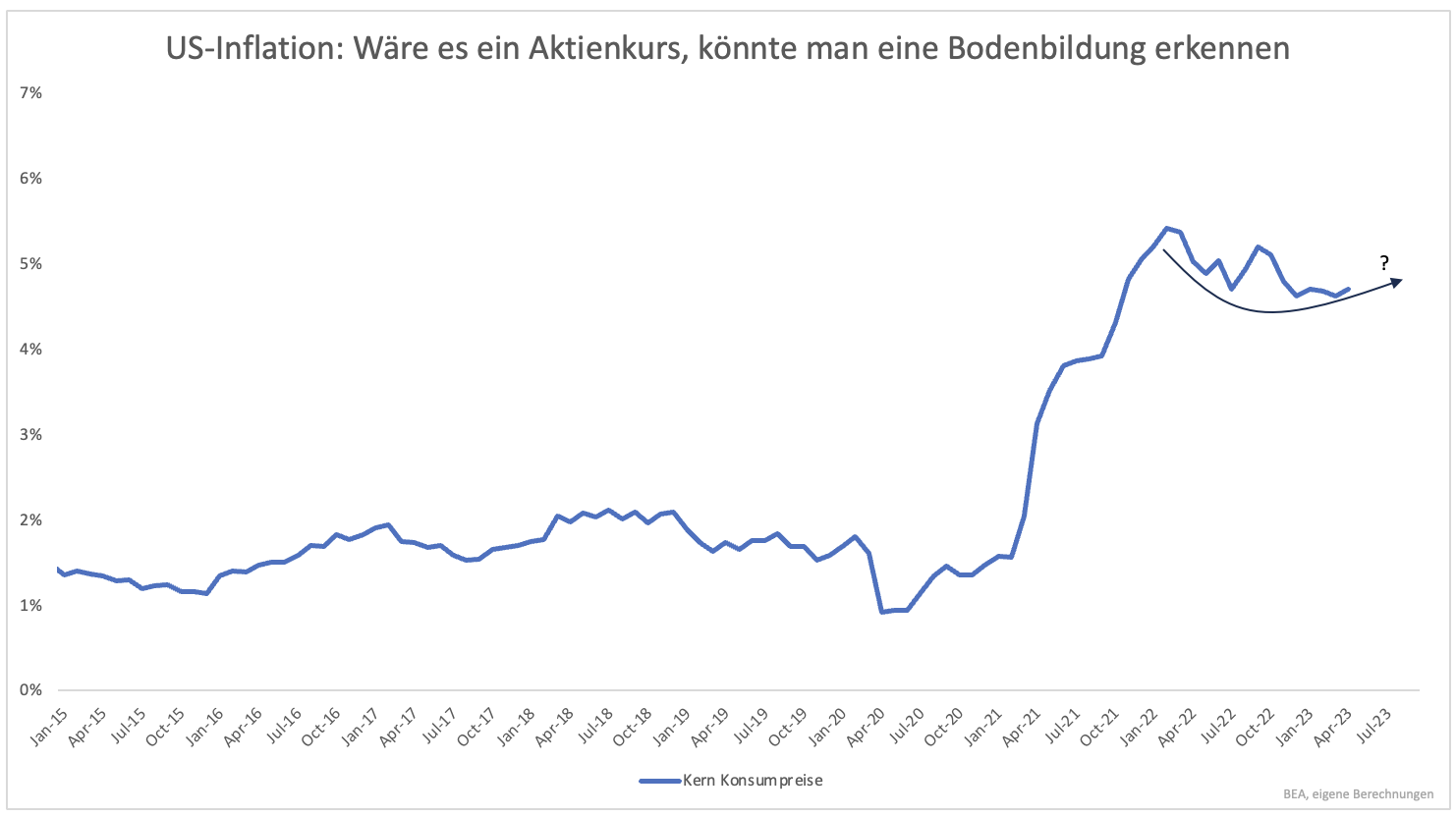

In den USA stieg die Kernrate im April leicht an. Erwartet wurde etwas anderes. Die Dynamik, mit der die Kernrate vom Hoch zurückgeht, schwächt sich immer weiter ab. Analysiert man die Entwicklung der Inflationsrate wie einen Chart, kann man beginnen, an einen Boden zu glauben (Grafik 2).

Anleger erwarten aufgrund dieser Entwicklungen bisher nur einen zusätzlichen Zinsschritt. Beginnt hingegen gerade eine zweite Inflationswelle, steht der Leitzins in den USA am Ende doch bei 6 % und mehr. Es ist so gut wie ausgeschlossen, dass es unter diesen Umständen keine harte Landung und ein erneutes Aufflackern der Bankenkrise gibt.

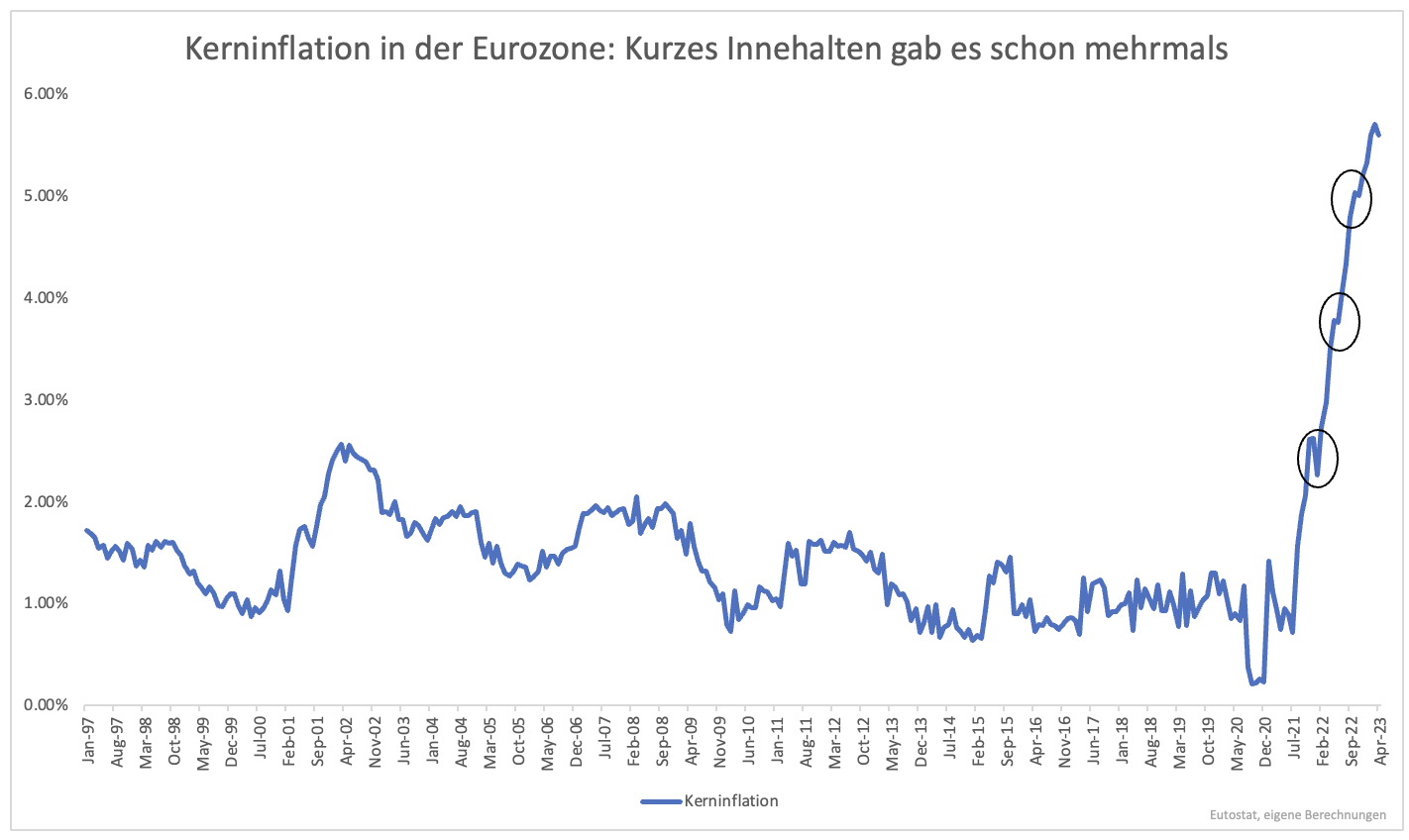

In der Eurozone sieht es kaum besser aus. Mehrfach pausierte der Anstieg der Kernrate für einen Monat, bevor sich der Trend fortsetzte (Grafik 3). Ob sich dieses Schema wiederholt, wissen wir bereits in einigen Tagen. Für die USA und Großbritannien ist schon jetzt klar, dass der Trend nicht wie erwartet verläuft. Das hätte nicht passieren dürfen.

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.Jetzt zuschnappen.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.