Immobilienmarkt vor schwierigem Jahrzehnt

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Immobilien sind Sachwerte und gerade Sachwerte sollen vor Inflation schützen. Nicht zuletzt aus diesem Grund sind Immobilienpreise in den letzten Quartalen rasant gestiegen. Inflation war ein Faktor, wenn auch nicht der einzige. Die Pandemie hat viele gezwungen, mehr Zeit zu Hause zu verbringen, wodurch sich die Prioritäten verändert haben. Der Wunsch nach den eigenen vier Wänden, am besten ein Haus und nicht im Stadtzentrum, war wohl selten so ausgeprägt.

Gleichzeitig überschütteten Regierungen ihre Bürger mit Geld (z.B. USA) oder Kurzarbeit wurde auf unbestimmte Zeit ermöglicht. Die Einkommen fielen weniger als in Rezessionen üblich. In den USA stiegen die Einkommen sogar. Geringe Einkommensverluste trafen auf ein Zinsumfeld, welches sehr attraktiv war.

Festhypotheken mit 10 Jahren Laufzeit waren teils zu weniger als einem Prozent zu haben. Selbst eine zwanzigjährige Festhypothek kostete zeitweise nur unwesentlich mehr als 1 %. Das ist schon sensationell, zumal die Inflation schon zu diesem Zeitpunkt höher war. Der Realzins war negativ und der Kredit, wenn man so will, geschenkt.

Aus diesen Gründen sind Immobilien heute so gut wie unerschwinglich. Der Preis einer Immobilie sagt jedoch noch wenig über die Leistbarkeit aus. Hier sind andere Maßstäbe ausschlaggebend. Das Zinsumfeld ist ein Faktor, die anderen sind das Mietniveau und die Einkommen.

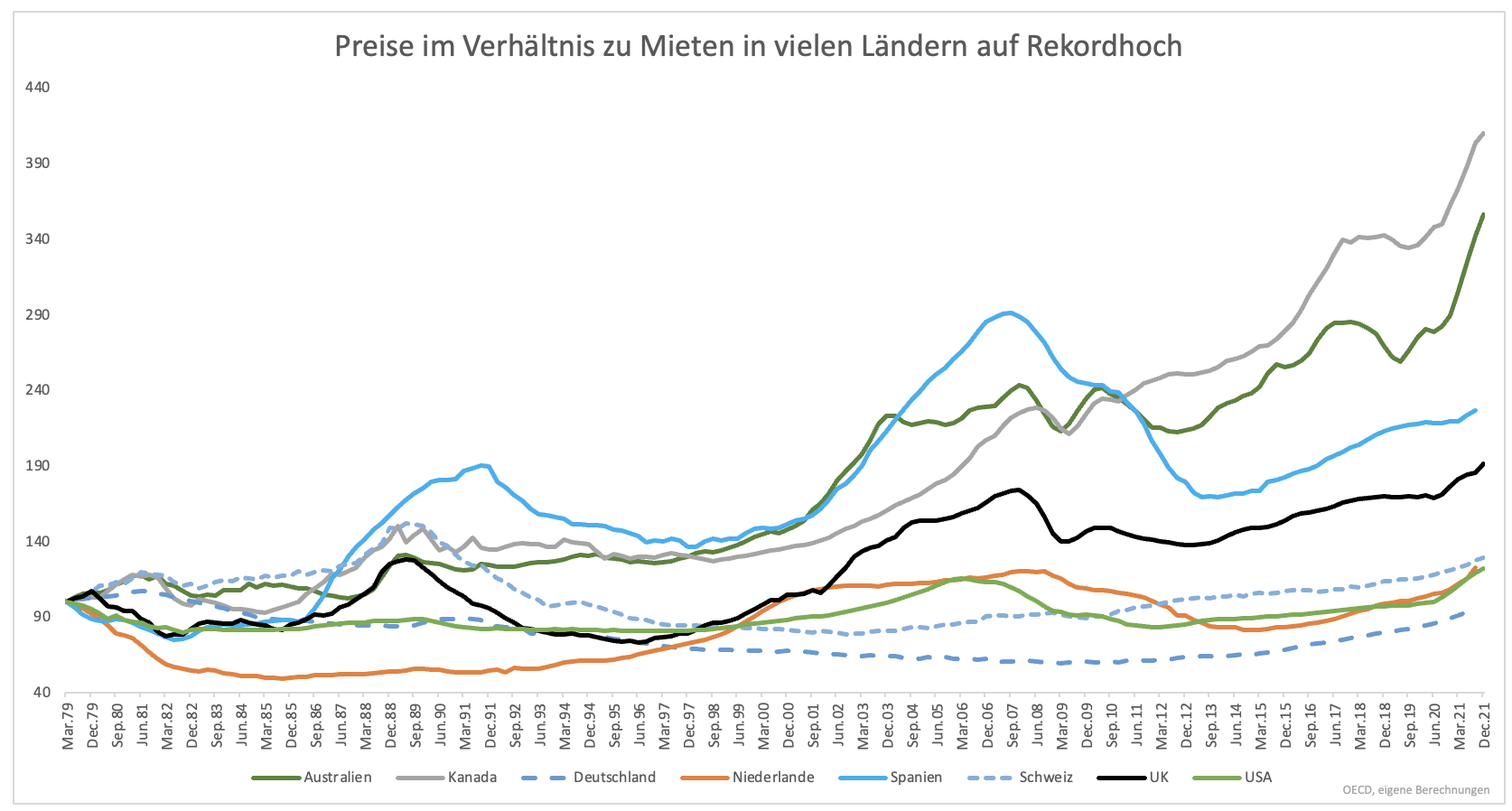

Im Vergleich zu den Mieten sind die Preise in vielen Ländern stark gestiegen. Wer im Eigenheim wohnt, zahlt keine Miete und kann dieses Geld verwenden, um den Kredit abzuzahlen. In einigen Regionen muss man inzwischen 40 Jahre im Eigenheim wohnen, damit diese Rechnung aufgeht. Die Rendite eines Kaufs ist also gering.

Der Preis im Verhältnis zu den Mieten zeigt in vielen Ländern einen klaren Trend. In vielen Ländern werden neue Hochs erreicht (Grafik 1). Ausnahmen zu der Regel gibt es. Dazu zählen frühere Eurokrisenländer wie Italien.

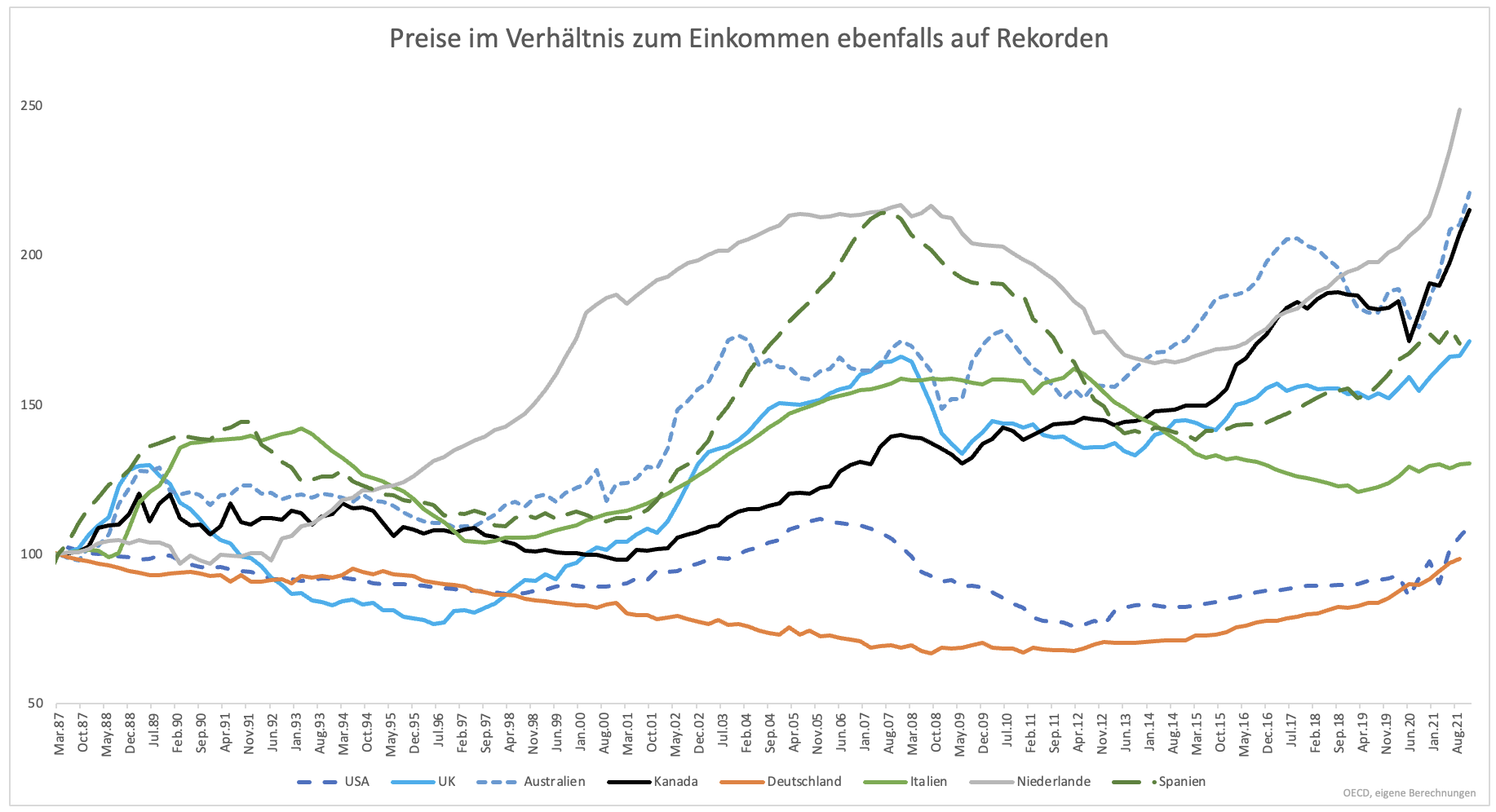

Im Vergleich zu den Einkommen sieht es nicht anders aus (Grafik 2). Man kann es drehen und wenden, wie man will, Immobilien sind historisch hoch bewertet. Die große Inflation hat aber gerade erst begonnen. Wer sich nun mit einer Immobilie gegen Inflation schützen will, hat vermutlich Pech.

Ist die Inflation erst da, schützen Immobilien nur bedingt gegen die Geldentwertung. Das liegt daran, dass die Zinsen steigen. Je höher die Zinsen sind, desto tiefer muss der Kaufpreis sein. Die Kosten für einen Kredit in der Höhe von 500.000 Euro sind bei einem Zins von einem Prozent leichter zu stemmen als bei 3 % oder 5 %. Steigen die Zinsen, können sich immer weniger Haushalte einen Kredit bei hohen Immobilienpreisen leisten. Um Nachfrage und Angebot in Einklang zu bringen, hilft nur ein Preisrückgang.

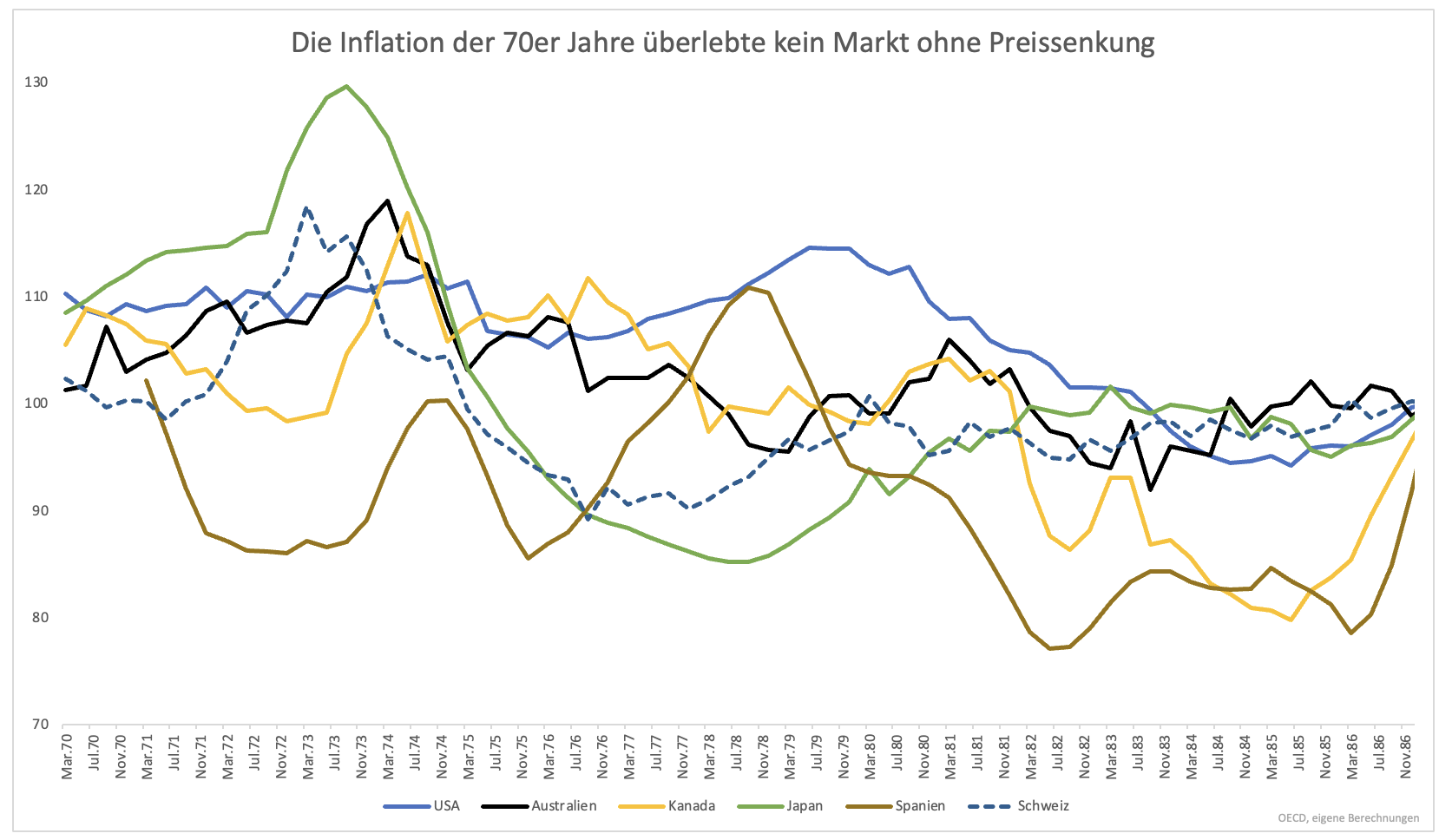

Während der Inflation der 70er Jahre tendierten die meisten Immobilienmärkte seitwärts oder abwärts (Grafik 3). Wer in der Schweiz, den USA oder Japan zu Beginn der 70er Jahre eine Immobilie kaufte, konnte seine Kaufkraft im besten Fall erhalten. In vielen Fällen sanken die Preise im Verhältnis zum Einkommen. Ein Kauf am Ende der Periode wäre sinnvoller gewesen.

Für Immobilien ist ein verlorenes Jahrzehnt wahrscheinlich. Die Überbewertung ist heute stärker ausgeprägt als zu Beginn der 70er Jahre. In einem Szenario, in dem die Zinsen nicht nur kurzfristig steigen, sondern auch mittelfristig bis 2025 oder 2027, drohen teils herbe Kaufkraftverluste.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.