Hedgefonds-Manager warnt: Markt dürfte noch um 30 % fallen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Dan Niles ist Manager eines Hedgefonds namens Satori Fund und hatte bereits im Februar vor Kursverlusten durch das Coronavirus gewarnt. Das erste Quartal konnte der Hedgefonds mit einem Gewinn beenden, während die Aktienmärkte weltweit kollabierten.

In einem Interview mit Yahoo Finance! in dieser Woche warnte Niles nun, dass der Crash wohl noch nicht vorüber sei. "Wenn Sie zurückgehen und sich die Geschichte ansehen, ist der Markt seit den 1920er Jahren neun Mal um etwa 30 % gefallen. Das ist also ziemlich normal", sagte Niles. "Man bekommt so etwas alle 10 Jahre und wenn Sie sich [jeden Einbruch] ansehen, bekommen Sie immer diese Bärenmarkt-Rallys."

Während der Weltwirtschaftskrise hätten Anleger innerhalb von 33 Monaten insgesamt 86 Prozent ihres Geldes verloren. Zwischendurch habe es aber acht Bärenmarkt-Rallys gegeben, in denen es durchschnittlich um 24 Prozent nach oben ging. "Also haben diese Rallyes immer wieder Investoren hineingezogen, in dem Sinne, dass Sie dachten, es sei vorbei und dann wurden Sie wieder erwischt." Die Weltwirtschaftskrise entspreche wohl am ehesten der heutigen Situation, so Niles.

Die jüngste Erholung rund um den Monatswechsel führt Niles auch auf das Rebalancing durch Pensionsfonds zurück. Diese großen Fonds müssen regelmäßig ihre Gewichtung von Aktien und Anleihen wieder in Richtung der Zielgewichtung anpassen. Da die Aktienmärkte im März stark gefallen sind, hätten sie rund um den Monatswechsel im Rahmen des Rebalancings Anleihen verkaufen und Aktien kaufen müssen.

Mit Blick auf die Bewertung müsse der Aktienmarkt noch um rund 30 Prozent fallen, nur um eine durchschnittliche Bewertung zu erreichen, sagte Niles mit Blick auf das Verhältnis aus Marktkapitalisierung des Aktienmarktes und US-Bruttoinlandsprodukt (BIP). Sofern der BIP einbreche, müsse der Markt sogar noch stärker fallen, um eine durchschnittliche Bewertung zu erreichen.

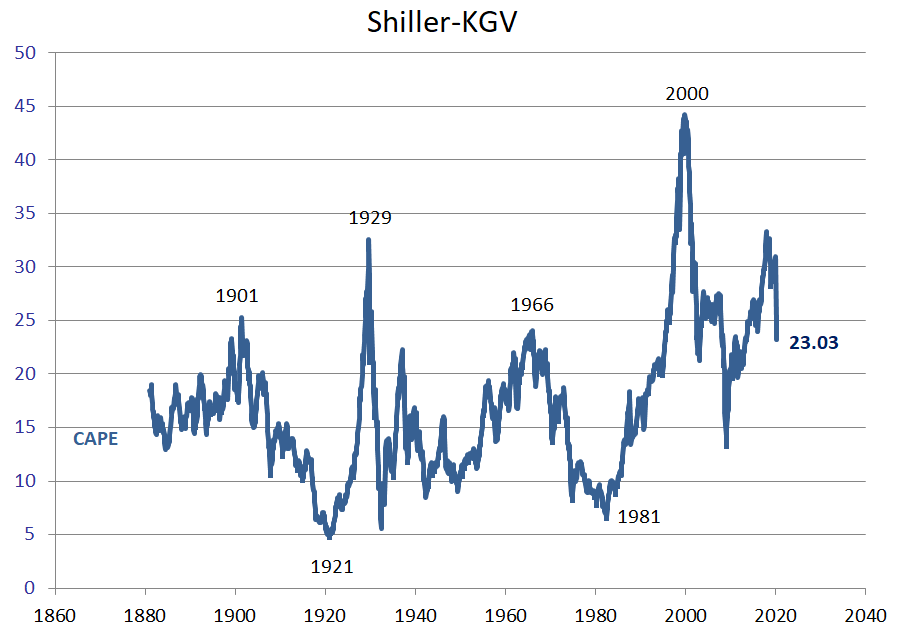

Ein anderer Bewertungsmaßstab führt zu einer ähnlichen Schlussfolgerung. Auch nach dem sogenannten Shiller-KGV von Nobelpreisträger Robert Shiller ist der Markt derzeit noch überbewertet. Das Shiller-KGV erlaubt eine grobe Abschätzung, wie teuer Aktien fundamental in Bezug auf die Gewinnkraft der Unternehmen sind. Im Gegensatz zum normalen Kurs-Gewinn-Verhältnis wird beim Shiller-KGV der Kurs ins Verhältnis zu den inflationsbereinigten Unternehmensgewinnen auf Sicht der vergangenen 10 Jahre gesetzt. So werden zyklische Schwankungen bei den Gewinnen ausgeglichen.

Derzeit liegt das Shiller-KGV bei 23,2. Um ein durchschnittliches Niveau von rund 17 zu erreichen, müsste der S&P 500 noch um fast 27 Prozent auf ca. 1.827 Punkte fallen. Das bisher tiefste Niveau beim Shiller-KGV lag bei 4,78. Um dieses Bewertungsniveau zu erreichen, müsste der S&P 500 vom aktuellen Niveau sogar um weitere 80 Prozent auf rund 512 Punkte fallen.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort Tradingideen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch GodmodePRO ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

heit batschst nuff

Ackman hat damals auch öffentlich seine Interessen rumposaunt. Ichan und Soros haben ihm dann dank seiner öffentlichen Äusserungen das Licht in seiner Shortposition zugeknipst.

https://www.manager-magazin.de...

Ich halte Impfstoffe für keine Lösung der Krise. Die erste Welle wird nur so gut funktionieren, daß man Staatsknete bekommt (funktionierte bisher bei jeder neuen Grippe so), aber nicht so gut, daß jeder immun wird. Oder sie kommt einfach zu spät.

Vielversprechender sind alle medizinischen Ansätze der Symptombekämpfung. Wenn z.B. die Sterblichkeitsrate durch Eliminierung von Superinfektion gesenkt werden kann (das ist ein Teil der DE-IT Diskrepanz) oder die Verweildauer an der Lungenmaschine deutlich reduziert werden kann, dann ist die Auswirkung der Grippe zu schwach für eine Fortsetzung des Shutdowns. Die Chinesen haben schon Ansätze und unsere Regierung hat letzten Sonntag den Fokus zumindest mal angedeutet (3 Monate zu spät aber immerhin). Ein Durchbruch auf diesem Gebiet kann täglich kommen, und den Shutdown innert einer Woche beenden. Und die Mediziner wissen das, anders als die Regierung.

Wer aber wissen will, wie schlau unsere Regierung vorgeht, der lese mal die Bundestagsdrucksache 17/12051 , Anhang 4, von 2013. MERS war damals der Anlaß sich solche Probleme genauer anzuschauen, denn es war nach SARS der 2. Warnschuß. 7 Jahre verpennt, und jetzt einen auf "wir haben alles im Griff" machen, das ist die Masche der Regierung. Und die Wähler finden es gut, also kann die Regierung noch lange weiter machen wie bisher und das Wolkenkuckucksheim wird nicht einstürzen.

Die Asiaten geben die Richtung vor. Von Panik keine Spur. HangSeng und Nikkei schlagen sich gut. Die Amis und somit Europa werden nicht eigenständig ins Bodenlose fallen... Man sollte immer intermarkttechnisch seine Setups ausrichten. Erst recht, wenn eine Krise im Osten beginnt und im Westen endet.

vor allem die 1. Grafik

passend dazu meine S&P500 Bärenmarktrally Auswertungen von 2008/2009 und 2001/2002.

Das ergänzt den Beitrag auch mit Beweisbildern sehr gut.

ansehen empfohlen!

https://www.godmode-trader.de/analyse/sp500-weitere-tiefs-bei-1800-1700-zu-erwarten,8258411

Na bitte, endlich mal einer der meine Posts zum Crash gelesen hat, ...

Nur Mut, legt an was ihr habt, .... ich shorte den Markt.

sorry, bin ja bekanntlich von Beruf Perma-Bär, aber 1929 kommt in meiner Gedankenwelt nicht vor. Ebensowenig die Spahnsche Grippe und was sonst noch alles so kursiert. Bis zum 20. April sind die Klimaziele erreicht. 95% der Flugzeuge stehen weltweit am Boden. Kreuzfahrtschiffe fahren nicht und 65% weniger Verkehr. Produktionen runtergefahren... Die Union profitiert am meisten vom Lock-Down und gewinnt 7%. Vor 4 Wochen drohte die Partei sich noch in ihre Einzelteile zu zerlegen... Eyes wide open!

Ein weiterer Einbruch um 30% erscheint mir ja noch eine relativ optimistische Prognose zu sein, da 1929 ja immerhin 9 Einbrüche in dieser Größenordnung stattgefunden haben. Ich vermute, es wird noch häufiger starke Abverkäufe mit neuen Tiefs geben. Ohne eine weitere Korrektur wird das Shiller-KGV ja auch wieder steigen, da das sehr schwache Jahr 2020 und vermutlich 2021 noch nicht enthalten sind und es bisher auf historisch einmalig guten 10 Jahren ohne Rezession begründet.

Die allgemeine Stimmung der Marktteilnehmer erscheint mir in weiten Teilen weiterhin viel zu optimistisch, das beginnt bei den zahllosen Experten mit ihrer langen Erfahrung, die sie aber leider scheinbar blind macht, sich auf diese Situation einzustellen. Und es setzt sich fort über die klassischen Anleger, die natürlich im wesentlichen darauf vertrauen, das diese Experten, Investmentgesellschaften und Berater hoffentlich recht haben. In den letzten 4 Wochen gehörte mehr Mut dazu, zu verkaufen als zu kaufen, da man sich mit einem Verkauf gegen den medialen Mainstream positionierte.

Ich habe Übersicht einer großen deutschen Investmentgesellschaft gesehen, bei der hatten über 80% der Vertriebspartner im März in Summe deutliche Zuflüsse.

Ich denke auch, dass die total blödsinnigen Aktienrückkäufe aufhören werden, da man jetzt endlich langsam erkennen wird, wie wichtig Eigenkapital für ein Unternehmen ist. All diese Chefs, die teilweise auf Kredit ihr EK zurückgekauft haben, sollten endlich mal an den Pranger gestellt werden. Wenn adidas in einem Zug verkündet, die Rückkäufe auszusetzen und staatliche Hilfe zu beantragen, ist das schon sehr absurd. Das ist natürlich kein Vergleich zu den USA, wo es um ganz andere Größenordnungen geht, ich könnte mir vorstellen, dass es hier zu einem generellen Verbot kommen wird.

Die einzige Hoffnung für den Markt bleibt die massive Liquidität, man kann nicht ausschließen, dass diese uns noch einmal rettet und einen viel größeren Einbruch verhindert, es ist aber wohl der einzige Strohhalm, auf den ich nicht zuviel wetten würde.

https://m.bild.de/geld/mein-geld/konto-und-bank/girokonto-und-aktien-ansturm-auf-direktbanken-69809202.bildMobile.html

Ansturm auf Aktiendepots... die Kleinanleger, die vor einem Monat noch nicht mal wussten, was eine Aktie ist steigen nun ein.

ich lass das jetzt einfach mal stehen.

Jeder, der Kostolanys Bücher gelesen hat weiß, wovon ich schreibe