Handeln mit dem KGV, Teil II

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Kaum eine Aktie löst so starke Emotionen aus wie die von Apple. Die einen können sich kaum halten und meinen „Kaufen – so günstig gibt es die Aktie nie wieder.“ Bei einem KGV von 15 ist das vielleicht nicht ganz aus der Luft gegriffen. Andere behaupten, Apple sei im Endstadium großer Übertreibung. Kurse über 600 Dollar seien nahezu unverschämt und Unternehmenswerte über 500 Milliarden Dollar dürfe es ohnehin nicht geben.

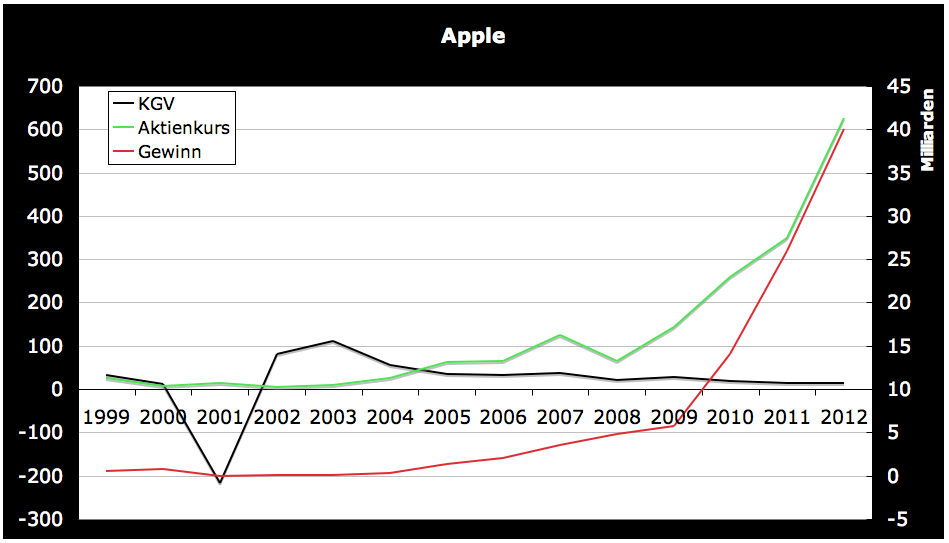

Beides kann nicht stimmen. Ein Blick auf den Chart von Apple mit Jahresgewinnen und KGV offenbart eine interessante Tendenz. Neben der enormen Volatilität zu Beginn des Jahrtausends, als Apple auch tatsächlich noch Verluste schrieb, befindet sich das KGV in einem stetigen Abwärtstrend. Im Vergleich zu Microsoft kann der Aktienkurs bisher aber trotz des geringeren KGVs immer weiter zulegen. Das liegt vor allem an dem enormen Gewinnwachstum, welches teils über 300% lag. Für 2012 wird noch von einem Wachstum von gut 50% ausgegangen. Das entspricht dann einem Gewinn von 40 Milliarden Dollar. Das ist schon ein Wort. Bei einem Aktienkurs von 600 Dollar entspricht das einem Gewinn je Aktie von ca. 43 USD. Das sieht alles ganz in Ordnung aus.

Wie aber geht es weiter? Wie bereits im letzten Artikel beschrieben ist der Schlüssel zum Erfolg die Wachstumsprognose. Bei Apple ist es offensichtlich, dass die Möglichkeiten begrenzt sind. Trotz großartiger Produkte, die sich auch noch mit rekordverdächtigen Margen verkaufen lassen, ist das Gewinnwunder begrenzt. Man muss sich also die Frage stellen, ob es realistisch ist, dass Apple auf die 40 Milliarden im kommenden Jahr noch einmal 50% draufpacken kann. 60 Milliarden Gewinn wären ein Weltrekord, vielleicht aber noch zu schaffen. Und 2014? Gehen da noch einmal 50%? Dann wären es 90 Milliarden Dollar Gewinn. Es drängt sich der Verdacht auf, dass das nicht klappen wird. Würde es aber so kommen und das KGV stabil bei den derzeitigen 15 verharren, sind Kurse von 897 und 1298 Dollar vorstellbar. Auch wenn das Wachstum auf 30% nachgibt, sind Kursgewinne bis 760 und 970 denkbar.

Die Frage ist: Werden Anleger auch in einem Jahr ein KGV von 15 noch als angebracht ansehen? Um diese Frage zu beantworten muss man über die Gewinnentwicklung spekulieren. Schlägt Apple das erwartete Wachstum, wird das KGV wohl einigermaßen stabil bleiben. Wird das Gewinnziel verfehlt, geht es bergab. Das erste Szenario ist bei Apple relativ unwahrscheinlich. Ein KGV liegt über dem fairen Wert eines Unternehmens, wenn Investoren glauben, dass das Unternehmen in Zukunft einen Mehrwert schafft. Glauben Investoren daran, kaufen sie die Aktie heute und das KGV klettert in die Höhe. Sie erwarten dann gar nicht, dass der Aktienkurs noch weiter steigt, sie haben ja früh zugegriffen. Es wird eher erwartet, dass zwar der Gewinn steigt, aber das KGV sinkt, es also zu seinem fairen Wert zurückkehrt. Der Aktienkurs bleibt damit stabil. Umgekehrt wird eine Aktie zu einem sehr niedrigen KGV gehandelt, wenn Investoren von Wertvernichtung ausgehen.

Um beide Fälle besser zu illustrieren gehen wir von einem fairen KGV von 10 aus. Liegt das KGV darüber, wird in Zukunft Mehrwert kreiert. Das ist durch das höhere KGV bereits eingepreist und es ist von einer Rückkehr zum fairen Wert 10 auszugehen. Das geschieht durch einen stabilen Kurs bei steigenden Gewinnen. Beträgt das KGV hingegen 6, erwarten Investoren, dass das Unternehmen keinen zusätzlichen Mehrwert mehr bieten kann. Das KGV kehrt zu 10 zurück, indem der Aktienkurs sinkt oder der Aktienkurs bei sinkenden Gewinnen stagniert.

Zurück zu Apple. Ende 2011 lag das KGV bei 15. Soll dieses auch Ende 2012, 2013 und 2014 bei 15 stehen, muss Vieles geschehen. Die Anzahl an Aktien steigt jährlich an. Darüber hat das Management eine gewisse Kontrolle. Viele variable Gehaltsbestandteile werden jedoch in Form von Optionen oder gleich Aktien ausgegeben. Bei Apple hat sich dadurch und andere Gegebenheiten die Aktienanzahl von 1999 bis 2011 um 50% gesteigert. Konservativ geschätzt werden es bis Ende 2012 wohl über 940 Mio. Aktien sein, 2013 ca. 955 Mio. und 2014 um die 970 Mio. Allein um diesen Effekt auszugleichen muss das Unternehmen jedes Jahr 1 Milliarde mehr Gewinn einbringen, um den Aktienkurs bei derzeitigem KGV konstant zu halten. Das ist jedoch nicht der ausschlaggebende Punkt. Vielmehr sollte man sich überlegen, um wie viel der Gewinn steigen muss, um bei konstanten KGV einen bestimmten Aktienkurs zu erreichen.

Wie oben dargelegt ist es schwer sich vorzustellen, dass das KGV steigt. Daher gehe ich zunächst davon aus, dass die Kennzahl stabil bleibt. Als Anleger blicke ich auf den Kurs, der vor kurzem noch 670 Dollar betragen hat und überlege, ob ich kaufen soll. Ich möchte mit der Aktie insgesamt 15% verdienen. Das ist nicht überzogen. Damit muss der Kurs auf gut 770 Dollar steigen. Weil ich nicht gierig bin, soll das bis Ende 2013 geschehen. Apple sollte 2013 mindestens 49 Milliarden Dollar Gewinn erwirtschaften, damit die Rechnung aufgeht. Möchte ich das 2014 wiederholen, steigt der notwendige Gewinn auf 57 Milliarden USD. Das muss erst einmal erreicht werden, liegt aber noch im Rahmen des möglichen. Apple hat demnach bis Ende 2014 ein theoretisches Kurspotential von 886 Dollar.

17-22% Gewinnwachstum sind nicht überzogen. Es gibt aber einen Haken an der Sache. Fällt das Gewinnwachstum von derzeit 50% auf 17% dürften Anleger in ihrer Meinung bestärkt werden, dass ein KGV von über 15 nicht gerechtfertigt ist. Betrachtet man den Trend des KGVs befindet sich das Unternehmen an einer ganz bestimmten Stelle des Lebenszyklus. Das Unternehmen befindet sich in den letzten Zügen des Reifestadiums. Kommt also keine große Überraschung, wie ein neues Produkt, wird das KGV weiter gegen den fairen Wert konvergieren. Dieser Wert ist nicht in Stein gemeißelt. Empirisch liegt dieser Wert bei ca. 10. Seien wir aber großzügig und gestatten Apple ein faires KGV von 12. In diesem Fall muss der Gewinn um 30% bis Ende 2013 steigen, wenn der Kurs stabil bleiben soll. Wollen wir noch eine Steigerung des Kurses um 15%, dann braucht es 63 Milliarden an Gewinn bzw. ca. 50% Gewinnsteigerung. Sinkt das KGV hingegen tatsächlich in den kommenden eineinhalb Jahren auf 10, ist Ende 2013 ein Gewinn von 74 Milliarden notwendig, um den Kurs bei 670 zu halten. Soll die Aktie dann noch um 15% an Wert gewinnen, müssen 85 Milliarden her. Das entspräche dann einer Steigerung des Gewinns von 110%.

Wie lautet nun das Fazit für Apple? Es ist unwahrscheinlich, dass Investoren noch lange von überproportionalem Wachstum ausgehen werden. Wachstum ist begrenzt, auch für Apple. Übertragen heißt das nicht, dass der Gewinn nicht mehr wachsen darf. Es bedeutet vielmehr, dass jegliches Gewinnwachstum unter den derzeitigen Werten Investoren mehr und mehr drängt Apple als reifes Unternehmen einzustufen. Das KGV wird damit weiter sinken, zunächst auf 12 und dann auf 10. Apple ist damit nicht umgehend ein Shortkandidat. Wenn die Aktie aber auf 770 steigt und sich gleichzeitig das Gewinnwachstum auf ca. 22% abschwächt, dann können Sie über einen Leerverkauf ruhigen Gewissens nachdenken. Mittelfristig ist davon auszugehen, dass Apple das KGV von 15 halten kann. Bleibt das Gewinnwachstum im Bereich von gut 20% sind mit einem Jahresgewinn von 60 Milliarden im Jahr 2014 Maximalkurse im Bereich von 925 Dollar denkbar.

Was für Apple gilt, gilt auch für andere Aktien. Der Kernpunkt der These ist, dass sich das KGV in einem Lebenszyklus bewegt. Ob eine bestimmte Aktie aber gegen 10 oder 12 konvergiert, kann niemand im Vorhinein wissen. Es empfiehlt sich aber bei Wachstumsstarken Unternehmen auf die KGV Historie zu achten. Auf www.boersenfuxx.de können Sie für Unternehmen KGVs und andere Kennzahlen über viele Jahre abrufen und so erkennen, in welchem Lebensstadium sich ein Unternehmen befindet.

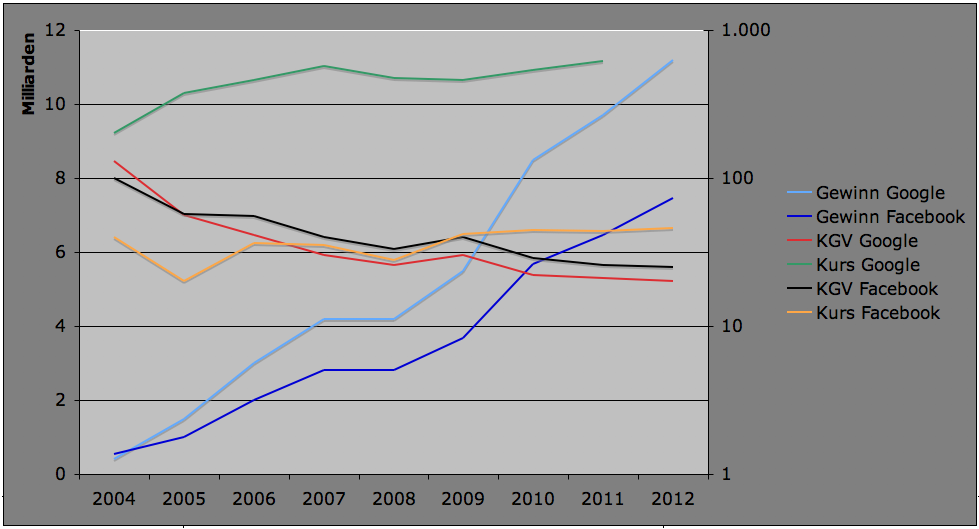

Facebook befindet sich noch im Wachstumsstadium. Das mag angesichts der zwischenzeitlichen Halbierung des Kurses merkwürdig klingen, ist aber so. Das KGV bei Erstnotiz lag etwas über 100. Das ist für ein Technologie und Wachstumsunternehmen nicht ungewöhnlich. Googles KGV lag beim IPO bei ca. 130. Vergleicht man Google und Facebook kann man einige Parallelen erkennen und interessante Schlüsse ziehen. Google konnte seinen Gewinn seit 2004 verzwanzigfachen (linke Skala) während sich der Aktienkurs verdreifachte (rechte Skala). Das unterproportionale Wachstum des Kurses im Vergleich zum Gewinn ist auf die Entwicklung des KGVs zurückzuführen. Dieses sankt von 130 auf gut 20. Damit gilt Google noch immer als Wachstumskandidat.

Bei Facebook sieht das nicht anders aus. Zieht man die Parallele zu Google wird sich bis 2019 das KGV von ursprünglich 100 ebenfalls in Richtung 20 bewegen. Um dennoch einen steigenden Aktienkurs zu bewirken, muss Facebook ein ähnliches Gewinnwachstum vorzeigen. Der Gewinn muss sich verachtfachen, um am Ende der 7-jährigen Periode einen Kurs von 46 Dollar zu erreichen. Das ist 100% über dem derzeitigen Kurs und gerade einmal 20% über dem Ausgabepreis. Die Aufgabe, die Investoren zu überzeugen, ist also ziemlich groß, vor allem in Anbetracht der Tatsache, dass das Geschäftsmodell Schwächen zeigt.

Facebook muss sich verändern, um den Erwartungen gerecht zu werden. Die Werbeeinnahmen allein können die Hoffnungen nicht erfüllen. Die Zahl der Nutzer ist mit einer Milliarde zwar noch nicht am Endpunkt, aber die Weltbevölkerung mit Internetanschluss ist begrenzt. Die Zahl der Nutzer ist allerdings außerordentlich wichtig, denn die Einnahmen pro Nutzer stagnieren. In den USA verdient Facebook pro Nutzer ca. 3,20 Dollar, in Europa 1,20. Kann Facebook keine neuen Einnahmequellen erschließen, könnte das Unternehmen in zwei Jahren nicht über ein jährliches Wachstum von 10% hinauskommen. Gelingt Facebook der Schritt in neue Bereiche nicht, dürfte der Kurs auch Ende des Jahrzehnts nicht über derzeitiges Niveau hinauskommen. Kann das Unternehmen jedoch wie Google expandieren ist das im Chart dargestellte Szenario realistisch. Um dieses Szenario zu schlagen bedarf es aber einer enormen Überraschung. Um die Aktionäre der ersten Stunde glücklich zu machen bedarf es eines Gesamtgewinnwachstums von 1.200% über die nächsten 7 Jahre. Dann könnten auch die Erstaktionäre auf einen Kursgewinn von 100% auf ihr Engagement hoffen. Dieses Szenario tritt ein, wenn Facebook erfolgreicher ist als Google. Das zu erreichen dürfte schwer fallen.

Clemens Schmale

Technischer Analyst bei GodmodeTrader.de

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

- 75 Euro Startguthaben bei justTRADE

- ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

- 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen & dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.