Griechenland in der Zwickmühle

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Griechenland befindet sich offenbar in der politischen Zwickmühle zwischen den linken Kräften (der Syriza-Partei) und den fiskalischen Zwängen auf der rechten Seite (Schuldenlast, Sparkontrollen der Europäischen Währungsunion). Gibt es einen gangbaren Ausweg? Welche Möglichkeiten hat das Land? Brooks Ritchey, Senior Managing Director von K2 Advisors, Franklin Templeton Solutions, fühlt sich bei der Ergründung dieser und anderer Fragen an einen Popsong aus den 1970er-Jahren erinnert.

Auf der Heimfahrt höre ich abends immer gern Musik. Am besten gefallen mir Stücke, in denen bedeutsame Erinnerungen oder Ereignisse vergangener Tage anklingen – kitschige Glamour-Band-Balladen aus den ‘70͘ern zum Beispiel, die peinliche Reminiszenzen an Schulbälle wachrufen. Unlängst hörte ich auf der Fahrt einen Klassiker von Stealers Wheel, „Stuck in the Middle With You“, der mir die aktuelle Lage in Griechenland ins Gedächtnis rief.

Die griechische Odyssee: Wie konnte es dazu kommen?

Wollen wir als Anleger begreifen, wo wir mit Griechenland stehen und was passieren könnte, brauchen wir meines Erachtens etwas historisches Hintergrundwissen. Lassen Sie mich die Situation daher im (zumindest finanziellen) Kontext kurz umreißen.

Vor rund vier Jahren geriet Griechenland in die Krise. Seine Verschuldungsquote lag bei etwa 170%, und die Zinsen für zehnjährige griechische Anleihen schlugen 2012 auf über 40% aus, weil Anleger einen Ausfall befürchteten. Damals stand fest, dass Griechenland nicht zahlen konnte, was es schuldete. Nach langem Händeringen und Verhandlungen in letzter Minute einigten sich die griechische Regierung, die Europäische Kommission und die Europäische Zentralbank (EZB) gemeinsam auf ein Hilfspaket. 2012 fragten wir uns, ob die Griechenland-Geschichte, insoweit der Euro betroffen war, „kippte“.

In der amerikanischen Popkultur gibt es den Begriff „Haisprung“ für genau den Zeitraum, nach dem sich das Blatt für eine Sendung, eine Band, einen Schauspieler, einen Politiker oder eine andere Persönlichkeit des öffentlichen Lebens (eine Liste, die sich um einen Mitgliedstaat der Europäischen Union erweitern lässt) wendet – und zwar zum Schlechteren oder nicht Wiedergutzumachenden. Der Ausdruck stammt aus einer Episode der amerikanischen Fernseh-Sitcom Happy Days aus den 1970er-Jahren, in der Fonzie (Henry Winkler) als Mutprobe in Badehose und seiner unverkennbaren Lederjacke mit Wasserski über einen eingesperrten Hai springt. Für eine Serie, die anfangs universell nachvollziehbare Erfahrungen vor dem Hintergrund der 50er-Jahre-Nostalgie bot, stellte das eine Wende zu beinahe comicartiger Effekthascherei dar. Kritiker der Serie meinten, diese Folge kennzeichne den Anfang vom Ende, denn die Sendung sei vor ihrer endgültigen Absetzung 1984 zu einer Karikatur ihrer selbst verkommen.

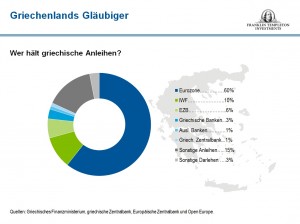

2012, als die Panik um Griechenland durch das Rettungspaket der Europäischen Union (EU) vorübergehend abflaute, atmeten scheinbar alle erleichtert auf, und die Zinsen für griechische Anleihen fielen unter das ein paar Jahre zuvor verzeichnete Vorkrisenniveau. Dabei gilt, dass die EU-Entscheidung, Griechenland zu helfen, nicht gänzlich altruistisch war, da Griechenland das meiste Geld Banken aus Frankreich, Deutschland, Italien und anderen Kernländern schuldete. Unterstützung für Griechenland war seinerzeit daher eigentlich Unterstützung für ganz Europa.

Schneller Sprung in die Gegenwart: Inzwischen sind teilweise andere Akteure auf den Plan getreten (etwa die Syriza-Partei), doch bezüglich der griechischen Schuldenprobleme hat sich im Grunde nichts verändert. Im Großen und Ganzen stehen Griechenland und die EU wieder am Anfang, nur dass die Banken der europäischen Kernländer inzwischen besser abgeschirmt wirken.

Der Kreis schließt sich, weil sich die 2012 gewählte „Lösung“ langfristig als wenig nachhaltig erwies – eher im Gegenteil. Wie wir es sehen, wurde Griechenland tiefer in die Depression gedrückt. Jahre später betrug die Arbeitslosigkeit immer noch über 25% (und die Jugendarbeitslosigkeit über 50%). Die griechische Verschuldungsquote liegt aktuell über 170%, und das Land steht erneut vor der potenziellen Zahlungsunfähigkeit.

Der Auftritt von Syriza

Im Januar 2015 entschieden sich die nach Jahren aufgezwungener Sparsamkeit frustrierten griechischen Wähler angesichts weniger Belege für wirtschaftlichen Fortschritt für einen Wechsel. Sie wählten die linksorientierte Syriza-Partei an die Regierung, die im Wahlkampf versprochen hatte, viele von der EU verordnete Sparmaßnahmen rückgängig zu machen, die im Rahmen des Hilfsprogramms von 2012 eingeführt worden waren.

Die Syriza glaubt, der von Berlin und dem übrigen Europa 2012 geforderte Sparkurs sei nicht zielführend und erschwere dem Land auf lange Sicht den Schuldenabbau. Griechenlands neuer Finanzminister Yanis Varoufakis thematisierte öffentlich eine Neuverhandlung über die von Griechenland geschuldeten 365 Mrd. US-Dollar und drängt auf Erleichterungen durch längere Laufzeiten, niedrigere Zinsen und Tilgungszahlungen, die an das Wirtschaftswachstum im Land gekoppelt werden sollen.

Deutschland hat daraufhin unmissverständlich klargestellt, dass Umschuldung keine Option sei. Diesbezüglich scheinen sich die Mitgliedstaaten der Eurozone generell einig. Hinzu kommt, dass ein Rettungsprogramm für Griechenland auch künftig mit strikten Sparmaßnahmen einhergehen würde. Für die Syriza kommt das jedoch offenbar nicht infrage.

Politisch scheint die Situation festgefahren. Auf der einen Seite steht der deutsche Finanzminister Wolfgang Schäuble, auf der anderen die griechischen Wähler und die Syriza-Partei. Dadurch befinden sich der griechische Premierminister Alexis Tsipras und sein Finanzminister Yanis Varoufakis in der Zwickmühle mit dem allem Anschein nach aussichtslosen Versuch, dem griechischen Volk den Kuchen zu geben, den auch das übrige Europa essen will.

Sie sollen quasi zwei Herren dienen. Umfrageergebnisse belegen, dass viele griechische Wähler die harte Verhandlungstaktik Athens gutheißen. Sie zeigen aber auch, dass die meisten Griechen einen Verbleib ihres Landes in der Eurozone befürworten. Das setzt allerdings die Bereiterklärung zu den Sparforderungen des Währungsraums voraus. Eine Klemme, wie sie im Buche steht.

„Grexit“-Szenarios: potenzielle Auswirkungen auf Griechenland

Manche Syriza-Mitglieder halten einen Zahlungsausfall und eine Herauslösung aus dem Euro für den besten Weg Griechenlands zurück zur finanziellen Unabhängigkeit. Ich bin mir da nicht so sicher, doch wir wollen die potenziellen Effekte eines solchen Schritts betrachten.

Wie es sich die Syriza vorstellt, erscheint diese Möglichkeit auf den ersten Blick reizvoll. Auf diese Weise würden Griechenlands Schulden vermutlich auf ein tragbareres Niveau sinken. Eine Wiedereinführung der Drachme würde dem Land eine Währungsabwertung ermöglichen, um seine Wettbewerbsfähigkeit zu stärken. Man könnte das als die utopische Vision bezeichnen. Die potenzielle Realität einer Rückkehr zur Drachme (der früheren griechischen Währung) hat in meinen Augen aber eher Albtraumqualität.

Würde Griechenland den Euro plötzlich abschaffen, wäre die Folge (zumindest nach unserer Einschätzung) im Grunde ein Bankrott des griechischen Bankensystems und seiner Wirtschaft. Damit wäre die griechische Währung auf kürzere Sicht wohl weitgehend wertlos. Für ausländische Anleger wäre das Land ein denkbar unattraktives Anlageziel. Dies hätte einen drastischen Wertverfall gegenüber dem Euro zur Folge. Unsere Worst-Case-Vorstellung: Die Banken wanken, die Geldautomaten werden geplündert, die Zinsen schlagen aus und Unternehmen gehen Konkurs – möglicherweise bis hin zum größten Stromversorger des Landes. Hätten die Unternehmen dann noch die Mittel, um lebenswichtige Waren wie Öl, Medikamente und Nahrungsmittel zu beziehen? In diesem Katastrophenszenario würden die Steuereinnahmen wegbrechen und eine gerade zahlungsunfähige Regierung könnte kaum im Ausland Geld aufnehmen. Das Vertrauen der internationalen Investoren würde erschüttert, und voraussichtlich würde Griechenland auf Jahre hinaus kein Kapital mehr erhalten.

Wie würden die Bürger darauf reagieren? Nach Argentiniens Konkurserklärung 2001 kam es zu gewaltsamen Unruhen und Plünderungen. Das Beispiel Argentinien zeigt auch, wie lange es dauert, bis sich eine Volkswirtschaft erholt. Zigtausend Argentinier verließen ihr Land. Würden das auch viele Griechen tun? Mit Blick auf eine Verschärfung dieser Situation könnte die Syriza-Regierung (die gewählt wurde, weil sie versprach, die Ausgaben zu erhöhen) einfach beschließen, mehr Drachmen zu drucken, um das Finanzloch zu stopfen. Das könnte gefährliche Hyperinflation auslösen.

Könnte ein zahlungsunfähiges Griechenland den Euro behalten?

Das ist unseres Erachtens eine Möglichkeit, würde aber dennoch große Belastungen für Land und Leute mit sich bringen. Das griechische Bankensystem wäre vermutlich dennoch bankrott, die Finanzinstitute würden aus der Eurozone eher keine Mittel zur Rekapitalisierung erhalten, und die einzige Alternative, die wir erkennen können, wäre eine Beteiligung der Einleger – denen als Sicherheiten für ihre Einlagen Bankaktien angeboten werden könnten. Das wäre vermutlich auch mit Kapitalkontrollen verbunden. In der Zwischenzeit würde sich die Regierung dennoch um einen ausgeglichenen Haushalt bemühen – eine enorme Herausforderung angesichts eines Wirtschaftswachstums, das vom Zusammenbruch des Finanzsystems praktisch zum Erliegen gebracht würde. Das ist zwar alles weitgehend spekulativ, führt aber zu dem Schluss, dass es unserer Ansicht nach viele unterschiedliche potenzielle Entwicklungen gibt. Die Schnittstelle von Unternehmen, Finanzwelt, Wirtschaft und Politik ist zweifelsohne komplex und vielschichtig vernetzt.

„Grexit“-Szenarios: potenzielle Auswirkungen auf Europa

Und was bedeutet das für den Großraum Europa? Was hieße ein Ausstieg Griechenlands für die Kernländer?

Zunächst wären die Effekte vermutlich verkraftbar. Längerfristig sind die Folgen natürlich schwerer abzuschätzen, könnten aber sicherlich bedeutsam sein. Meiner Einschätzung nach könnte der Europäische Stabilitätsmechanismus eingangs als Absicherung gegen einen Dominoeffekt auf andere periphere Länder eingesetzt werden. Diese Länder erachte ich im Vergleich zu 2011 als wesentlich weniger anfällig für die griechische Krise. Die Crash-Gefahr erscheint mir minimal.

Natürlich könnten Partnerländer finanzielle Verluste erleiden. Über den Euro-Rettungsschirm und den Internationalen Währungsfonds (IWF) wurden Griechenland im Laufe der Jahr rund 300 Mrd. Euro zur Verfügung gestellt. Deutschland bürgt direkt oder indirekt für knapp 65 Mrd. Dollar dieser Kredite. Scheidet Griechenland aus dem Euro aus, wäre dieses Geld vermutlich zum Großteil verloren.

Es bestünden aber auch potenziell erhebliche politische Risiken für Europa/Deutschland. Fünf Jahre lang hat sich die politische Führung der EU eifrig bemüht, Griechenland um jeden Preis in der EU zu halten. Ein Austritt birgt für Griechenland nahezu unberechenbare wirtschaftliche Risiken, könnte sich jedoch politisch auszahlen. Fürs übrige Europa gilt das umgekehrt. Politisch wäre Europa meines Erachtens damit grandios gescheitert.

Deutschland will zwar keinen Grexit, hat aber auch Sorge, dass Zugeständnisse an Syriza die Popularität anderer systemfeindlicher Parteien in der ganzen Eurozone steigern. In Spanien, Portugal und Irland – Ländern, die in den letzten Jahren Rettungspakete angenommen haben – stehen Ende 2015, Anfang 2016 Wahlen an. Berlin befürchtet, wenn Syriza Griechenlands Schulden erfolgreich neu verhandeln kann, fordern andere Regierungen künftig ähnliches Entgegenkommen.

Das erklärt auch die harte Haltung der amtierenden konservativen Regierungen in Madrid, Lissabon und Dublin zu Griechenlands Forderung nach Schuldenerleichterung. Diese Regierungen haben die Sparmaßnahmen in der Vergangenheit verteidigt und können Griechenland daher kaum Zugeständnisse zubilligen, die sie für sich selbst nicht eingefordert haben. Aus EU-Perspektive erscheint es mir politisch undenkbar, zu diesem Zeitpunkt einen offenen Schuldenschnitt für Griechenland zu akzeptieren. Ein Euro-Ausstieg Griechenlands dürfte aber ebenfalls politisch und wirtschaftlich unerwünscht sein. Also wieder die Zwickmühle.

Was sollte Griechenland tun?

Versetzen wir uns in die Lage der Griechen. Von den moralischen/ethischen Aspekten eines Ausfalls und den kurzfristigen Härten ganz abgesehen ist es aus rein utilitaristischer (oder machiavellistischer) Sicht vielleicht langfristig sinnvoller, wenn Griechenland den Euro aufgibt. Ich sage wiederum nicht, dass dies der beste Weg ist, doch in diesem Szenario müssten wir davon ausgehen, dass Griechenland irgendwann wieder auf den Rentenmarkt gelassen wird, so unwahrscheinlich uns dies derzeit vorkommt.

Theoretisch könnte Griechenland seine Kredite platzen lassen und zur Drachme zurückkehren, den Markt über den Wert der Währung bestimmen lassen und dann seinen Haushalt in Ordnung bringen. Das halten wir fraglos für ein sehr ehrgeiziges Unterfangen.

Ein weiterer interessanter Ansatz: Dem CIA World Factbook zufolge entfällt das griechische BIP zu 18% auf den Tourismus.[5] Wieso daraus nicht 25% oder 30% machen? Indem sich Griechenland zum attraktivsten, preiswertesten, schönsten Urlaubsziel in Europa geriert? Für die konsumorientierten Amerikaner ist der Dollar-Euro-Kurs sicherlich ein verlockender Anreiz. Griechenland bringt zumindest die nötigen topografischen Voraussetzungen mit. Das Essen ist fantastisch, und bei Gastfreundlichkeit und Herzlichkeit stehen die Griechen anderen Völkern der Welt nicht nach. Würde Griechenland dem Tourismus engagiert Impulse geben und jeden Besucher behandeln, als brächte er Gold ins Land (was er im übertragenen Sinne auch tut), könnte das Land meines Erachtens beim BIP-Wachstum viel erreichen.

Ein Unternehmen möchte eine Fabrik in Griechenland eröffnen? Dann sollte das möglich gemacht werden. Ausländische Investitionen sollten nach Kräften gefördert werden. Ein Mindestmaß an Bürokratie und die nötigen Anreize für Unternehmen, die Geld und Jobs ins Land bringen – alles andere kann dann die griechische Regierung übernehmen.

Das ist nicht einfach, doch viele andere Länder haben es nachweislich mit schlechteren Voraussetzungen geschafft – und ohne die geografischen Vorzüge, mit denen Mutter Natur Griechenland gesegnet hat.

Wir können letztlich nur eins tun: unsere Portfolios umsichtig positionieren und abwarten, was passiert. Wie die Sache ausgeht, ist in diesem Stadium sehr schwer zu sagen. Aber eins weiß ich gewiss: Wenn ich das nächste Mal „Stuck in the Middle“ im Radio höre, habe ich Griechenland und die EU vor Augen. Und Sie jetzt vielleicht auch.

Autor: J. Brooks Ritchey, Senior Managing Director at K2 Advisors, Franklin Templeton Solutions

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.