GOLD - Rallye, Rallye und nochmal Rallye!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Mit der Wahl diesesTitels transportiere ich die Impulsivität der laufenden Preisbewegung am heutigen Tag. Diese muß im Kontext des gesamten Kursgeschehens gesehen werden. Hier bahnt sich etwas an. Anscheinend ist die Veröffentlichung der ISM Indexdaten von gestern Auslöser für die anziehenden Notierungen. Erste Anzeichen einer nahenden Inflation sind erkennbar ?

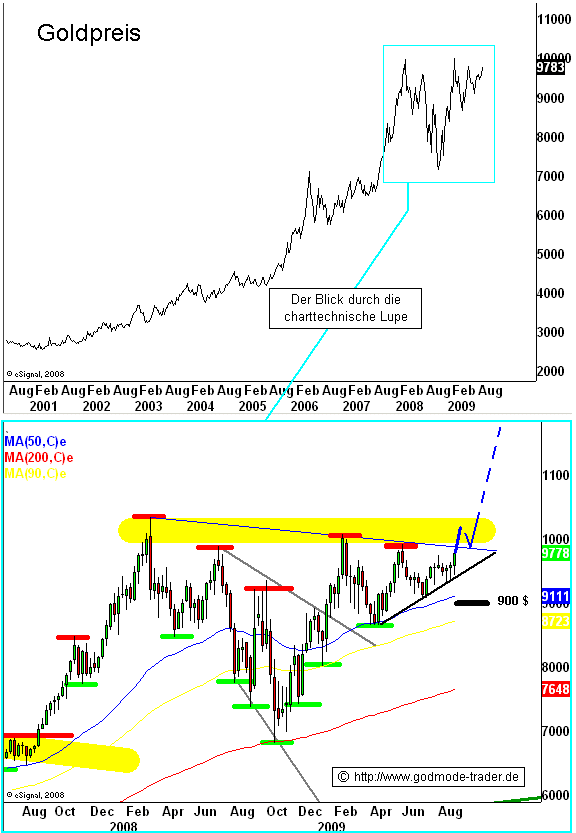

Goldpreis aktuell 978 $ pro Feinunze. In dem stumpfen symmetrischen Dreieck, das sich seit Beginn 2009 ausgebildet hat, springt der Goldpreis nach langer Lethargie wieder an. Eine schnelle Attacke des breiten Widerstandsbollwerks bei 990 - 1.030 $ pro Feinunze ist zu erwarten. In der letzten größeren charttechnischen Besprechung hatte ich mich skeptisch zu nachhaltigen Ausbruchsavancen geäußert. Diese Skepsis weicht zugegebenermaßen unter dem Eindruck des starken positiven Momentums des heutigen Tages, ist aber nicht gänzlich ad acta gelegt.

Zunächst einmal werte ich das Ganze als einen ersten großen Rallyeversuch, dessen möglicher Kurszielbereich der mehrfach genannte Zielbereich von 1.200-1.300 $ ist. Das Minimal-Kursziel für diesen Ausbruchsversuch sehen wir bei ca. 1.020 $.

Aktive Anleger, die Gold handeln, können sich mit einem Stoploss unter 930 $ absichern. Sollte Gold nämlich darunter fallen, würde dies für eine vor allem zeitlich ausgedehnte Korrektur sprechen. Eine weitere zentrale Unterstützung hat der Goldpreis im 900 $ Bereich.

"Chico" hatte sich diesbzgl. vor geraumer Zeit schon Gedanken gemacht :

Chico: Gold will über 1.000 $ - Es wird Zeit für einen hochkarätigen Call

Übrigens sieht das Chartbild von Silber sehr gut aus. Für Silber bin ich bemerkenswerterweise bullischer eingestellt als für Gold.

SILBER vor gewaltiger Rallyebewegung ?

Abschließend möchte ich auf die neue, kompakter gestaltete Rohstoffseite hinweisen :

http://www.godmode-trader.de/Rohstoffe - Realpush Komplettübersicht mit direkt anwählbaren Charts sowie Tagesausblicke für Ölpreis und Edelmetalle. Schauen Sie einfach mal vorbei.

Kursverlauf (oben) seit 2001 (Linienchart als Übersichtsdarstellung)

Kursverlauf (unten) seit Juni 2007 (log. Kerzendarstellung / 1 Kerze = 1 Woche)

GOLD - Der Ausbruch über 1.000 $ wird kommen, die Frage nur WANN ?

24.08.2009

Warteschleife hier, Warteschleife dort. Gold weist unter den Rohstoffen seit Anfang 2008 zwar enorme relative Stärke auf, kommt allerdings bisher nicht über das Widerstands-Bollwerk bei 1.000 $ hinweg. Aus charttechnischer Sicht wird mit einer sehr hohen Wahrscheinlichkeit einer solcher Ausbruch kommen. Es stellt sich "nur" noch die Frage: Wann ?

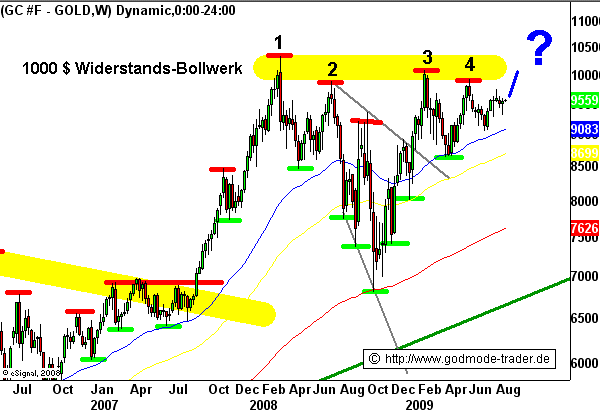

Goldpreis aktuell 955 $ pro Feinunze. In der beigefügten Chartgrafik ist der Widerstandsbereich bei 990-1.030 $ gelb markiert. Es gab seit 2008 4 Anläufe gegen diesen Bereich, wodurch er sich ausgebildet hat und sich als solcher definiert. Wie berichtet, nehmen die zeitlichen Abstände zwischen den Attacken ab, was für einen Druckaufbau nach oben spricht. Der stumpfe Charakter des symmetrischen Dreiecks, das sich seit Februar dieses Jahres ausgebildet hat, spricht für die besondere Brisanz des Druckaufbaus.

Auf der anderen Seite gibt es genug Beispiele aus der Vergangenheit, wo bei ähnlich gelagerten Konstellationen durch mehrfache Fehlausbrüche nach oben und unten diese Dreiecke in der Länge, also in der zeitlichen Dimension ausgeweitet wurden. Nach intensiver charttechnischer Auswertung gehen wir auch diesmal davon aus, dass es zu einer ebensolchen Ausdehnung des Dreiecks kommen wird. Das heißt, dass wirklich nachhaltige große Ausbruch über 1.000 $ dürfte noch auf sich warten lassen.

Das heißt außerdem, dass der Goldpreis in den kommenden Handelstagen und -wochen einen Ausbruchversuch über 1.000 $ starten, dann aber doch wieder zurückfallen könnte.

Eines unserer wichtigsten Argumente, die für ein solches Scenario spricht, ist unsere Einschätzung des US-Dollars. Seit Februar bildet sich im Goldpreis besagtes symmetrisches Dreieck aus, seit Februar bewegt sich der US-Dollar in einem Abwärtstrend. Ja, der Greenback wertet ab. Diese Abwertungsphase kann kurzfristig durchaus noch anhalten, aber die nächste größere Bewegung im mittelfristigen Zeitfenster sehen wir nach oben gerichtet. Wir erwarten eine mehrmonatige US-Dollaraufwertung. Entsprechend dem gegenläufigen Korrelationsmuster zwischen Goldpreis und US-Dollar würde eine solche US-Dollaraufwertung den Goldpreis zumindest tendenziell unter Druck bringen.

In der Vergangenheit gab es nur wenige Phasen, in denen es zu einer Korrelationsentkopplung kam. Demzufolge macht es wenig Sinn, gerade jetzt wieder auf eine solche zu spekulieren.

Zum Glück publizieren wir unsere Analysen engmaschig im Internet. Dieses Medien erlaubt es uns, jederzeit entsprechend aktueller Anläße uns mit neuen Chartkommentierungen zu melden. Sollte es zu einem Ausbruch über 1.000 $ kommen, der uns beispielsweise aufgrund seiner Dynamik überzeugen sollte, würden wir uns selbstverständlich sofort wieder zu Wort melden.

Den neuen Rohstoff-Report kennen Sie wahrscheinlich noch gar nicht.

Dauerhaft kostenlose Anmeldung über die neue Seite möglich: http://www.rohstoff-report.de

Herzlichst ,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

GodmodeTrader ist ein Service der BörseGo AG : http://www.boerse-go.ag/

GOLD fliegt unterhalb der 1.000 $ seine Warteschleifen - Wann startet die Rallye ?

Datum 14.07.2009 - Uhrzeit 19:00

Seit Anfang Juni ausgehend von 992 $ pro Feinunze korrigiert Gold. Die Preisabschläge verlaufen allerdings nicht wirklich impulsiv. Bisher sieht es so aus, als ging es darum, den enormen Preisanstieg der Jahre 2007/Anfang 2008 zeitlich auszukonsolidieren.

In der Hedgefundsbranche setzen vor allem die ganz großen Player auf das Thema als Inflationshedge. Paulson & Co oder Citadel, um nur zwei zu nennen.

Ähnlich wie man bei Fonds die zurückliegende Performance nicht in die Zukunft projezieren darf, man aber letztenendes sicherlich keinen kauft, der in der Vergangenheit schlecht gelegen ist, macht es Sinn die Einschätzungen der Fondmanager und Marktbeobachter intensiv zu verfolgen, die in der Vergangenheit gut gelegen sind. Das ist unter anderem definitiv John Paulson.

Anbei eine schon etwas ältere, aber inhaltlich nach wie vor aktuelle Meldung über seine Hedgefundsaktivitäten.

John Paulson hortet weiterhin Gold

Der Hedgefondsmanager John Paulson von Paulson & Company verdiente an der Subprimekrise 2007 rund 3,7 Mrd. US$. Durch den Leerverkauf britischer Bankaktien verzeichnete seine Firma im September 2008 einen Gewinn von 606 Mio. £.

Im Jahre 2008 belegte Paulson laut Alpha den zweiten Rang der Hedgefondsmanager mit dem höchsten Einkommen. In diesem Jahr rangieren zwei Fonds von Paulson & Company auf den Plätzen eins und vier der Barron”s Top 100 Hedge Funds 2009.

Paulson investiert in Gold- und Goldminenaktien. Laut Casey Research vergrößerten Paulson & Co. im ersten Quartal dieses Jahres den Goldbestand um 3,7 Mrd. US$ in neuen Positionen. Die Gesamtinvestition liegt nun bei 4,3 Mrd. US$. Rund 46% des Anlagenportfolios besteht aus Gold und Goldaktien.

Paulson & Co. Haben 2,9 Mrd. US$ in den SPDR Gold Trust investiert, der derzeit 1.106 t Gold hält. Dies ist die dreifache Menge der britischen Goldreserven. An AngloGold Ashanti Ltd., Goldfields Inc., Kinross Gold Corp. und Market Vectors Gold Miners ETF hält Paulson mittlerweile Anteile im Wert von 2,3 Mrd. US$.

Dass Paulson jetzt den “Paulson Real Estate Recovery Fund”, also einen Fonds, der auf die Erholung der Immobilienpreise setzt, aufgelegt hat, ist recht vielsagend. Seine Investitionen setzen klar auf eine massive Reflationierung der Wirtschaft. Da sein Portfolio zu 46% aus Gold und Gold-Minenaktien besteht, scheint er nicht nur auf eine normale Reflationierung der Wirtschaft, sondern eher auf eine Hyperinflation zu setzen.

Außerdem möchte ich Ihnen eine Grafik aus einem institutionellen Researchreport von Merrill Lynch zeigen. Demnach haben die Chinesen ihre Goldreserven im 1. Quartal 2009 massiv erhöht. Sie sehen das Preisniveau unterhalb von 1.000 $ also als eine Kaufgelegenheit. Wie ich finde eine nicht gerade uninteressante Information.

Nun gut ...

Behalten wir diesen großen Basiswert charttechnisch weiter engmaschig im Blickfeld zu haben. Wichtiger Hinweis am Rande. Diese Fondsmanager tanken das Gold eher mit einem langfristigen Anlagehorizont, also auf Sicht von Jahren. Mittelfristige Volatilität dürften sie einkalkuliert haben. Sie müssen sich als Anleger die Frage stellen, ob sie dies auch wollen.

Goldpreis aktuell 923 $ pro Feinunze.

In den psychologisch wichtigen Widerstandsbereich bei 1.000 $ wurden seit 2008 bisher 4 markante mittelfristige Hochpunkte gesetzt. Je schneller die nächste Attacke gegen diesen Widerstand gefahren werden kann, desto größeren Aufwärtsdruck signalisiert er.

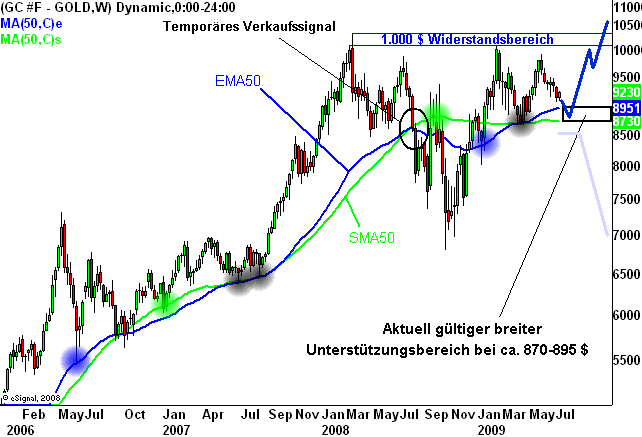

Sie sehen im Folgenden die Preisentwicklung von Gold seit 2006 im Wochenchartintervall. Eine Kerze repräsentiert eine Woche.

In diesen Chart sind lediglich 2 einfache Chartstrukturen eingeblendet. Grün markiert der einfach gewichtete gleitende Durchsschnitt 50 (SMA50) und blau markiert der exponentiell gewichtete gleitende Durchschnitt 50 (EMA50). Wichtig ist die Korrelation des Preisgeschehens zu diesen beiden GDLs. Über weite Phasen kam es auf diesen GDLs zur Ausbildung mittelfristiger Trendwenden nach oben. Die Marktteilnehmer, die Gold handeln, haben sich also erstaunlich stark an den GDLs orientiert. Mit den grünen Punkten sind die Auflagepunkte des Goldpreises auf dem SMA50 dargestellt, mit den blauen Punkten die Auflagepunkte auf dem EMA50. Die schwarzen Punkte zeigen die Auflagepunkte zu Zeitpunkten, wo SMA50 und EMA50 auf dem gleichen Preisniveau verliefen und somit Kreuzunterstützungen ausbildeten.

Seit 2006 hat dieser SMA50/EMA50 Indikator immer funktioniert außer einer Ausnahme. Wie Sie sehen, kam es im August 2008 zu einem glatten direkten Durchbruch die SMA50/EMA50 Kreuzunterstützung. Ein gutes Beispiel, das veranschaulicht, dass es 100%ige Wahrscheinlichkeiten in diesem Geschäft nicht gibt und man sich als Anleger demzufolge immer mit Stoploss gegen das Alternativscenario absichern muß!

Die aktuelle Situation ist die, dass der Goldpreis wieder in Richtung der beiden GLDs driftet. Diese bilden einen Unterstützungsbereich bei 870-895 $. In diesem Bereich ist die Wahrscheinlichkeit wieder deutlich erhöht, dass sich Gold stabilisieren und möglicherweise einen mittelfristigen Boden ausbilden kann. Aus charttechnischer Sicht ist dieser Bereich also für Käufer interessant. Wir sehen die Möglichkeit einer mittelfristigen Wende nach oben und anschließend bereits einer mittelfristigen Rallye mit Zielen von 1.200-1.300 $ pro Feinunze.

Wichtig! Der Goldpreis sollte auf Wochenschlußkursbasis nicht mehr unter 860 $ abrutschen. Dies würde die Gefahr einer Korrekturausdehnung bis 700 $ schlagartig erhöhen. Bei 700 $ verläuft übrigens auch die dominante, übergeordnet preisführende Aufwärtstrendlinie seit dem Jahr 2001.

Herzlichst,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

GodmodeTrader ist ein Service der BörseGo AG : http://www.boerse-go.ag/

Kursverlauf seit 2006 (log. Kerzendarstellung / 1 Kerze = 1 Woche)

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.