Gold - H2/2023: Die Stunde des Goldes?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

H2/2023: Die Stunde des Goldes?

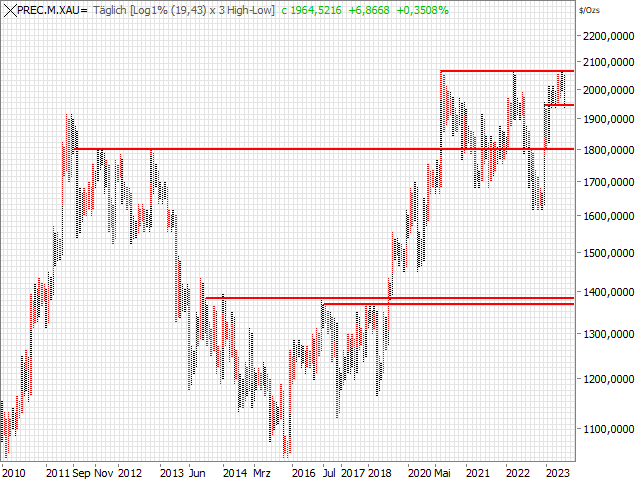

Die Hälfte des Investmentjahrgangs 2023 liegt fast schon wieder hinter uns. Damit ist nicht nur Zeit für eine erste Bilanz, sondern auch für eine große charttechnische Bestandsaufnahme. Als Ausgangspunkt für den Blick in die „große Glaskugel“ wählen wir den Point & Figure-Chart des Goldpreises. Zur Erinnerung: Diese Chartdarstellungsform bildet steigende Notierungen in „x-Säulen“ ab, während „o-Spalten“ für fallende Kurse stehen. Ein Wechsel der Spalten erfolgt erst bei einer Mindestbewegung in entgegen gesetzter Richtung. Dadurch werden kleinere Kursschwankungen herausgefiltert und die großen Trends treten häufig klarer zu Tage. Letzteres trifft derzeit auch beim Goldpreis zu, denn die wichtigsten Signalgeber finden auch im P&F-Chart ihren Niederschlag. Insgesamt drei Mal seit 2020 hat das Edelmetall bei rund 2.070 USD wichtige Hochpunkte ausgeprägt, während die Marke von knapp 1.950 USD eine wichtige kurzfristige Unterstützung darstellt. Damit hätten wir gleich zu Beginn unserer ausführlichen Analyse mit Hilfe dieser zumindest in Europa etwas in Vergessenheit geratenen Chartdarstellungsform eine wichtige kurzfristige und eine strategische Leitplanke herausgearbeitet.

Gold (Daily)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart Gold

Quelle: Refinitiv, tradesignal²

Die Jahre lehren viel, was die Tage niemals wissen

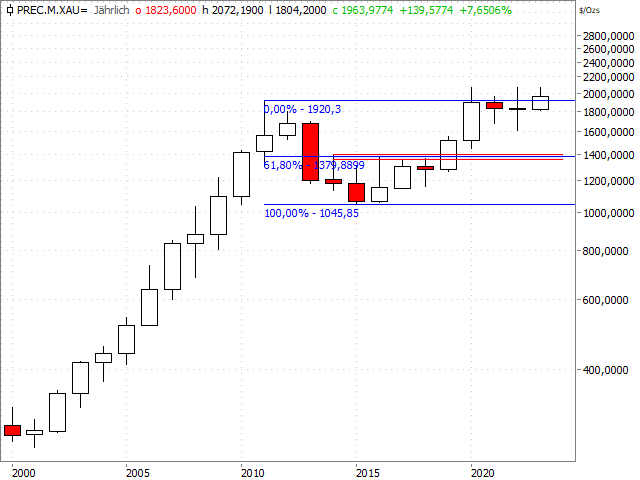

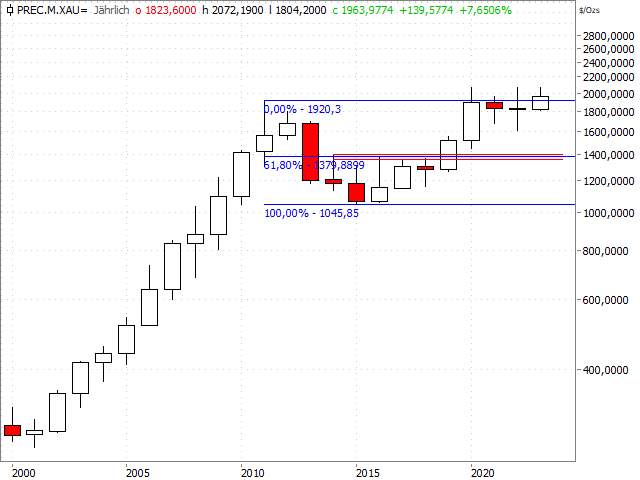

Nach diesem Exkurs kehren wir zu vertrauteren Chartarten zurück – starten aber mit einer sehr hohen Zeitebene. Im konkreten Fall sogar mit der extrem langfristigen Betrachtung anhand des Jahrescharts, denn das große Bild bzw. die ganz großen Trends schlagen sich auch hier nieder. Gerade im Jahresausblick zählt die Analyse des Jahrescharts zu unseren absoluten Pflichtaufgaben. Eines unserer Kernargumente besitzt weiterhin Gültigkeit: So hat der Goldpreis im Jahr 2022 ein klassisches „outside year“ ausgeprägt. D. h. im vergangenen Jahr steht bei dem Edelmetall im Vergleich zu 2021 ein höheres Hoch und gleichzeitig ein tieferes Tief zu Buche (siehe Chart). Bildlich gesprochen, wurden 2022 die Grenzen des Vorjahres gesprengt. Ein solcher Außenstab besitzt in der Technischen Analyse immer eine besondere Bedeutung. Mit anderen Worten: Oberhalb der Marke von 2.070 USD entsteht nochmals ein prozyklisches Kaufsignal, zumal dieses Level bestens mit dem Allzeithoch vom August 2020 bei 2.072 USD harmoniert und hier auch das bisherige Jahreshoch 2023 ausgeprägt wurde (siehe Chart). Bei der Analyse des Jahrescharts ist noch ein anderer Aspekt wichtig…

Gold (Annually)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

Trend – Konsolidierung – neuer Trend?

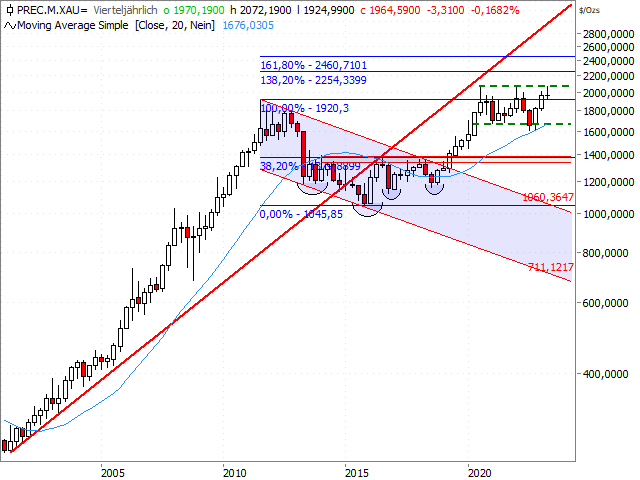

Auf ausgeprägte Trendphasen folgen regelmäßig Kontraktionsperioden mit deutlich geringeren Schwankungen und umgekehrt. Ein Lehrbuchbeispiel für dieses Verhaltensmuster ist derzeit der Goldpreis. In der ersten Dekade des neuen Jahrtausends befand sich das Edelmetall in einer massiven Hausse, welche 2011 in einem zyklischen Hoch bei 1.920 USD und in 12 positiven Jahreskerzen in Serie gipfelte. Durch die langfristige Brille betrachtet, gilt seither eine mehr als 10-jährige Konsolidierungsphase, welche bei einem Spurt über die Hochs von 2022/2020 bei 2.070/2.072 USD endgültig abgeschlossen wäre. Die große Frage ist also, ob die gegenwärtige Verschnaufpause langfristig den Grundstein für den nächsten Trendimpuls legt. Als Trigger dafür dienen die bereits mehrfach herausgearbeiteten Schlüsselmarken bei 2.070/2.072 USD und damit ein Vorstoß in „uncharted territory“. Um die Relevanz dieser Signalzone zu dokumentieren, haben wir noch einen weiteren argumentativen Pfeil im Köcher. Charttechnisch motivierte Anlegerinnen und Anleger können die gesamte Kursentwicklung seit 2011 letztlich als „Untertassen-Formation“ oder als „Tasse-Henkel“-Muster interpretieren (siehe Chart).

Gold (Annually)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

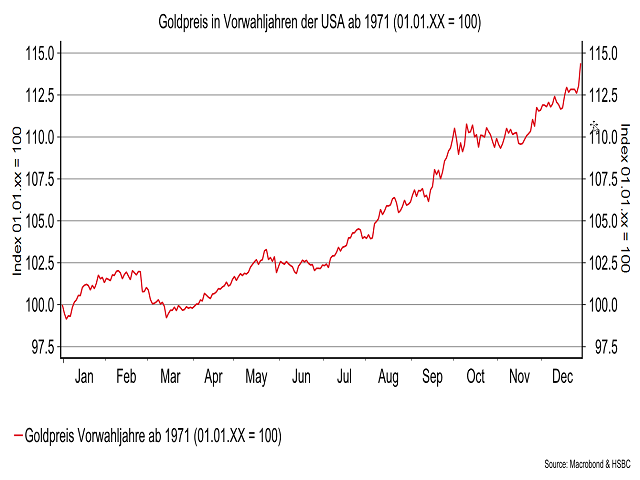

US-Vorwahljahr: ab Juli mit besonderem Rückenwind

Bleibt die Frage, wie es bei einem Abschluss dieser besonderen Chartformation weitergeht. Aus der Tiefe des zwischenzeitlichen Einschnittes von 2011 bis 2015 ergibt sich im Erfolgsfall ein Anschlusspotenzial von 900 USD. Selbstredend, dass es sich bei dem Kursziel von knapp 3.000 USD keinesfalls um das 2023er-Ziel, sondern vielmehr um ein langfristiges Anlaufziel handelt. Traditionell gehen wir im Jahresausblick auch auf zyklische bzw. saisonale Aspekte ein. Angelehnt an den US-Präsidentschaftszyklus haben wir deshalb untersucht, wie sich der Goldpreis typischerweise in Vorwahljahren der USA entwickelt. Als Datenbasis dienen dabei alle Vorwahljahre seit den 1970er-Jahren. Anhand dieses Verlaufsmusters lässt sich die aktuelle Verschnaufpause gut erklären. Doch mit dem Halbjahreswechsel schaltet das Edelmetall wieder einen Gang hoch (siehe Chart). Im Durchschnitt beschert das Vorwahljahr Goldinvestoren – bei einer Trefferquote von 69 % – sogar ein deutlich zweistelliges Kursplus. D. h., neun der dreizehn Vorwahljahre seit 1971 konnte der Goldpreis mit Kursgewinnen beenden. Im Ergebnis stellt das Vorwahljahr unter saisonalen Gesichtspunkten den zweitbesten Teilabschnitt innerhalb des vier Jahre umspannenden US-Wahlzyklus dar.

Gold (Daily)

Quelle: Macrobond, HSBC² / 5-Jahreschart im Anhang

Neues Rekordhoch: Was wäre wenn?

Die Verknüpfung unterschiedlicher Zeitebenen halten wir für eine der ganz entscheidenden Stärken der Technischen Analyse. Dem tragen wir im Folgenden Rechnung, indem wir dem Goldpreis noch auf Quartals- und auf Monatsbasis unter die Lupe nehmen. Wenn es noch eines Beweises für die Bedeutung der u. E. entscheidenden Widerstandszone bei 2.070/2.072 USD bedurft hätte, der Quartalschart liefert ihn. Hier kann die Kursentwicklung seit Mitte 2020 nämlich als seitliche Schiebezone zwischen besagten 2.072 USD auf der Ober- und knapp 1.700 US auf der Unterseite interpretiert werden (siehe Chart). Der markante Docht der aktuellen Quartalskerze belegt nochmals die Wichtigkeit der diskutierten Hürden. Im Ausbruchsfall ergibt sich – abgeleitet aus der Höhe der o. g. Tradingrange – ein kalkulatorisches Anschlusspotenzial von rund 400 USD. Im Umkehrschluss führt dieses trendbestätigende Chartmuster zu einem mittelfristigen Etappenziel von knapp 2.500 USD, welches zudem bestens mit der 161,8 %-Fibonacci-Projektion des Rückschlags von 2011 bis 2015 (2.461 USD) harmoniert. Aber auch unter Risikogesichtspunkten liefert der Quartalschart eine wichtige Orientierungshilfe.

Gold (Quarterly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

Der „Katastrophenstopp“

Schließlich fällt das Tief der aktuellen 3-Monats-Kerze bei 1.925 USD fast mit einer weiteren wichtigen Unterstützung zusammen. Gemeint ist das alte Allzeithoch vom September 2011 bei 1.920 USD. Ein Abgleiten unter diese Bastion würde die bisher diskutierte Ausbruchschance deutlich unwahrscheinlicher machen. Von strategischer Bedeutung ist indes die Haltezone aus den Tiefpunkten bei knapp 1.700 USD und dem 5-Jahres-Durchschnitt (akt. bei 1.676 USD), denn unterhalb dieses Auffangbereiches würde die beschriebene Schiebezone in eine Topbildung umschlagen. Unser letzter Chart zeigt unsere „Prognosepfeile“ aus unserem Jahresausblick. Die „Pflicht“ hat der Goldpreis – dank eines Anlaufs auf die bisherigen Hochstände – erfüllt, die „Kür“ wäre nun das Lüften des Deckels bei 2.070/2.072 USD. Besonders in der 2. Jahreshälfte mit dem entsprechenden saisonalen Rückenwind dürfte ein Ausbruch auf besonders fruchtbaren Boden fallen. Aufgrund des strategischen Charakters eines solchen Ausbruchs dürften die Implikationen weit über die kommenden sechs Monate hinaus Auswirkungen besitzen. Deshalb werden wir diesen Ball im „HSBC Daily Trading“ im Erfolgsfall sicherlich aufgreifen – versprochen!

Gold (Monthly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

Sie möchten börsentäglich kostenlose Technische Analysen zu DAX®, ausgewählten Aktien, Währungen und Rohstoffen erhalten?

Wichtige Hinweise

Werbehinweise

HSBC Trinkaus & Burkhardt GmbH

Derivatives Public Distribution

Hansaallee 3

40549 Düsseldorf

kostenlose Infoline: 0800/4000 910

Aus dem Ausland: 00800/4000 9100 (kostenlos)

Hotline für Berater: 0211/910-4722

Fax: 0211/910-91936

Homepage: www.hsbc-zertifikate.de

E-Mail: zertifikate@hsbc.de

2)Transaktionskosten und Ihr Depotpreis (Beispielrechnung in den Wichtigen Hinweisen) sind in der Darstellung nicht berücksichtigt und wirken sich negativ auf die Wertentwicklung der Anlage aus. Lesen Sie bitte die Wichtigen Hinweise, einschließlich der Werbehinweise.