Geldpolitische Straffung: Geht die US-Notenbank zu aggressiv vor?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Der Zinsentscheid fiel mit einer Gegenstimme. Neel Kashkari, Chef der Notenbank von Minneapolis, stimmte gegen die Zinsanhebung. Dafür nennt er einige gute Gründe. Allen voran ist da die widersprüchliche Signallage zu nennen. Denn einerseits sinkt die Arbeitslosigkeit, andererseits fällt aber auch die Inflation.

Im Normalfall sollte es ganz anders laufen. Fällt die Arbeitslosigkeit, wird Arbeit also knapp, steigen die Löhne. Wer mehr Geld hat, konsumiert auch mehr. Die Nachfrage steigt und mit ihr die Inflation. Das ist derzeit nicht der Fall. Die Inflation fällt.

Yellen begründete den Rückgang der Inflation mit Einmaleffekten. So wurde das Telefonieren zuletzt unglaublich billig. Grafik 1 zeigt den Preisindex für Telefonie in den USA. Auf Jahressicht gingen die Preise um 10 % zurück. Unter anderem dieser Preisrückgang hat die Gesamtinflation gedrückt. Das ist korrekt, der Einfluss ist jedoch bescheiden. Ohne diesen Einmaleffekt wäre die Inflation trotzdem gesunken.

Kashkari hat also so seine Zweifel, ob der Rückgang der Inflation wirklich nur vorübergehend ist. Ich teile diese Zweifel. Wie man es auch dreht und wendet, die Inflation ist gesunken. Grafik 2 zeigt diverse US-Inflationsraten. Ob man nun die Kerninflation, Konsumgüterteuerung oder irgendeine andere Rate betrachtet, sie alle zeigen ein ähnliches Bild. Der Trend zeigt nach unten.

Insbesondere bei Inflationsraten, die von Einmaleffekten befreit sind (z.B. Trimmed Inflation), ist der Rückgang besorgniserregend. Diese Raten sollten recht stabil bleiben. Selbst als der Ölpreis und andere Rohstoffpreise 2014 einbrachen, hielten sich diese Raten stabil. Das ist derzeit nicht der Fall. Für ihre Verhältnisse brechen sie geradezu weg.

Kashkari sieht nur geringe Gefahren, dass die Inflation aus dem Ruder läuft, wenn die Zinsen erst einmal nicht weiter angehoben werden. Gehen die Zinserhöhungen weiter, könnte es zu einem unerwünschten Effekt kommen. Da die Inflation für viele Jahre unterhalb von 2 % oszillierte und die Zinsen weiter angehoben werden, könnten sich die Inflationserwartungen verschieben – und zwar nach unten.

Inflationserwartungen sind für Kashkari sehr wichtig. Viele vertrauen der Phillipskurve mehr (je niedriger die Arbeitslosigkeit, desto höher die Inflation und umgekehrt). Die Historie der letzten Jahre und auch der 70er Jahre (hohe Inflation und hohe Arbeitslosigkeit), sprechen allerdings eine andere Sprache. Es gibt keinen Grund anzunehmen, dass die Inflation rasant anspringt, wenn die Arbeitslosenrate weiter zurückgeht.

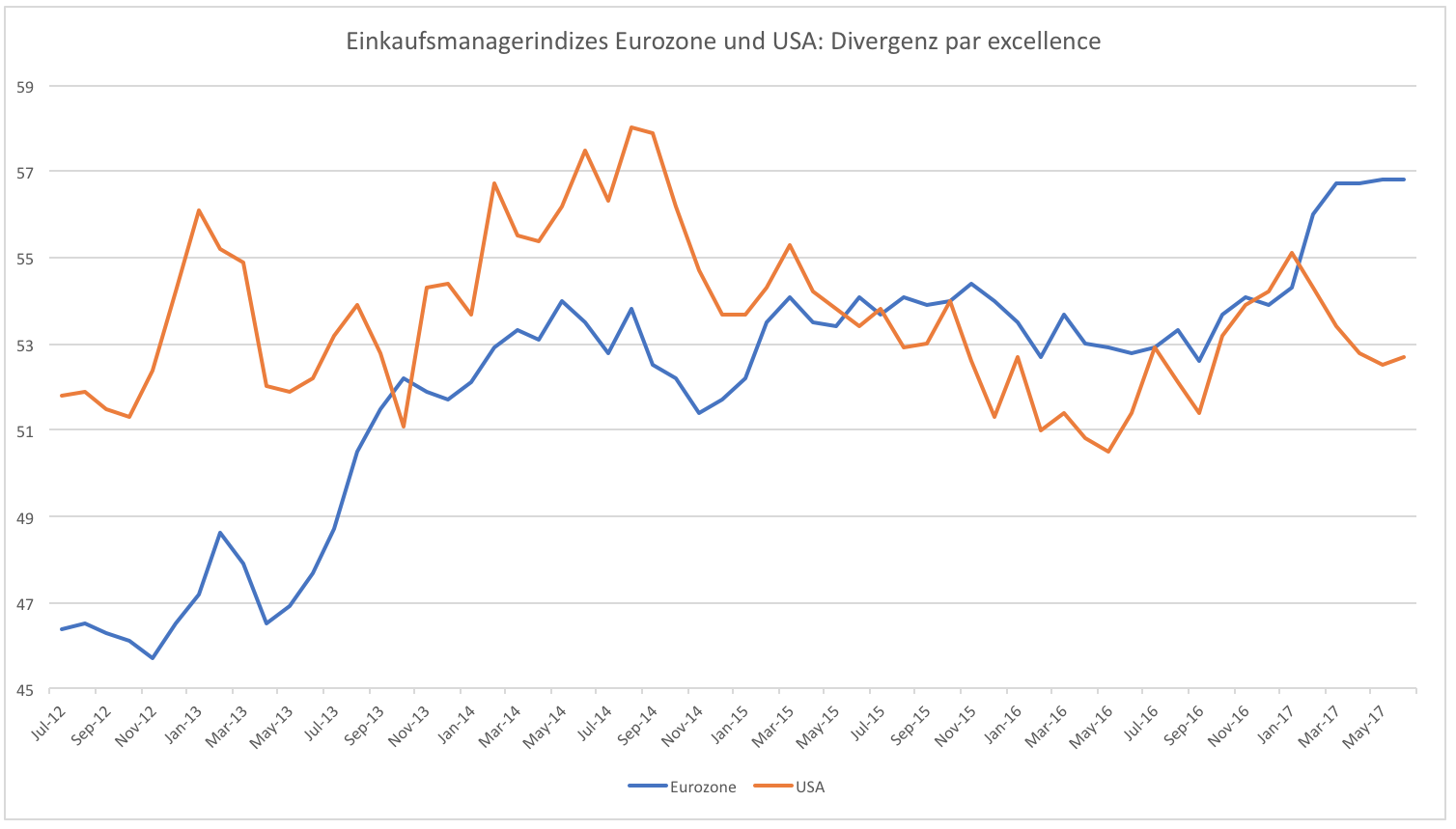

Darüber hinaus scheint die Notenbank eine etwas fehlgeleitete Obsession mit der Inflation zu haben. Vor lauter Angst, dass der Arbeitsmarkt die Inflation rasch nach oben hieven könnte, vergisst sie vollkommen, die wirtschaftliche Dynamik zu erfassen. Nach der kurzlebigen Trump-Euphorie gehen die Einkaufsmanagerindizes wieder zurück. Grafik 3 zeigt den der USA und der Eurozone im Vergleich. Die Divergenz ist frappierend.

Die EZB pumpt weiterhin Geld in den Markt, die Fed strafft die Geldpolitik im Eiltempo. Geht das so weiter, wird die moderate Wirtschaftsdynamik schnell abgewürgt. Der krankhafte Fokus auf die Inflation scheint den Blick darauf im Moment zu versperren. Das kann sich bitter rächen. Persönlich halte ich das Tempo der geldpolitischen Straffung für fast schon wahnsinnig.

Clemens Schmale

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Der Euro zumindest stürmt nach oben !

Wahnsinn !

Die Fed wird zurückrudern müssen ! Noch ein oder zwei Zinserhöhungen und die Fed wird sehen was sie davon hat ! Auch die Bilanzverkleinerung in so einem Tempo ist der pure

Die FED wird niemals eine Zinswende hinbekommen, wann geht das denn eigentlich in die Köpfe?? Sie REDET nur von einer Zinswende - eine nachhaltige kann und wird nicht kommen.

Zensurcheck...

Dem schließe ich mich an, auch ich halte das Vorgehen in Sachen Bilanzverkleinerung für viel zu aggressiv!!

Die FED hat den optimalen Zeitpunkt für sinnvolle Zinserhöhungen deutlich verpasst. Dass nun vor dem Hintergrund einer sich abschwächenden US-Wirtschaft an weiteren Zinserhöhungen festgehalten wird, sollte den Markteilnehmern eine Warnung sein. Offensichtlich hat die FED Angst, die Herrschaft über die selbstverursachte Blasenwirtschaft zu verlieren und wahrscheinlich will sie sich noch Zinssenkungsspielraum für die nächste Rezession verschaffen.

Unterm Strich betrachtet, hat von Greenspan über Bernanke bis zu Frau Yellen die FED die Situation nur verschlimmbessert, aber nicht einmal im Ansatz auf einen nachhaltigen Weg gebracht. Ein Anleihen-KGV von 250 oder ein KGV v. 60 bei den FANG-Aktien ist einfach völlig bekloppt und nur dieser kriminellen Gelddruckerei geschuldet

Fazit: Man ärgert sich ja mal gerne über die Unzulänglichkeiten ganz normaler Menschen, egal ob es sich um Freunde, Geschäftspartner oder Familienangehörige handelt. Wenn man sich nun anschaut, was diese sogenannten Eliten aus unserem Wirtschafts- und Finanzsystem gemacht haben, dann verschlägt es einem glatt die Sprache und man kommt zum Schluss, das nicht nur bei Otto Normalverbraucher sondern auch bei den Eliten der Kopf in vielen Fällen lediglich eine Sicherheitskopie vom Gesäß darstellt.