Fortgesetzte Konsolidierung am Devisenmarkt - Datenbild überwiegend aufgehellt!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Der Euro eröffnet heute (07.30 Uhr) bei 1.3290, nachdem in Fernost Tiefstkurse bei 1.3245 markiert wurden. Der USD stellt sich gegenüber dem JPY auf 98.55. In der Folge notiert EUR-JPY bei 131.00, während EUR-CHF bei 1.5090 oszilliert. Fortgesetzte Konsolidierung lautet das maßgebliche Thema an der Devisenfront.

Neben den Zentralbanksitzungen der BoE und der EZB steht heute der Bankenstresstest im Fokus des Marktes. Im Vorwege sind einige Zahlen bekannt geworden.

Für viele Banken liegen die notwendigen Kapitalmaßnahmen höher als im Vorwege erwartet. Wells Fargo benötigt laut eigenen Angaben als Resultat des Stresstests 15 Mrd. USD. Bei Bank of America wird ein Größenordnung von 34 Mrd. USD kolportiert. Citigroup hat angeblich einen Bedarf von 5 Mrd. USD.

Andererseits gibt es auch eine Reihe von Instituten, die keine weiteren Kapitalmaßnahmen brauchen. Zu dieser Gruppe gehören angeblich Bank of New York Mellon Corp., American Express Co., Goldman Sachs Group Inc., JP Morgan Chase & Co., MetLife Inc. und Morgan Stanley.

Der Aktienmarkt nahm die gemischt ausgefallenen Daten sehr freundlich auf. Hintergrund der Reaktion ist, daß der Markt damit nach eigener Ansicht ein griffiges "Worst Case"-Szenario hat. Die Notwendigkeiten für die Institute sind deutlich. Transparente und damit auch für die Öffentlichkeit Ziel orientierte Maßnahmen stehen auf der Agenda. Die sukzessiven Eingeständnisse der Schieflagen, die in den vergangenen knapp 2 Jahren nachhaltig verunsichernd gewirkt hatten, haben damit ein absehbares Ende.

Herr Geithner und Herr Bernanke werden heute abend mit Sicherheit in Richtung der hier gelieferten Interpretation argumentieren. Der Markt wird bereit sein, ihren ansatzweise optimistischen Ansichten Folge zu leisten.

Der Einkaufsmanagerindex der Eurozone für den Dienstleistungsbereich legte per April deutlicher als von Marktbeobachtern erwartet von zuvor 40,9 auf 43,8 Punkte zu. Die Prognose war bei 43,1 Zählern angesiedelt. Die Aufhellung setzt sich hier weiter fort. Gleichwohl bewegt sich der Index weiterhin deutlich unterhalb der Marke von 50 Punkten. Ergo signalisiert der Index fortgesetzte Kontraktion in diesem Sektor der Wirtschaft der Eurozone, die nur nicht so dramatisch ausfiel wie noch im Vormonat.

Die Themen Bodenbildung und Stabilisierung der Konjunkturlage erhalten durch die aktuelle Entwicklung des Index weiteren Vorschub.

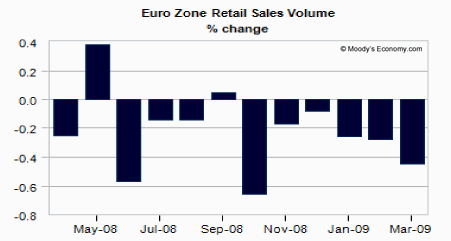

Dagegen enttäuschte gestern die Entwicklung der Einzelhandelumsätze der Eurozone per März. Im Monatsvergleich kam es zu einem unerwarteten Rückgang um -0,6% (Prognose +0,1%). Die Revision des Vormonatswerts von -0,6% auf -0,3% nivellierte die Enttäuschung nur unwesentlich. Im Jahresvergleich ergab sich ein markanter Rückgang um -4,2% (Prognose -2,6%). Der beigefügte Chart unterstreicht die seit einem Jahr andauernde negative Grundtendenz.

Die Arbeitsmarktdaten aus den USA lieferten ansatzweise positive Implikationen. Die Tendenz der beiden veröffentlichten Indikatoren ist bezüglich der Dynamik der Arbeitsplatzverluste rückläufig. Die Konsensusprognosen erwiesen sich zu pessimistisch ausgeprägt.

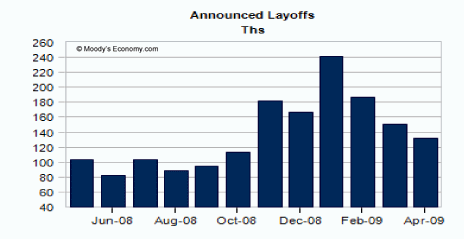

Der "Challenger Report", der Auskunft über angekündigte Massenentlassungen liefert, wies per April 132.590 durch Massenentlassungen verlorene Jobs aus. Im Monatsvergleich kam es damit zu einem Rückgang um 11,8%. Der Jahresvergleich bleibt jedoch unerfreulich mit einer Zunahme um 47,3%. Im Vergleich zum Vormonat tönt das dennoch ungleich besser. Per März war ein Anstieg im Jahresvergleich um 180,7% zu verzeichnen.

Der beigefügte Chart eröffnet Raum für die Diskussion, ob der Tiefpunkt der negativen Dynamik am US-Arbeitsmarkt im 1. Quartal 2009 angesiedelt war/ist.

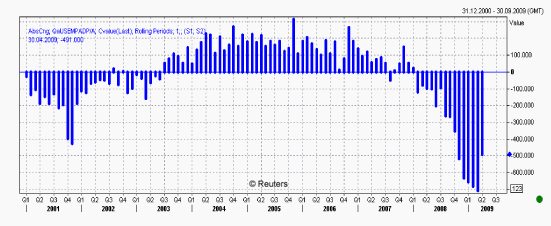

Der "ADP Employment Report", der die Beschäftigungsentwicklung in der Privatwirtschaft untersucht, setzte positive Akzente. Hier ergaben sich nach dieser Untersuchung Jobverluste in Höhe von 491.000. Die Prognose war bei 650.000 angesiedelt. Mithin bietet sich hier gleichfalls Phantasie, daß das "Worst Case" bezüglich der negativen Dynamik am US-Arbeitsmarkt im 1. Quartal 2009 angesiedelt war.

Heute steht zunächst der deutsche Auftragseingang der Industrie per März auf der Agenda. Analysten erwarten einen Rückgang auf Monatsbasis um -0,6% nach zuvor -3,5%. "Anecdotal Evidence" aus dem Kölner Umland und anderen Regionen (danke für das Feedback ..) impliziert, daß es hier zu positiven Überraschungen kommen kann.

Die Bank of England wird heute laut Konsensusprognose keine Zinsveränderung vornehmen. Es bleibt bei dem niedrigsten Zinsniveau in der Geschichte der BoE, die seit 1694 andauert. "What an achievement!" Wir bedanken uns für dieses Resultat indirekt bei den "Citibankern" und den "Citiboys" … und bei zu viel "Schneegestöber" in London, aber auch in NY...

Sie können doch ein wenig Spaß (oder ist es doch Ernst?) verstehen, oder?

Die EZB, als letzte Bastion der unabhängigen Zentralbank, wird weniger opportunistisch den Leitzins in kleiner Dosis von bisher 1,25% auf 1,00% anpassen. Weitere Zinssenkungen sind vor dem Bild der stabilisierten Gesamtlage zunehmend unwahrscheinlich. Wir sind auf die Verbalakrobatik im Rahmen der Pressekonferenz gespannt.

Bezüglich der US-Daten verweisen wir auf die unten angeführte Datenbox. Nachhaltige Wirkungen erwarten wir von diesen Veröffentlichungen nicht.

Zusammenfassend ergibt sich ein Szenario, das den Euro favorisiert. Erst ein Unterschreiten der Unterstützungszone bei 1.3100 -30 neutralisiert den positiven Bias.

Viel Erfolg!

© Folker Hellmeyer

Chefanalyst der Bremer Landesbank

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.