Fed-Entscheid: Wie reagiert der Aktienmarkt?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 4.634,09 Pkt (S&P)

Die Erwartungen an die US-Notenbank sind klar: Am Abend dürfte US-Notenbankchef Jerome Powell angesichts der hohen Inflation eine Beschleunigung des sogenannten Taperings ankündigen, womit dann auch mögliche Zinserhöhungen im kommenden Jahr früher als bisher signalisiert auf die Tagesordnung kommen dürften. Das es so kommen dürfte ist deshalb relativ sicher, weil Powell dies bereits selbst angedeutet hat.

Erst im November hatte die Fed das sogenannte Tapering, also die Reduzierung ihrer monatlichen Anleihenkäufe, mit denen die Fed jeden Monat hohe Milliardenbeträge in den Finanzmarkt pumpt, verkündet. Vor Beginn des Taperings kaufte die US-Notenbank noch US-Staatsanleihen und Hypothekenanleihen im Volumen von zusammen 120 Milliarden Dollar pro Monat. Für November und Dezember hatte die Fed beim letzten Zinsentscheid eine Reduzierung um jeweils 15 Milliarden Dollar pro Monat angekündigt. In den kommenden Monaten dürfte nun um jeweils 30 Milliarden Dollar pro Monat reduziert werden, erwarten Marktbeobachter.

Die wichtigste Konsequenz einer solchen Entscheidung wäre, dass die Anleihenkäufe damit bereits bis Ende März 2022 auf null reduziert würden und nicht erst Mitte 2022. Damit würden dann auch frühere Leitzinserhöhungen wahrscheinlich werden.

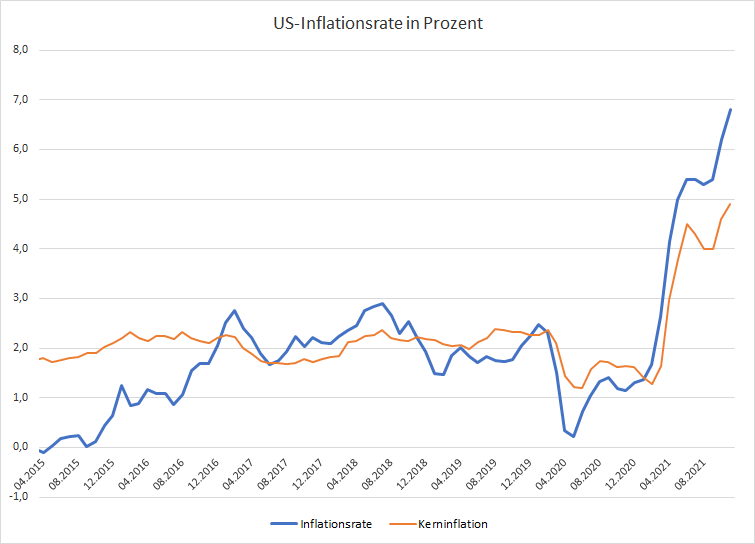

Angesichts der höchsten Inflationsrate seit 39 Jahren wird der Druck auf die US-Notenbank immer größer, ihre geldpolitische Wende zu beschleunigen. Nach Einschätzung vieler Beobachter ist die Fed schon seit längerer Zeit "behind the curve", reagiert also zu langsam auf die wirtschaftliche Entwicklung. Im November hatte die Inflationsrate (Veränderung der Verbraucherpreise gegenüber dem Vorjahresmonat) bei 6,8 Prozent gelegen, womit der höchste Wert seit Juni 1982 erreicht worden war.

Die Markterwartungen gehen aktuell davon aus, dass die Fed voraussichtlich im Mai oder Juni 2022 die Leitzinsen das erste Mal erhöhen dürfte. Bis Ende 2022 werden aktuell drei Zinsschritte um jeweils 0,25 Prozentpunkte eingepreist. Der Leitzins dürfte damit Ende 2022 voraussichtlich zwischen 0,75 und 1,00 Prozent liegen.

Was bedeutet die schnellere geldpolitische Wende für den Aktienmarkt?

Seit der Finanzkrise 2008 war die von den Notenbanken ausgelöste Flut des billigen Geldes eine der wichtigsten Triebfedern für den rasanten Anstieg der Aktienmärkte und aller anderem Vermögenswerte.

Nachdem die US-Notenbank Fed am 22. November ihr Tapering offiziell angekündigt hatte, konnte der S&P 500 zwar am selben Abend noch einmal ein neues Allzeithoch erreichen, anschließend ging es aber in einer Korrektur bereits deutlich abwärts.

Die Aktien von schnell wachsenden Unternehmen (Growth-Aktien), insbesondere aus der zweiten und dritten Reihe, standen zuletzt unter einem enormen Verkaufsdruck. Der Wert solcher Unternehmen basiert zu einem sehr hohen Anteil auf Gewinnerwartungen für die fernere Zukunft. Höhere Zinsen sorgen dafür, dass diese künftigen Gewinne stärker abgezinst werden müssen, um ihren Gegenwartswert zu berechnen. Höhere Zinsen können so für niedrigere Börsenbewertungen sorgen, wovon wachstumsstarke Werte besonders stark betroffen sind.

Die Gefahr, dass die geldpolitische Wende dafür sorgt, dass die Kurse zumindest kurzfristig nicht mehr immer weiter steigen und die Unsicherheit zunimmt, dürfte relativ groß sein. Das gilt ganz besonders deshalb, weil die Bewertungen nach allen Maßstäben ohnehin ein sehr hohes Niveau erreicht haben, das sich eben nur bei niedrigen Zinsen rechtfertigen lässt.

Allerdings sollte man den Effekt, den die geldpolitischen Entscheidungen der US-Notenbank haben, auch nicht überschätzen. Die US-Notenbank kontrolliert die Zinsen direkt nur am kurzen Ende, also bei kurzen Laufzeiten. Längerfristige Zins- und Inflationserwartungen werden von der Notenbank zwar ebenfalls beeinflusst, hier spielen aber auch andere Effekte eine wichtige Rolle.

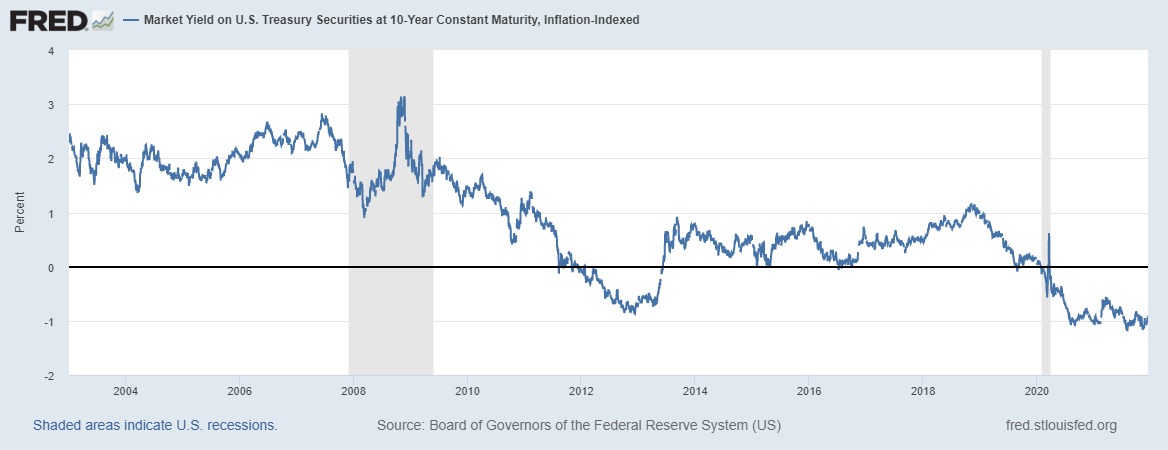

Die mittelfristigen nominalen Zinsen sind zuletzt bereits deutlich gestiegen. Für die Bewertung von Aktien spielt allerdings eher eine Rolle, was die längerfristigen Realzinsen (inflationsbereinigte Zinsen) machen. Solange die längerfristigen Realzinsen weiterhin auf einem sehr niedrigen Niveau oder – wie aktuell – sogar im negativen Bereich liegen, dürfte für Aktien grundsätzlich weiter das TINA-Prinzip ("There is no alternative!") gelten. Aktien bleiben bei den extrem niedrigen Realzinsen schlicht alternativlos. Und ob auch die längerfristigen Realzinsen wirklich bald deutlich steigen, muss sich erst noch zeigen. Bisher jedenfalls gibt es dafür kaum Anzeichen.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Tja am Ende kommt's eben doch wieder anders. Das ist Börse 😅

Die Börsen sind in ihrer Endphase und die Metalle vor einem (zyklischen) Run....

wenn man ehrlich zurückblickt gab es nie eine bessere Alternative als Aktien in Unternehmen die regelmäßig Gewinne machen und steigern können. z. B. Linde, Apple. Amazon usw