Fed-Chef Powell: „Wir wissen, was im Krisenfall zu tun ist"

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Wie schnell sich die Welt verändern kann. Noch Ende 2022 dachten Notenbanker nicht, dass sie die Geldpolitik zu schnell strafften. Auf die Frage, was getan wird, falls sie sich irren und die Zinsen doch zu schnell anheben, wurde selbstbewusst geantwortet. Es gab zwar keine klare Aussage dazu, was genau getan wird, aber Powell versicherte, dass man mit Krisen umgehen kann. Das hätte man ja in den vergangenen Jahren oft genug bewiesen…

Ob es die Notenbank tatsächlich weiß, wird sich bald herausstellen. Für Anleger ist das von großer Bedeutung. Derzeit kommen zwei Faktoren zusammen, die besser nicht zeitgleich auftreten sollten. Zum einen ist da die zu hohe Inflationsrate. Solange der Kampf gegen die Inflation mit Zinserhöhungen geführt wird, bleibt der Aktienmarkt Spielball der Zinsen. Kaum etwas bringt es so auf den Punkt wie der Vergleich des Kursverlaufs des S&P 500 und der Zinsen in den 70er Jahren (Grafik 1).

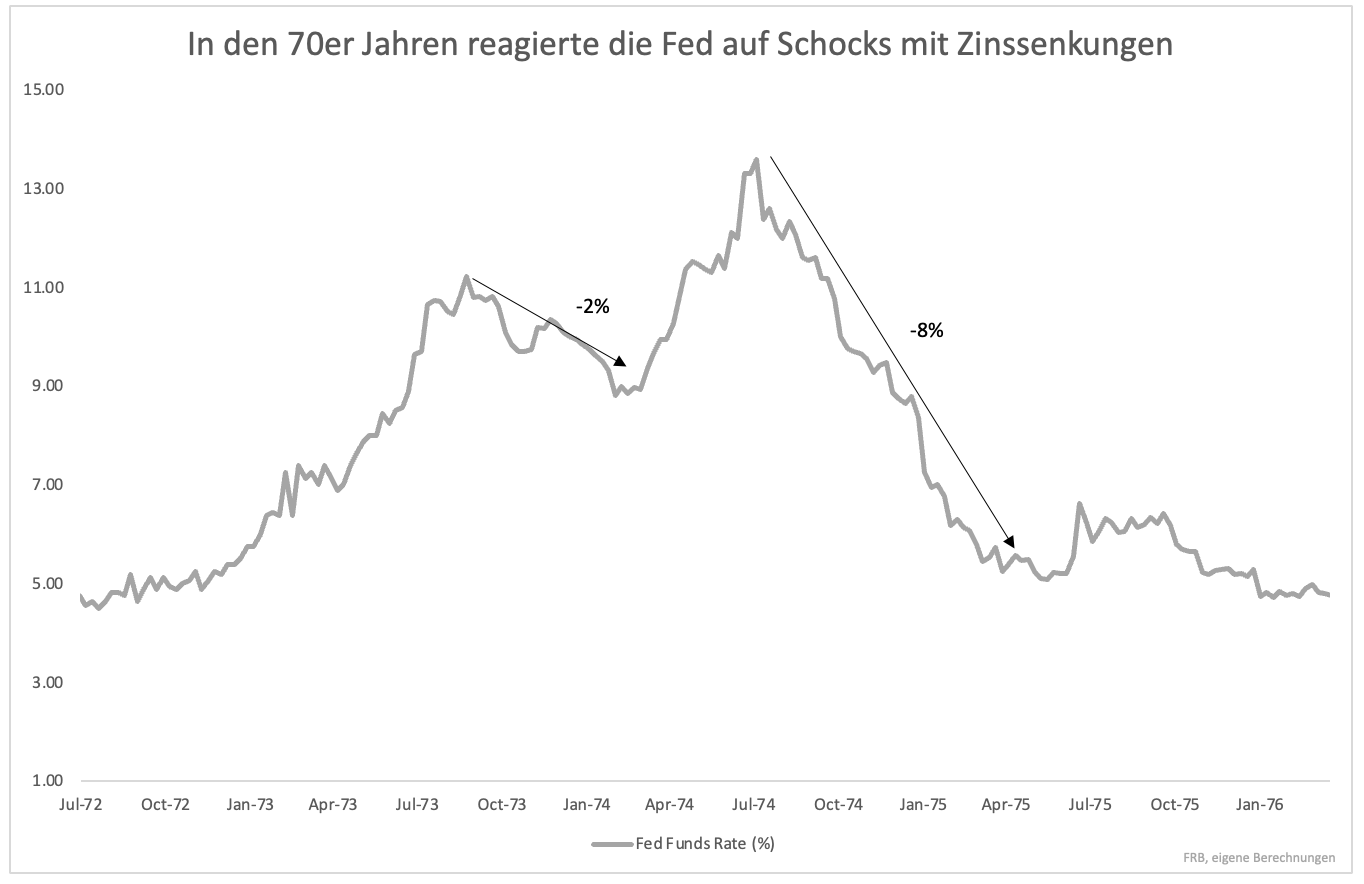

Die Notenbank wollte bis vor kurzem die Fehler der 70er Jahre vermeiden. Die Fehler waren Zinssenkungen. Auf den Ölschock wurde mit einer deutlichen Zinssenkung reagiert, ebenso auf die folgende Rezession (Grafik 2). Die Zinssenkungen waren deutlich und schnell. Dadurch blieb Inflation langfristig ein Problem.

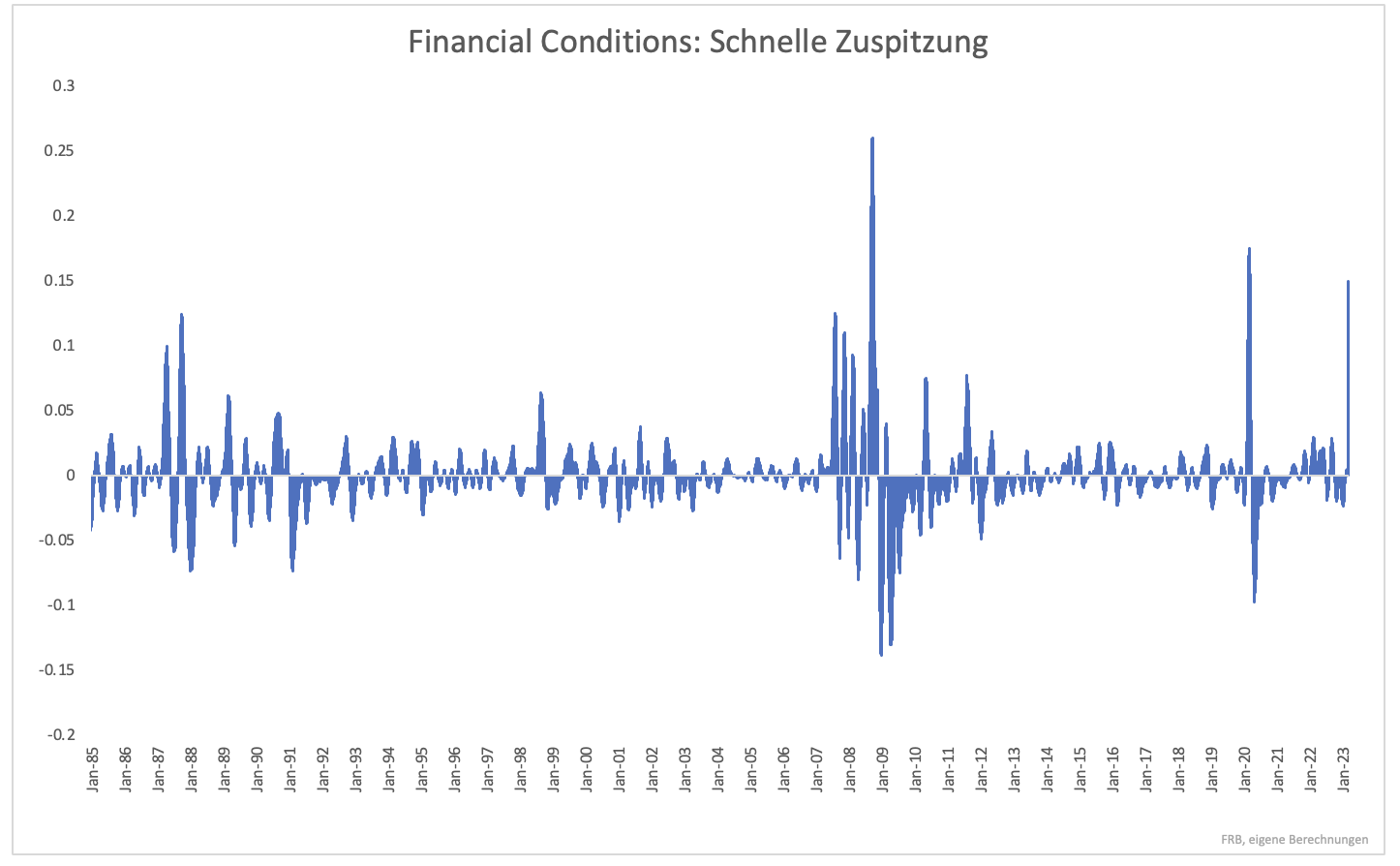

Nun hat die Notenbank nicht nur ein Inflationsproblem, sondern auch ein Problem mit der Finanzstabilität. Bei dem Vergleich zu den 70er Jahren wird ein Umstand gerne vergessen, wahrscheinlich aus lauter Bewunderung für Paul Volcker, dem das Ende der Hochinflationsphase zugeschrieben wird. Die aggressive Zinspolitik führte zu mehreren Bankpleiten und einer Krise der Bausparkassen. Ein Drittel all dieser Finanzinstitute scheiterte.

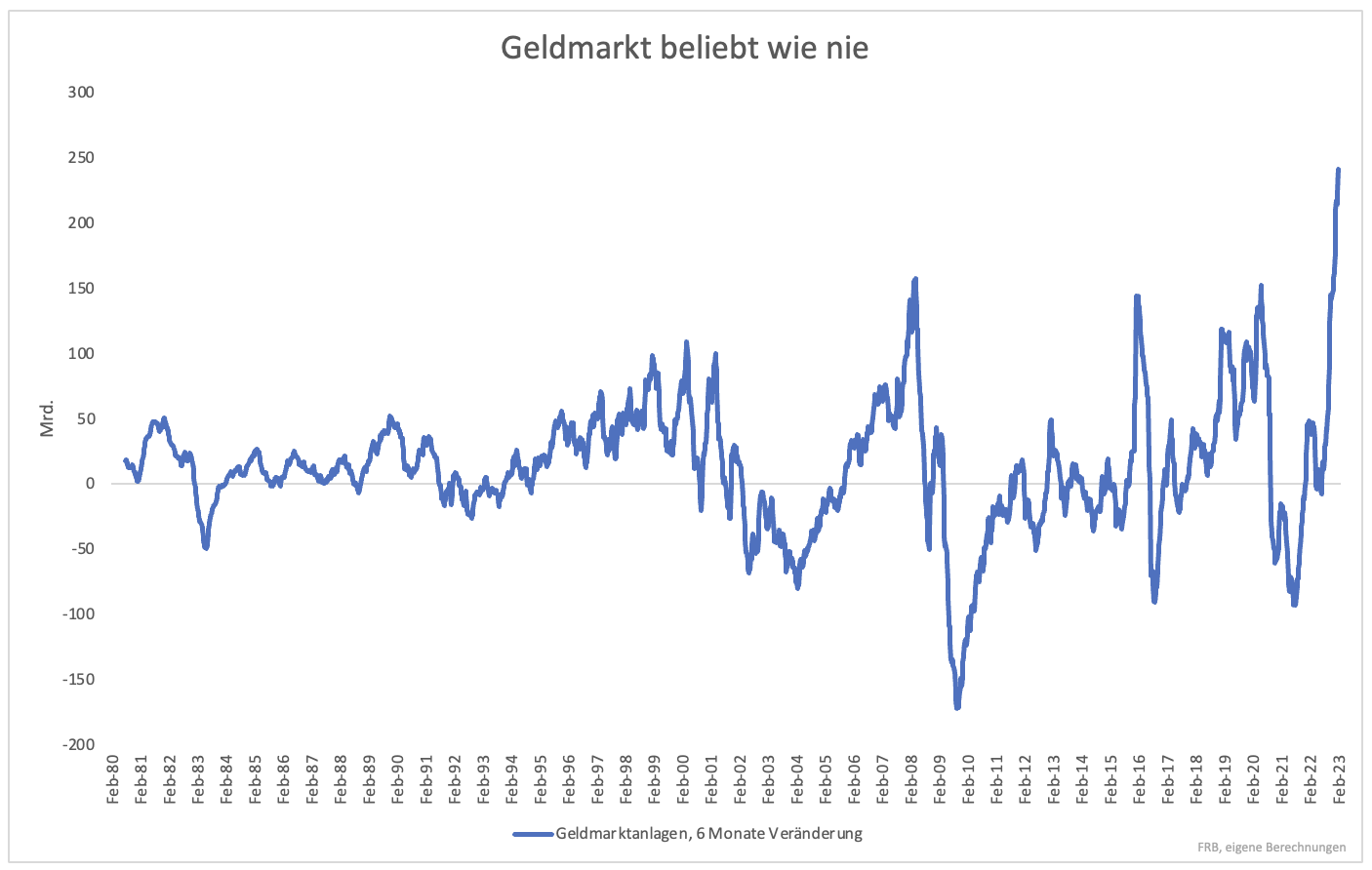

Die Kosten, um die Inflation zu brechen, waren hoch. Die Kosten sind nun auch dieses Mal absehbar. Was noch erschwerend hinzukommt: Die Risikoaversion von Anlegern nimmt bereits seit Monaten zu. In den vergangenen sechs Monaten erhielten Geldmarktfonds so viel Mittelzufluss wie noch nie (Grafik 3). Dabei sind die jüngsten Entwicklungen in den Daten noch nicht enthalten. Konservativer als in Geldmarktfonds kann man kaum anlegen.

Clemens Schmale

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Weil weder weitere, deutliche Zinsanhebungen (Gefahr einer Ausweitung der Bankenkrise) noch zu schnelle Zinssekungen (Gefahr der Wiederholung der 70er-Jahre-Entwicklung) optimal sind, bleibt ja dann erstmal nur ein "nicht-goldener" (aber gangbarer) Mittelweg, der aktuell von den Marktteilnehmern auch erwartet wird: eine schwache Zinsanhebung morgen (0,25 Basispunkte), und dann nächstes Mal vermutlich "pausieren" (keine Leitzinsänderung), oder direkt morgen pausieren, und nächstes Mal dann wieder 0,25 Basispunkte anheben. Vielleicht wäre zweitgenannte Lösung am besten. Dann kann die FED die zeitlich nachgelagerten Auswirkungen der bisher getätigten Zinserhöhungen nochmal besser bis zur nächsten Sitzung beobachten und würde nicht direkt neues Öl ins Bankenfeuer gießen. Dies, ohne den Eindruck zu erwecken, zu früh zu lockern. Nur vorsichtshalber mal pausieren.