Fallstricke des Sentiments

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Für gewöhnlich ist das Sentiment ein hervorragender Indikator, um Wendepunkte zu erkennen. Dabei gilt: je extremer das Sentiment, desto besser. Sind alle in Panik und extrem bärisch eingestellt, ist der richtige Zeitpunkt zu kaufen. Sind alle euphorisch, sollte man Gewinne mitnehmen. So einfach ist Börse. Fast.

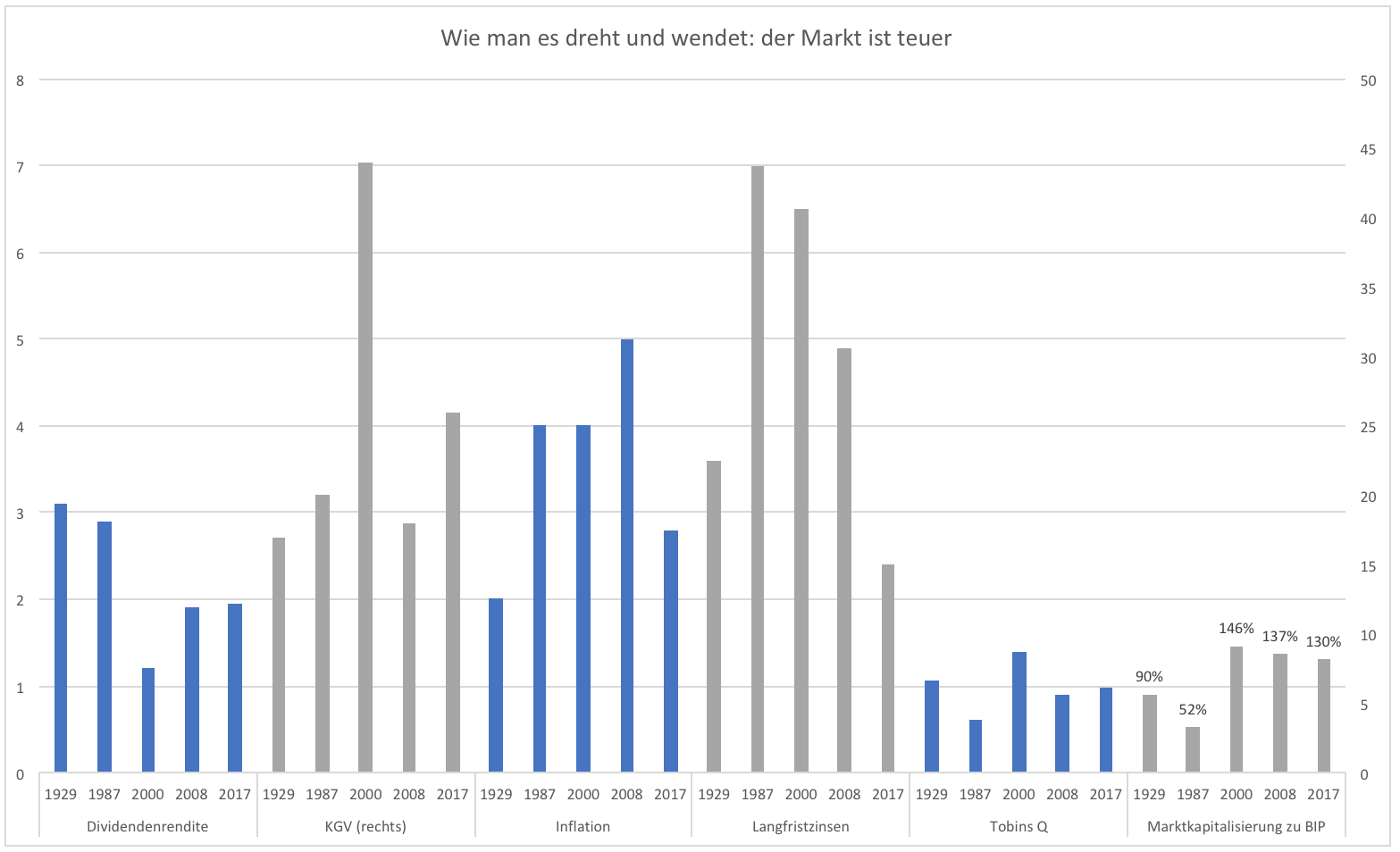

Bevor ich weiter auf das Sentiment eingehe, will ich noch einmal vor Augen führen, wo der Markt gerade aus fundamentaler Sicht steht. Die Grafik zeigt dazu ausgewählte Indikatoren und wo sie vor dem Beginn großer Bärenmärkte standen. Eine Ausnahme dazu ist 1987. Hier begann kein Bärenmarkt. Es gab einfach „nur“ einen Crash. Entsprechend sieht man auch, dass sich das Jahr 1987 von den anderen unterscheidet. Das KGV war zwar hoch, dafür aber war die Gesamtmarktkapitalisierung im Verhältnis zur Wirtschaftsleistung sehr niedrig. Ebenso zeigte Tobins Q einen niedrigen Wert.

Tobins Q ist das Marktwert-Substanz-Verhältnis. Liegt das Verhältnis bei 1, dann ist der Marktwert des Unternehmens genauso hoch wie die Anlagen (der Substanzwert). Ist es über 1, könnte man theoretisch das gleiche Unternehmen zu geringeren Kosten einfach von Grund auf neu bauen, anstatt es an der Börse zu kaufen. Werte über 1 zeigen tendenziell eine Überbewertung an, Werte unterhalb von 1 eine Unterbewertung.

Derzeit ist der Markt nach dieser Kennzahl noch so gerade fair bewertet. Das hielt den Markt allerdings in der Vergangenheit, konkret 1929, nicht davon ab eine große Trendwende zu beginnen. Ebenso ist der Wert der an der Börse notierten Unternehmen im Verhältnis zur Wirtschaftsleistung hoch. Ähnliche oder höhere Werte wurden vor Beginn der letzten beiden Bärenmärkte erreicht.

Die Inflation ist heute niedriger als 2000 und 2008, aber höher als 1929. Das Zinsniveau, welches heute niedriger ist als in früheren Zeiten, spiegelt die niedrige Inflation wider. Niedrige Zinsen sind für viele ein Argument, dass der Markt eigentlich nicht hoch bewertet ist. Man darf jedoch nicht vergessen, dass die Dividendenrendite des Marktes inzwischen deutlich unterhalb des langjährigen Mittels liegt und nahe der Rekordtiefs liegt.

Aktien zu kaufen, um Dividenden („Zinsen“) zu erhalten, lohnt sich nicht. Man kauft Aktien bei so niedrigen Renditen wegen der Kursgewinne, doch die sind fraglich, ist der Markt doch anhand vieler Indikatoren (Kapitalisierung zu BIP, Dividendenrendite, Tobins Q usw.) hoch bewertet. Vom KGV muss man gar nicht erst reden. Es ist das zweithöchste jemals gemessene KGV (nach der Jahrtausendwende).

Kurz gesagt: man muss nicht lange diskutieren, um festzustellen, dass der Markt hoch bewertet ist. Die Kurse müssen deswegen nicht gleich fallen. Früher oder später kehrt der Markt zwar zum Mittel zurück, doch bis er das tut, können Jahre vergehen.

Anleger wiegen sich aus diesem und einem anderen Grund in Sicherheit. Der andere Grund: das Sentiment ist zwar positiv, doch es ist nicht euphorisch. Die Stimmung ist von ihren Hochs zu Beginn des Jahres zurückgekommen. Das ist doch eine Entwarnung!

Leider ist das ein Trugschluss. Negative Extremwerte beim Sentiment treten fast zeitgleich mit den tiefsten Kursen an der Börse auf. Bei positiven Extremwerten ist das nicht der Fall. Positive Extremwerte treten für gewöhnlich mehrere Monate vor den Wendepunkten auf. Das lässt sich oberflächlich so erklären: steigt die Stimmung, wird gekauft. Erreicht sie einen positiven Extremwert, haben alle gekauft. Solange die Stimmung gut ist, wird nicht verkauft. Die Stimmung beginnt irgendwann nachzugeben, doch die Kurse fallen nicht sofort. Die Gewinnmitnahmebereitschaft ist noch zu gering, weil die Stimmung zwar rückläufig, aber noch gut ist. Erst wenn das Sentiment unter einen bestimmten Wert sinkt, werden Gewinne mitgenommen. Die Kurse beginnen zu fallen.

Zusammengefasst heißt das: der Datenkranz ist perfekt, um eine größere Korrektur einzuleiten. Ein paar Wochen Gnadenfrist hat der Markt aber wahrscheinlich noch.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Danke für den sehr hilfreichen Beitrag.

Der Beitrag ist gut. Aber solche und andere Analysen, welche die Sentiment Indikatoren in ihre Einzelteile zerlegen, erzeugen wohl zumindest einen eigenen Baustein um die Indikatoren zu negieren. Der Schlusssatz bringt es auf den Punkt: "Der Datenkranz für eine Korrektur ist gegeben " Und deshalb wird sie auch diesmal nicht kommen . . .

Kompliment Herr Schmale! Tolle Zusammenstellung fundamentaler Werte. Gerne lese ich Ihre hervorragenden Analysen

Prima Beitrag! Wünsche mir mehr solcher Beiträge, die Zusammenhänge näher darlegen.

Danke Clemens.