Euro/Dänische Krone: Ein zweites Debakel wie beim Franken?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

33 Jahre erfolgreiche Wechselkursbindung

2015 ist erst einen guten Monat alt. In diesem Monat ist von Seiten der Notenbanken mehr passiert als im Gesamtjahr 2014. Besonders aktiv war bisher die dänische Notenbank. Sie hat in diesem Jahr bereits mehrfach die Zinsen gesenkt. Damit folgt sie in Teilen der Geldpolitik der Schweiz. Diese hatte gleichzeitig zur Aufhebung des Mindestkurses die Zinsen für Einlagen auf -0,75% gesenkt. In Dänemark steht der äquivalente Satz nun bei -0,5%. Dieser wurde in drei Schritten innerhalb von 10 Tagen um 0,45% gesenkt. Drei Zinssenkungen in 10 Tagen... das klingt nicht gerade nach Friede, Freude, Eierkuchen an der Währungsfront.

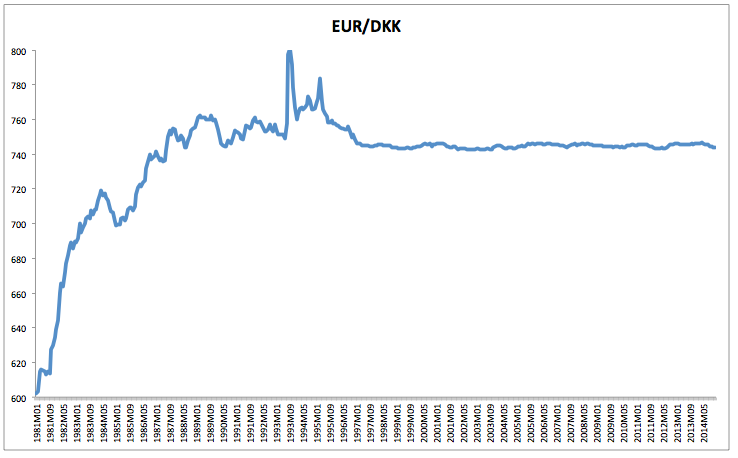

Dänemark kommt seit Monaten immer mehr unter Zugzwang. Die Währung ist an den Euro gebunden. Sie darf innerhalb eines 2,25% Bandes um den Mittelwert von 7,46 schwanken. In der Praxis sind die Schwankungen sehr viel kleiner. Seit 1995 wurde die Range noch nie voll ausgeschöpft. Davor sah das anders aus, obwohl die Krone an die D-Markt gekoppelt war. Anfang der 90er Jahre kam es zu einer größeren spekulativen Attacke gegen mehrere europäische Währungen. Insgesamt kann man allerdings sagen, dass die Notenbank den Wechselkurs erfolgreich verteidigt hat.

Die Krone ist seit 1982 an die D-Mark und ab 1999 an den Euro gekoppelt, wobei die Krone in den 80er Jahren gegenüber der D-Markt mehr oder minder kontrolliert abwerten konnte. Die Entscheidung, die Währung an die D-Mark zu koppel,n kam nach jahrelangen Problemen im Land. Die Inflation war enorm hoch, die Zinsen wurden auf 20% angehoben. Aus damaliger Sicht war es der richtige Schritt, einen fixen Wechselkurs zu einer stabilen und starken Währung zu bestimmen, um die Lage unter Kontrolle zu bekommen. Mehr Hintergründe zu dem Thema kann man in einem Artikel der Zeitung Die Zeit nachlesen. Der Artikel ist von 1991, aber immer noch aktuell und ziemlich interessant.

Vor über 30 Jahren hat es für Dänemark Sinn gemacht, die Krone an eine andere Währung zu koppeln. Die Situation ist heute nun aber eine ganz andere als damals. Nach dem Schritt der Schweizer Nationalbank kann man sich deshalb durchaus die Frage stellen, ob der fixe Wechselkurs noch zeitgemäß und durchhaltbar ist.

Kann die Notenbank ihren Kurs durchhalten?

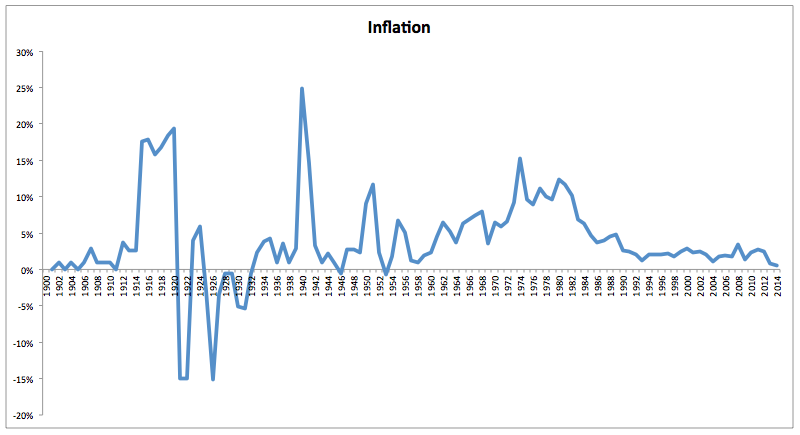

Der Anreiz für Dänemark, den Wechselkurs weiter stabil zu halten, ist groß. Seit Beginn der Wechselkursbindung hat das Land eine hohe Stabilität erfahren. Ein Gradmesser für Stabilität ist unter anderem die Inflationsrate. Vor der Wechselkursbindung stieg die Inflation über 20 Jahre lang an und erreichte Werte von 15%. In den 70er Jahren hatten viele Länder Probleme mit Inflation. Die Ölpreise beeinflussten das maßgeblich mit. In wenigen Ländern war die Problematik aber so groß und so beharrlich wie in Dänemark.

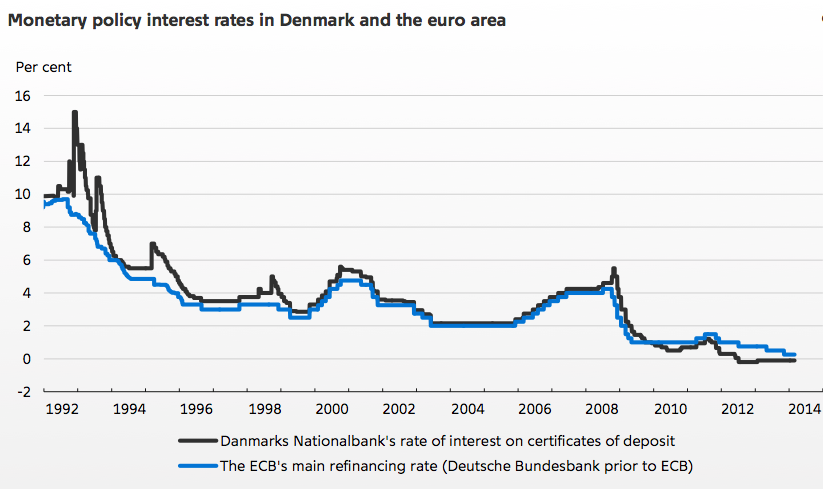

Man kann also durchaus noch einmal betonen, dass es damals der richtige Schritt war. Ob das heute noch immer gilt, steht auf einem anderen Blatt. Ein fester Wechselkurs hat einen Preis. Die Notenbank gibt letztlich ihre Souveränität auf. In einem Paper der Notenbank wird genau beschrieben ,wie auf Änderungen der Geldpolitik in der Eurozone reagiert wird. Ein Beispiel dafür ist die Zinspolitik. Die dänische Notenbank passt ihre Zinsen der EZB Zinsen an. Vor 1999 waren es die Zinsen der Deutschen Bundesbank, die als Referenz galten. Im Großen und Ganzen laufen die Zinsen seit Jahrzehnten parallel.

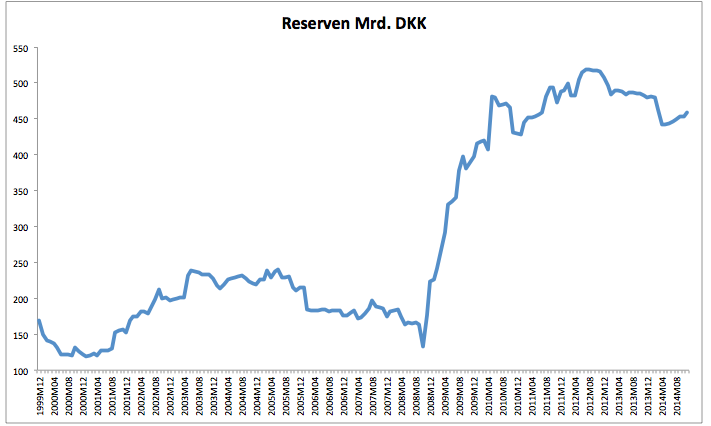

Die dänische Notenbank reagiert auf Wechselkursschwankungen mit zwei Instrumenten. Kurzfristig interveniert sie auf dem Devisenmarkt. Seit vielen Jahren muss sie eine Aufwertung der Krone verhindern und verkauft daher Kronen gegen Euro. Die Ausgangslage ist daher heute ähnlich wie sie in der Schweiz war. Es geht darum die eigene Währung nicht weiter aufwerten zu lassen.

Die kurzfristigen Interventionen halten den Wechselkurs in der vordefinierten Handelsspanne. Mittelfristig sollen die Zinsen dafür sorgen, dass der Wechselkurs stabil bleibt. Um das momentan zu gewährleisten, gehen die Zinsen in Dänemark immer weiter nach unten. Sie sind schon seit längerem im negativen Bereich. Es scheint nun aber so, als würde die Zinspolitik nicht mehr richtig greifen. Ein Ausdruck davon waren die drei Zinssenkungen innerhalb von 10 Tagen.

Gleichzeitig muss die Notenbank kräftig intervenieren. Die Devisenreserven der Notenbank liegen inzwischen bei 450 Mrd. Kronen. Damit gehen sie langsam aber sicher auf einen hohen Wert im Verhältnis des Bruttoinlandsproduktes zu. Die letzten verfügbaren Daten zeigen, dass die Reserven 25% des BIP ausmachen. Nach den zahlreichen Zinssenkungen im Januar kann man allerdings davon ausgehen, dass auch interveniert werden musste. Aktuell dürfte der Wert daher näher an 30% als an 25% liegen.

Von der Größenordnung ist das noch deutlich geringer als bei der Schweiz. Hier erreichten die Reserven ca. 80% des BIPs. Nimmt man das als Referenzwert, dann kann die dänische Notenbank noch lange durchhalten.

Hätte eine Aufhebung der Wechselkursbindung überhaupt Vorteile?

Ein fixer Wechselkurs war für Dänemark bisher vorteilhaft. Trotzdem verzerrt die Bindung den Markt natürlich erheblich. In den meisten Ländern hat eine Wechselkursbindung nicht zu Erfolg geführt. Kurzfristig sieht das anders aus. Eine Wechselkursbindung kann außer Kontrolle geratene Inflation wieder in normale Banen lenken. Das funktionierte in mehreren Schwellenländern ganz gut. Argentinien brachte so viele Probleme wieder unter Kontrolle. Hält die Bindung aber zu lange an, wie etwa in Argentinien, dann kann die Verzerrung so groß werden, dass ein wirtschaftlicher Zusammenbruch droht. Dort, wo die langfristige Bindung scheiterte, war die Ausgangslage jedoch eine andere. Hier ging es darum, die Währung aufzuwerten und nicht zu schwächen. Ein Währung künstlich hoch zu halten ist auf Dauer sehr schwer. Das kann nur gelingen, indem eine Notenbank sehr hohe Devisenreserven hat, um ggf. die eigenen Währung kaufen zu können. Sind die Reserven aufgebraucht, dann folgt zwangsweise der Zusammenbruch.

Im Fall von Dänemark ist der Fall anders gelagert. Hier muss die Notenbank einfach nur die eigenen Währung drucken und gegenüber anderen Währungen verkaufen. Dieses Spiel lässt sich theoretisch beliebig lang fortsetzen. Der Notenpresse sind ja keine Grenzen gesetzt. Die Vorräte an eigener Währung sind unerschöpflich.

Die Position, die eigene Währung schwächen zu müssen, ist eine sehr bequeme. Im Fall der Schweiz hat sich die Notenbank trotzdem dagegen entschieden, den Kurs weiterzuführen. Wieso? So richtig weiß das niemand. Hauptargument war die enorme Höhe der Reserven, die das BIP wohl bald überstiegen hätten. Ob das nun aber wirklich ein Problem ist, sei dahingestellt. Die Notenbanken, ob in der Schweiz oder Dänemark, kaufen Assets in anderen Währungen. Für gewöhnlich bringen diese Assets Erträge. Die Schweizer Notenbank hat im Jahr 2014 einen Gewinn von 38 Mrd. erzielt. Nach Aufhebung des Mindestkurses sitzt sie jetzt erst einmal auf einem hohen Buchverlust. Behält man den Wechselkurs allerdings bei, dann bringen die Assets (meist Anleihen) Zinseinnahmen. Selbst in der heutigen Niedrigzinsumgebung können so noch 1 bis 1,5% auf pro Jahr verdient werden. Das ist de facto eine Gelddruckmaschine. Die 38 Mrd., die die SNB verdient hat, sind ca. 6% des BIPs.

Über den Aufkauf von Assets mit Geld, welches man selbst drucken kann, lässt sich Wohlstand für lange Zeit sichern. Andere Länder, wie z.B. Norwegen, haben Staatsfonds eingerichtet. Diese müssen ihr Vermögen mühsam über Einnahmen aus dem Ölgeschäft aufbauen. Im Fall von Dänemark und der Schweiz war das nicht notwendig. Hier musste nur die Druckerpresse heiß laufen.

Hohe Reserven haben noch den Vorteil, dass – sollte die eigenen Währung doch einmal unter Druck kommen – fast unbegrenzte Reserven zur Verfügung stehen, um die eigenen Währung zu stützen. Für Dänemark würde es unter all diesen Aspekten überhaupt keinen Sinn machen, die Wechselkursbindung aufzugeben. Die gleichen Argumente galten natürlich auch für die Schweiz und trotzdem haben sie ihre Politik geändert. Wetten würde ich also nicht auf eine endlose Verteidigung des Mindestkurses.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

"Die Position, die eigene Währung schwächen zu müssen, ist eine sehr bequeme. Im Fall der Schweiz hat sich die Notenbank trotzdem dagegen entschieden, den Kurs weiterzuführen. Wieso? So richtig weiß das niemand."

Ich würde mal darauf tippen, dass die starke Euro- und damit damals auch Frankenabwertung gegen den Dollar und viele andere Währungen eine Rolle gespielt hat. Wenn man auf die Stabilität der eigenen Währung bedacht ist, war dieser Schritt ja auch überfällig. Der Euro verkommt zusehens zur Weichwährung und wird mit 100% Sicherheit untergehen, vielleicht schneller als einige denken. Die entscheidende Frage ist nur, wann das sein wird.