Euro bricht ein - USD-Liquidität stark gesucht - US-Rettungsplan wieder auf dem Plan!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

EUR-USD hat in den letzten 48 Stunden massiv an Boden verloren und notiert aktuell bei 1.4100, nachdem im US-Handel gestern Tiefstkurse bei 1.4010 markiert wurden. USD-JPY konnte sich erholen und stellt sich aktuell auf 106.00. Der schwache Tankan-Bericht (siehe "Letzte Nachrichten") unterstützt diese Tendenz. "Carry-Trades" zeigen sich leicht stabilisiert. EUR-JPY stellt sich auf 149.50, während EUR-CHF bei 1.5780 oszilliert.

Dieser Kommentar erscheint täglich auf der Devisenseite : www.godmode-trader.de/devisen

USD-Liquidität ist derzeit extrem gesucht. Die Notwendigkeit für auf USD-Basis bilanzierende Finanzinstitutionen im Zuge der Deflation an den Anlagemärkten, Mittel zu repatriieren, ist sehr ausgeprägt. Ebenso ist der globale Bedarf an USD-Refinanzierungsmitteln sehr hoch, da eine Vielzahl von Finanzinstitutionen keinen direkten Zugang zu dem Primärmarkt in den USA hat und in der USD-Refi auf einen funktionierenden internationalen Geldmarkt angewiesen ist. Genau dieser Markt ist jedoch nicht funktionsfähig. In der Folge dieser zunehmenden Problematik wurden die USD-Swaplinien der Fed mit anderen Zentralbanken noch einmal massiv ausgeweitet, um an dieser Front der Kreditkrise Entspannung zu liefern.

Das Volumen wurde insgesamt um weitere 330 Mrd. USD erhöht. Damit steht das Gesamtvolumen bei mehr als 600 Mrd. USD. Diese Notwendigkeit der Swaplinien unterstreicht den aktuellen USD-Liquiditätsbedarf, der sich schlussendlich auch auf den Devisenmarkt durch USD-Nachfrage auswirkt.

In den USA wird ein neuer Versuch unternommen, das Rettungspaket über die parlamentarischen Hürden zu bringen. Das Paket wird angereichert mit einer massiv erhöhten Einlagensicherung (von USD 100.000,- auf USD 250.000,-). Für heute ist die Abstimmung im Senat vorgesehen. Das Repräsentantenhaus wird voraussichtlich morgen folgen, sofern der Senat zustimmt (was angenommen wird). Das Muster der Wiederholung der Abstimmung mit neuen Nuancen muss so interpretiert werden, dass dieser Rettungsplan ultimativ essentiell für die Stabilisierung der US-Finanzwirtschaft und damit der Gesamtwirtschaft ist.

Strauss-Kahn (IWF) betonte, auch wenn der US-Rettungsplan nicht perfekt sei, sei er besser als gar kein Plan. Na, das ist doch mal eine Aussage. Quantität der Maßnahme und nicht Qualität steht damit laut Strauss-Kahn auf der Agenda. Die Notwendigkeit, dass der Kongress schnell agiere, sei gegeben. Es sei auch an der Zeit, dass Europa einen Notfallplan vorbereite. Grundsätzlich bedürfen die Staatsinterventionen im Rahmen der Krise klarer Objektiven und einer effektiven Aufsicht. Die Interventionen müssen Transparenz im Hinblick auf die Verfahrensweisen bieten. Ein Gruppe von 60 Abgeordneten hat sich in den USA bei der SEC dafür eingesetzt, dass das "Fair Value" Prinzip in der Bilanzierung ausgesetzt werden soll. Im Hinblick auf die illiquiden Märkte sei das "Fair Value"-Prinzip in der aktuellen Lage kontraproduktiv, da es zu einer Verschärfung der Krise führt.

Der Status der aktuellen Krise, die sich in der Tendenz verschärft (Wo ist Herr Ackermann?), verdeutlicht in zunehmender Maße, dass verstärkte staatliche Interventionen notwendig sind, um die Realwirtschaft nicht sehenden Auges in eine Abwärtsspirale abtauchen zu lassen. Der Mangel an Funktionsfähigkeit der internationalen Finanzmärkte mit der Folge massiv erhöhter Zinssätze ist geeignet, die Rezessionsszenarien für die industrialisierten Länder nachhaltig auszuweiten. Dem gilt es fraglos entgegen zu wirken. Das Kind sollte schlussendlich nicht mit dem Bade ausgeschüttet werden.

Die aktuell diskutierten Maßnahmen, beispielsweise die Aussetzung des "Fair Value"-Prinzips, dürfen als eine Tendenz zu einer Abkehr von einer auf Kurzfristigkeit gepolten Finanzwelt in Richtung einer stärker auf Nachhaltigkeit orientierten Ausrichtung verstanden werden. Das wäre in der Tat zu begrüßen. Wirtschaft ist schlussendlich Marathon und nicht Sprint! Diese Erkenntnis war zu viele Jahre unterdrückt!

Werfen wir kurz und prägnant einen Blick auf die gestrigen Veröffentlichungen, die am Markt allesamt keine wesentliche Traktion mit sich brachten:

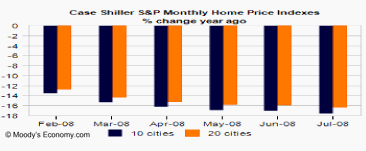

Die Arbeitslosenquote ging in Deutschland von revidiert 7,7% (zuvor 7,6%) auf 7,6% per September zurück. Als nachlaufender Indikator dürfen wir uns die nächsten 3-6 Monate weiter über Stabilität am deutschen Arbeitsmarkt erfreuen. Die Hauspreise sind in den USA laut dem "S&P/Case Shiller Home Price Index" per Juli im 20 Städtevergleich gegenüber dem Vorjahr um 16,3% und gegenüber dem Vormonat um 0,9% gesunken. Eine Trendumkehr ist hier nicht ansatzweise erkennbar.

Der Einkaufsmanagerindex aus Chicago sank per September von 57,9 auf 56,7 Punkte. Analysten favorisierten einen stärkeren Rückgang auf 53,0 Zähler. Die Subindices lieferten ein ambivalentes Bild, das jedoch in der Gesamtheit einen positiven Grundton bot. Das Verbrauchervertrauen nach Lesart des "Conference Board" legte per September von zuvor 58,5 (revidiert von 56,9) auf 59,8 Punkte zu. Analysten hatten einen Rückgang auf 55,5 Zähler favorisiert. Heute stehen erneut viele Daten auf der Agenda. Von besonderer Bedeutung ist heute der ISM-Index aus den USA. Wir werden uns morgen an dieser Stelle dezidiert mit den Ergebnissen auseinandersetzen.

Zusammenfassend ergibt sich ein Szenario, das den USD nach dem nachhaltigen Unterschreiten der Unterstützung bei 1.4300 favorisiert. Erst ein Überwinden des Widerstandsniveaus bei 1.4470 - 00 neutralisiert den negativen Bias des Euros.

Viel Erfolg!

© Folker Hellmeyer

Chefanalyst der Bremer Landesbank

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.