Es kommt eben doch auf die Größe an!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Das ist sensationell. Entsprechend stürzen sich die Medien darauf. Allein die Tatsache, dass es sich um einen Rekord handelt, macht das Unternehmen aber nicht besser.

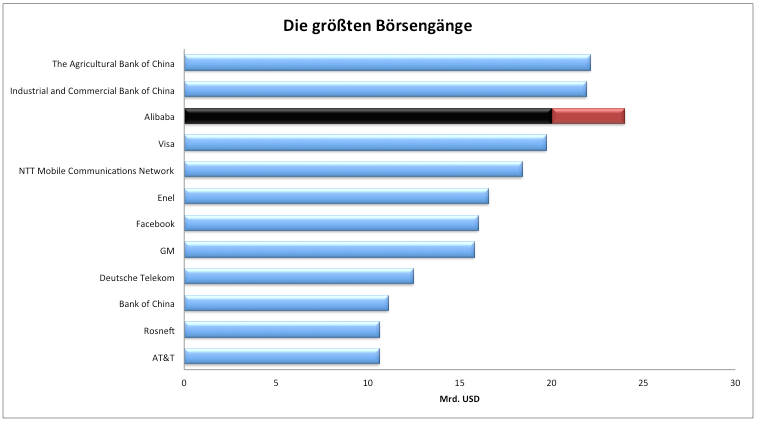

Alibaba stellt alles in den Schatten

Die bisherigen Rekordhalter in Sachen Börsengang sind die Agrigultural Bank of China und die Industrial and Commercial Bank of China. Erstere sammelte beim Börsengang knapp 22 Mrd. ein, letztere brachte es auf etwas mehr als 22 Mrd. USD. Alibaba könnte das noch einmal toppen. Bisher war von gut 20 Mrd. die Rede. Es ist aber gut möglich, dass nicht nur die ursprünglich vorgesehenen gut 300 Mio. Aktien platziert werden, sondern noch einmal 40 Mio. mehr. Dann käme der Börsengang auf ein Gewicht von gut 24 Mrd. USD.

Der Gesamtwert des Unternehmens wird je nach endgültigem Ausgabepreis zwischen 150 und 165 Mrd. USD liegen. Das ist kein Schnäppchen, es ist aber auch nicht unverschämt viel. Das kann sich schnell ändern. Googelt man zum Thema Alibaba Börsengang, dann finden sich zahllose Artikel, die vor Begeisterung platzen. Es sieht ganz so aus, als wäre es gelungen, einen großen Hype zu erzeugen. Das braucht es auch, um einen Unternehmenswert von 160 Mrd. noch einmal nach oben zu drücken. Mit dem Hype ist es durchaus vorstellbar, dass die Aktie nach Erstnotiz deutlich an Wert gewinnt. Vieles spricht dafür, allerdings dachte man das auch von Facebook.

So spektakulär große Börsengänge sind, sie haben doch ein Problem. Je größer der Börsengang, desto mehr Anleger bekommen auch Aktien zugewiesen. 24 Mrd. muss man erst einmal einsammeln. Es ist unwahrscheinlich, dass das IPO zehnfach überzeichnet sein wird. Je höher der absolute Betrag, der eingesammelt wird, desto mehr Interessenten bekommen von Anfang an eine Zuteilung. Nur, weil das Unternehmen größer ist, wird der Durchschnittsanleger nicht auch den doppelten Betrag investieren wollen. Ohne Überzeichnung kann der Kurs der Aktie aber schnell unter Druck geraten. So geschehen ist das bei Facebook. Jeder, der Aktien haben wollte, hatte sie. Anschlusskäufe nach Handelsbeginn fehlten. Die Aktie kippte nach unten weg.

Groß ist auch gefährlich

Neben dem Thema der Überzeichnung eines IPOs gibt es bei Alibaba noch andere Faktoren zu bedenken, die mit der Größe des Unternehmens zu tun haben. 80% des online Handels wird in China über Alibaba abgewickelt. Da ist nicht mehr viel Luft nach oben. Die tollen Wachstumsraten der Vorjahre dürften passé sein. Alibaba wird in Zukunft nur noch im Marktdurchschnitt wachsen – bestenfalls. Wer einen so großen Marktanteil hat, kann fast nur noch Marktanteile an Konkurrenten verlieren.

Zusätzlich ist ein Großteil des rapiden Wachstums in China bereits vorbei. Der online Retail Markt wuchs teils mit 30%. Die Aufholjagd ist nun aber so langsam vorbei. Es ist davon auszugehen, dass der Markt in Zukunft nur noch leicht überdurchschnittlich wächst, also mit vielleicht 10 bis 15%. Grund dafür ist die bereits hohe Marktdurchdringung. Wer sich einen Internetanschluss und Konsum über Internet leisten kann, ist bereits dabei. Der Markt ist de facto gesättigt. Mit dem weiterhin hohen Wirtschaftswachstum erreichen immer mehr Chinesen ein Wohlstandsniveau, welches ihnen ermöglicht am Konsum zu partizipieren. Das bringt allerdings kein Wachstum von 20% pro Jahr, sondern vielmehr von maximal 5% pro Jahr.

Alibaba hat nicht nur 80% des online Marktes, der über Computer abgewickelt wird, sondern auch knapp 80% des mobilen Marktes. Auch hier ist die Luft nach oben sehr dünn. Der mobile Markt wächst überproportional. Er ist jedoch weniger profitabel bzw. ist das Volumen geringer.

Alibaba hat noch Potential zu wachsen. Dieses Potential liegt nicht im online Handel, sondern in anderen Bereichen. Das Unternehmen investiert bereits kräftig in Film und Fernsehen. Alibaba wird immer neue Geschäftsbereiche erschließen – ähnlich wie Amazon. Das wird kurzfristig auf die Profitabilität drücken. Darauf müssen sich Aktionäre einstellen. Viele dürften das nicht auf dem Radar haben.

Insgesamt sehe ich Alibaba positiv. Die langfristigen Perspektiven sind meiner Meinung nach besser als bei Amazon. Kurzfristig bin ich aber skeptisch. Die Aktie dürfte in den ersten Handelswochen volatil sein. Ich sehe die Wahrscheinlichkeit für einen Anstieg nach Börsengang etwas höher als für einen deutlichen Rückgang. Trotzdem ist das eine wilde Spekulation, die einem Münzwurf nahe kommt. Persönlich warte ich erst einmal ab.

Die Investmentbanken, die das IPO begleiten, sind unter anderem dafür verantwortlich, wie es nach Erstnotiz weitergeht. Viele der Banken stellen Liquidität bereit und zeichnen selbst bis zu 40 Mio. der Aktien. Es liegt nicht zuletzt an den Investmentbanken, ob der Kurs nach Erstnotiz steigt oder fällt. Der Nervosität bei den Bankern dürfte entsprechend groß sein. Bei einer Kapitalisierung von 24 Mrd. ist es schwerer den Kurs notfalls zu stützen als bei einer Kapitalisierung von 2 Mrd. Auch hier kann die schiere Größe des IPOs zum Problem werden.

Viele Dinge wurden von Investoren vor lauter Spaß an der Freude vollkommen ignoriert. Dazu gehört möglicherweise unlautere Praxis in der Buchhaltung von Tochterunternehmen. Ebenso dürfte Alibaba einige Investitionen aufgeschoben haben, um zumindest kurzfristig vor Börsengang besonders gute Ergebnisse zeigen zu können. Ich erwarte in den kommenden Quartalen keine neuen Rekordzahlen. Das dürfte für Enttäuschung sorgen.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.