Entscheidung bei der "Schicksalswahl" - Warum diese US-Wahlen besonders sind

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 5.737,48 Pkt (Cboe)

Nun ja – es gibt sicher ein paar Faktoren, die diese Wahlen besonders machen. (Ich spreche deshalb von Wahlen, also in der Mehrzahl, weil neben dem Präsidentenamt auch Teile beider Kammern des US-Kongresses neu gewählt werden. Und das ist politisch bedeutsam!)

Da ist zunächst die Frage, wie weit und wie stark die USA unter der neuen Regierung die Ukraine (weiter) unterstützen. Das ist aus europäischer Sicht sicher ein sehr wichtiger Aspekt. Europa – und speziell Deutschland – könnte zudem von weiteren protektionistischen Maßnahmen der USA betroffen sein, Stichwort "Zölle".

Zudem stellt sich aufgrund der Erfahrungen nach der Präsidentschaftswahl 2020 eine völlig neue Frage: Wird es nach der Wahlentscheidung den geräuschlosen Amts- und Regierungswechsel geben, der bis dahin gang und gäbe war?

Fragen über Fragen – auch für die Finanzmärkte

Das alles sind Fragen, die auch die Finanzmärkte und damit uns alle betreffen, die wir an der Börse aktiv sind. Darüber hinaus achten die Märkte auf andere Punkte: Wie beeinflusst die künftige Fiskalpolitik Wirtschaft, Inflation und Schulden der USA? Wie geht es unter diesen Umständen mit der Geldpolitik, insbesondere den (Leit-)Zinsen weiter? Welche Effekte sind bei den Währungen, Gold oder Bitcoin und Co. zu erwarten bzw. möglich? Und natürlich: Wie reagieren die Aktien- und Anleihemärkte?

Die Antworten auf diese Fragen fallen so uneindeutig aus, wie immer an der Börse. Aber man kann immerhin Szenarien ableiten. Doch selbst die hätten noch vor vier Wochen anders ausgesehen. Wie reagiert man auf solche Unsicherheiten?

Das Eskalationsszenario, die schlimmste denkbare Variante

Viele Beobachter sehen die reale Gefahr, dass Donald Trump eine Niederlage, insbesondere eine knappe wie 2020, erneut nicht akzeptieren, sondern mit allen Mittel dagegen vorgehen wird. Das gilt auch für seine Parteifreunde und Anhänger. So haben bundesweit republikanische Parteimitglieder, parteinahe Organisationen und andere mehr als hundert vorsorgliche Klagen gegen das Wahlergebnis eingereicht – wohlgemerkt, bevor es überhaupt feststeht. Unklar ist, welche Dynamik sich womöglich daraus entwickelt.

Für die Wahl selbst werden umfangreiche Sicherheitsmaßnahmen ergriffen, aber diese sind nur zeitlich und örtlich begrenzt aufrechtzuerhalten. Zwei Zitate machen die möglichen Dimensionen deutlich: „Es ist fast sicher, dass Donald Trump am Abend des 5. Novembers seinen Sieg verkünden wird und der Vorsprung keine Rolle spielt“, sagt David Becker, Geschäftsführer des überparteilichen Center for Election Innovation and Research laut dem Handelsblatt. Die Zeitung zitiert zudem den Politikwissenschaftler Jan-Werner Müller, der unter anderem an der Princeton University lehrt, mit den Worten: „Es ist schwer vorstellbar, dass Trump eine Niederlage einfach akzeptieren würde.“ und weiter mit Blick auf die gegen Trump anhängigen Prozesse: „Wenn er zu Hause im eigenen Bett sterben möchte, darf er die Wahl nicht verlieren.“

Nun mag hinter diesen Aussagen vielleicht mediales Kalkül stecken, und zumindest im Januar 2021 blieb die Wirkung des Sturms auf das Kapitol auf die Börsen stark begrenzt. Aber man sollte in jedem Fall die Möglichkeit in Betracht ziehen, dass nun – mit dem Wissen um die damaligen Ereignisse – unterschiedliche Gruppen Vorbereitungen für eine mehr oder weniger starke Eskalation getroffen haben.

Wo eine bislang unterschätzte Gefahr lauert

Aus meiner Sicht könnte jedoch ein anderer Punkt gravierendere Effekte zeigen: der zumindest potenziell geplante weitreichende Personalwechsel in Regierungsstellen und Schlüssel-)Behörden, um möglichst Trump-loyale Belegschaften zu haben.

Abgesehen davon, dass dieser Plan an praktischen Problemen kranken dürfte (wo will man diese tausenden Loyalisten mit passender Qualifikation finden?), könnte ein ernsthafter Versuch, ihn zu realisieren, bereits in seinen Anfängen größeren Schaden verursachen: Auch wenn oft über behördliche Prozesse gespottet wird, sind diese doch eingespielt. Neues Personal in größerem Ausmaß bringt diese zum Stocken, z.B. aufgrund von Kompetenzmängeln und/oder -wirrwarr sowie absehbaren Machtspielchen.

Bisher gehört dies trotz anders lautender Berichte nicht zu Trumps offiziellem Programm, aber was heißt das schon? Bereits in seiner ersten Amtszeit waren in- und ausländische Partner von Regierung und Behörden oft längere Zeit ohne Kontakte, weil die betreffenden Vorgänge und Projekte einfach eingestellt wurden.

Dies ist eine bislang unterschätzte Gefahr, denn in einem größeren Ausmaß könnte es das staatliche Handeln lähmen und – z.B. durch Ausfall bzw. Verzögerungen von Sozialleistungen oder Zahlungen an staatliche Auftragnehmer – auch die Wirtschaft schwächen und damit für die Börsen relevant werden.

Regelmäßig vor US-Präsidentschaftswahlen geben Banken und Analystenhäuser Listen heraus, welche Vermögensklassen (Aktien, Anleihen, Gold usw.), Branchen oder gar Einzelwerte im Fall des Wahlsiegs der einen oder anderen Seite profitieren sollten. Im Einzelfall mag man damit Erfolg haben, doch systematische Vorteile irgendeiner Art lassen sich statistisch nicht belegen.

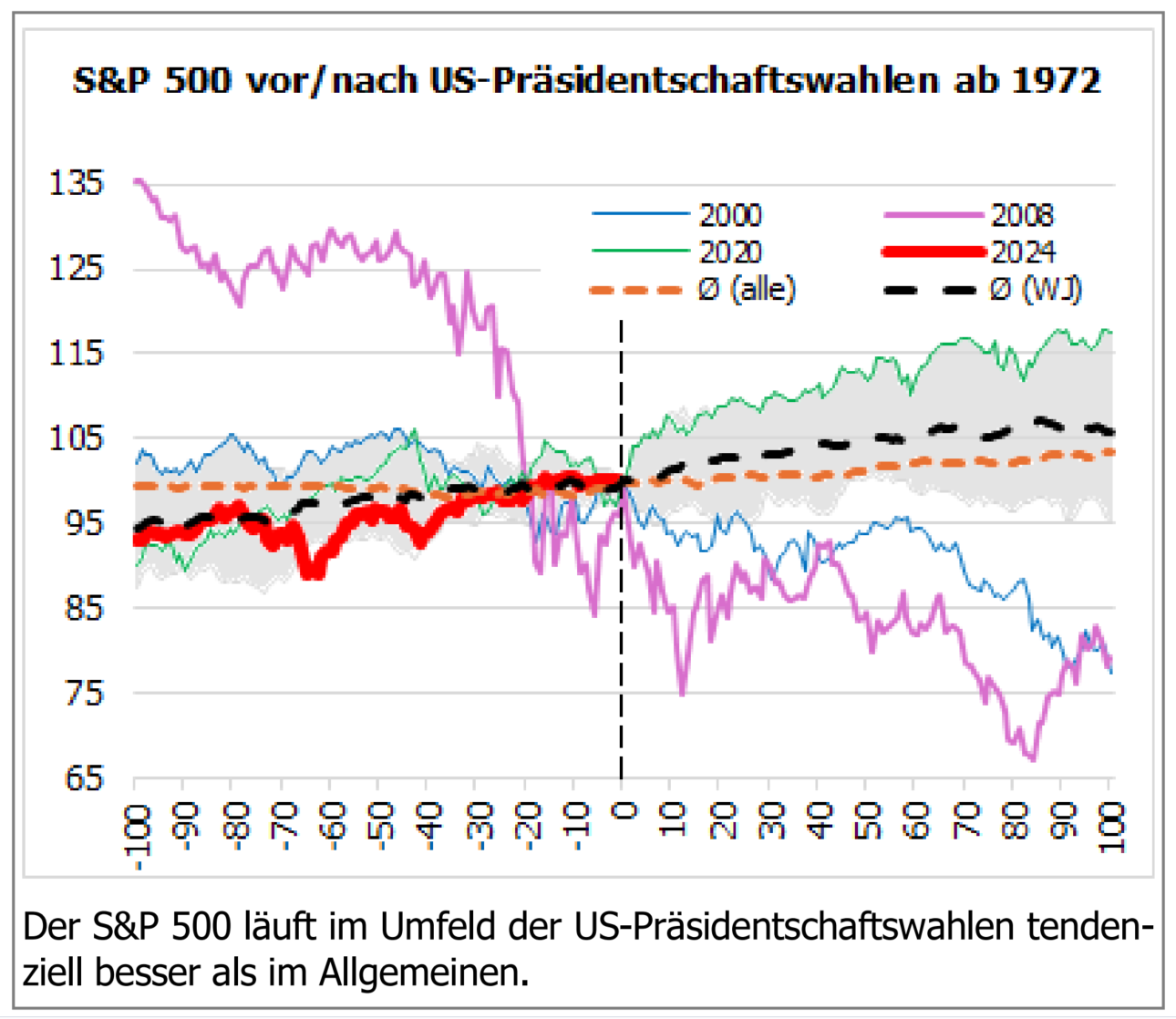

Aktien profitieren tendenziell vor und nach US-Wahlen

Einen gewissen Vorteil scheint eine US-Präsidentschaftswahl aber zumindest für Aktien zu haben, wie der Präsidentschaftszyklus zeigt. Im Wahljahr selbst und auch eine gewisse Zeit danach laufen die US-Aktienmärkte besser als insgesamt, wie der nebenstehende Chart zeigt: Der Durchschnittsverlauf 100 Tage vor/nach allen Wahlen ab 1972 (senkrechte Linie) zeigt eine klar bessere Tendenz als der Durchschnitt aller Jahre (schwarz vs. gelb gestrichelte Kurven).

Auch der Min-/Max-Bereich (grau schattiert) zeigt eine Aufwärtstendenz. Und bisher folgt auch der aktuelle Verlauf (rot) diesem Muster. Natürlich gab es auch Ausreißer, z.B. als nach der Wahl von 2000 die Baisse nach der Dotcom-Blase begann oder 2008, als die Wahl mitten in die Finanzkrise fiel.

Klare Regeln gibt es nicht

Diese Ausreißer zeigen aber auch, dass die Wahlen nichts herausreißen können, was ohnehin im Argen liegt. Und so profitieren die Aktienmärkte vor allem, wenn die Börsenampel ohnehin zu grün neigt – also zumindest kein nachhaltiger Abwärtstrend herrscht. Daher war es für Aktien in solchen Phasen auch weitgehend irrelevant, welche Mehrheitsverhältnisse im Kongress herrschen.

Wie oben erwähnt, kam es ab 1992 mit einem Machtwechsel im Weißen Haus zunächst auch zu einer Mehrheit der Präsidentenpartei in beiden Parlamentskammern. Das gilt als potenziell kritische Konstellation, weil dann der Präsident durchregieren, also auch unangenehme Maßnahmen leichter umsetzen kann.

Es sei dahingestellt, ob dies seitdem in merklichem Umfang geschah, aber eine Reaktion der Aktienmärkte darauf lässt sich nicht erkennen: 1992 ging die laufende Hausse einfach weiter, 2000 platzte die Dotcom-Blase und drückte die Kurse, 2008 tobte die Finanzkrise, 2016 und 2020 herrschte ein starker Bullenmarkt.

Es gibt also keine klaren Regeln, wonach die Aktienmärkte von bestimmten Konstellationen besonders profitieren. Das gilt nicht nur für die Mehrheitsverhältnisse, sondern auch die Regierungspartei. Entscheidend ist die übergeordnete Markttendenz; die Wahlen fördern nur ein bestehendes bullisches Szenario.

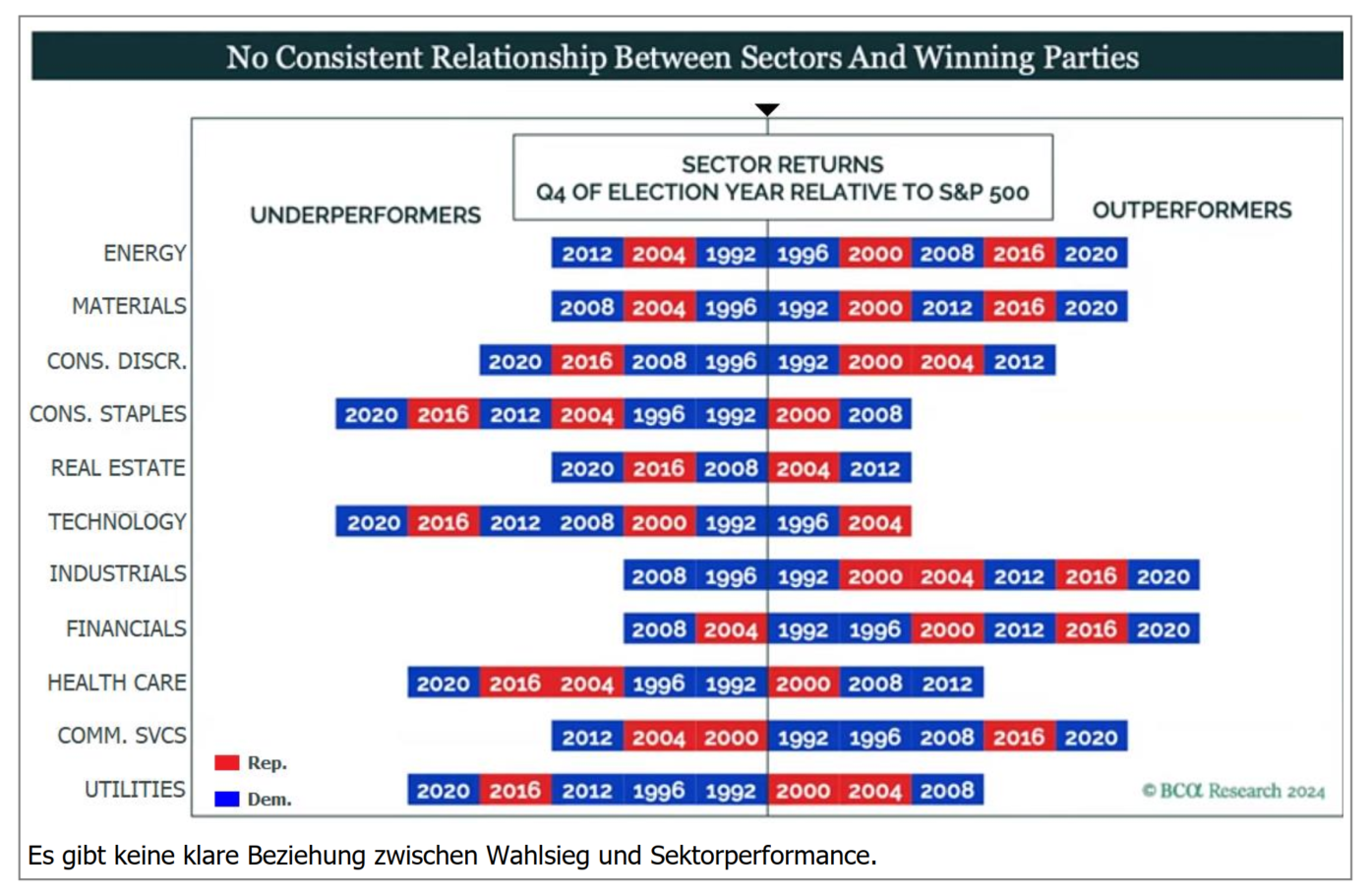

Der Sektor-Mythos bei Wahlen

Genauso wenig gibt es ein klares Muster, welche Sektoren von welchen Parteien profitieren, wie die folgende Grafik zeigt:

Hier ist die Performance der einzelnen elf Sektoren des US-Aktienmarktes (links) im letzten Quartal der Wahljahre aufgetragen. Je weiter rechts das Kästchen mit der jeweiligen Jahreszahl liegt, desto positiver war die Performance; je weiter links, desto negativer. (Null = Dreieck ganz oben.) Die Farben zeigen, welche Partei im jeweiligen Jahr den Präsidenten stellte: rot = Republikaner, blau = Demokraten.

Wie Du siehst, gibt es keine konsistente Beziehung zwischen Wahlsiegern und Sektorperformance. Insbesondere die vermeintlich "logischen" Favoriten versagen: Der Finanzsektor profitierte keineswegs von republikanischen Präsidenten, auch nicht Energie- und Rohstoffsektor (Materials). Alle drei liefen mehrheitlich unter Demokraten besser. Die Parteiabhängigkeit bestimmter Sektoren ist also ein Mythos.

Mein Zwischenfazit für Aktien lautet daher: Sofern es nicht zu einem umstrittenen Wahlausgang kommt, der den Staat längere Zeit nachhaltig lähmt, oder gar dem Eskalationsszenario, sollten Aktien ihre Rally zunächst fortsetzen. Im konkreten Fall mag es Sektor- und Branchenfavoriten geben, aber die dürften erst nach der Wahl deutlicher werden.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.