Endlich wieder fundamentaler Einklang zwischen Markt und Verbraucherstimmung

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

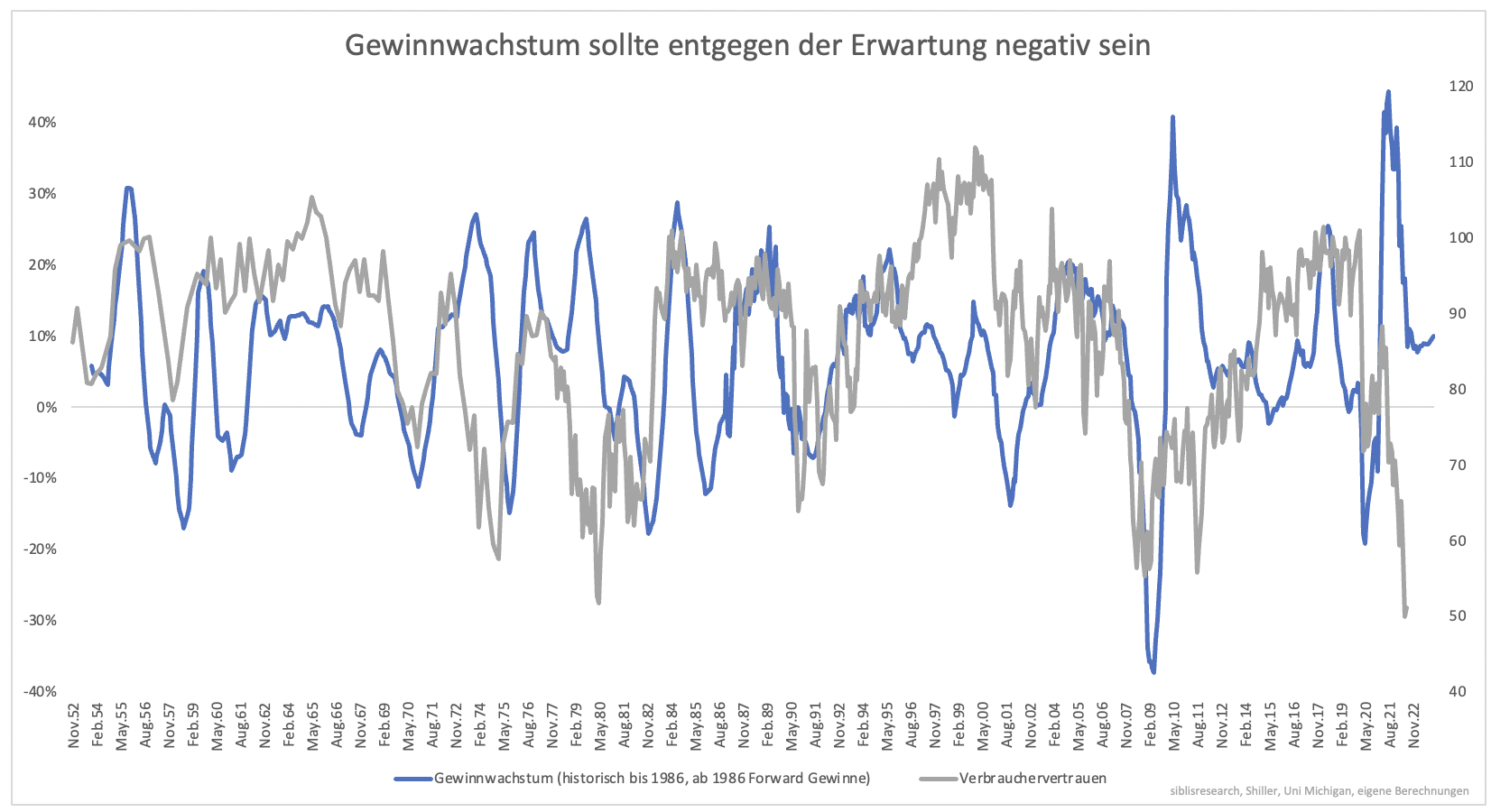

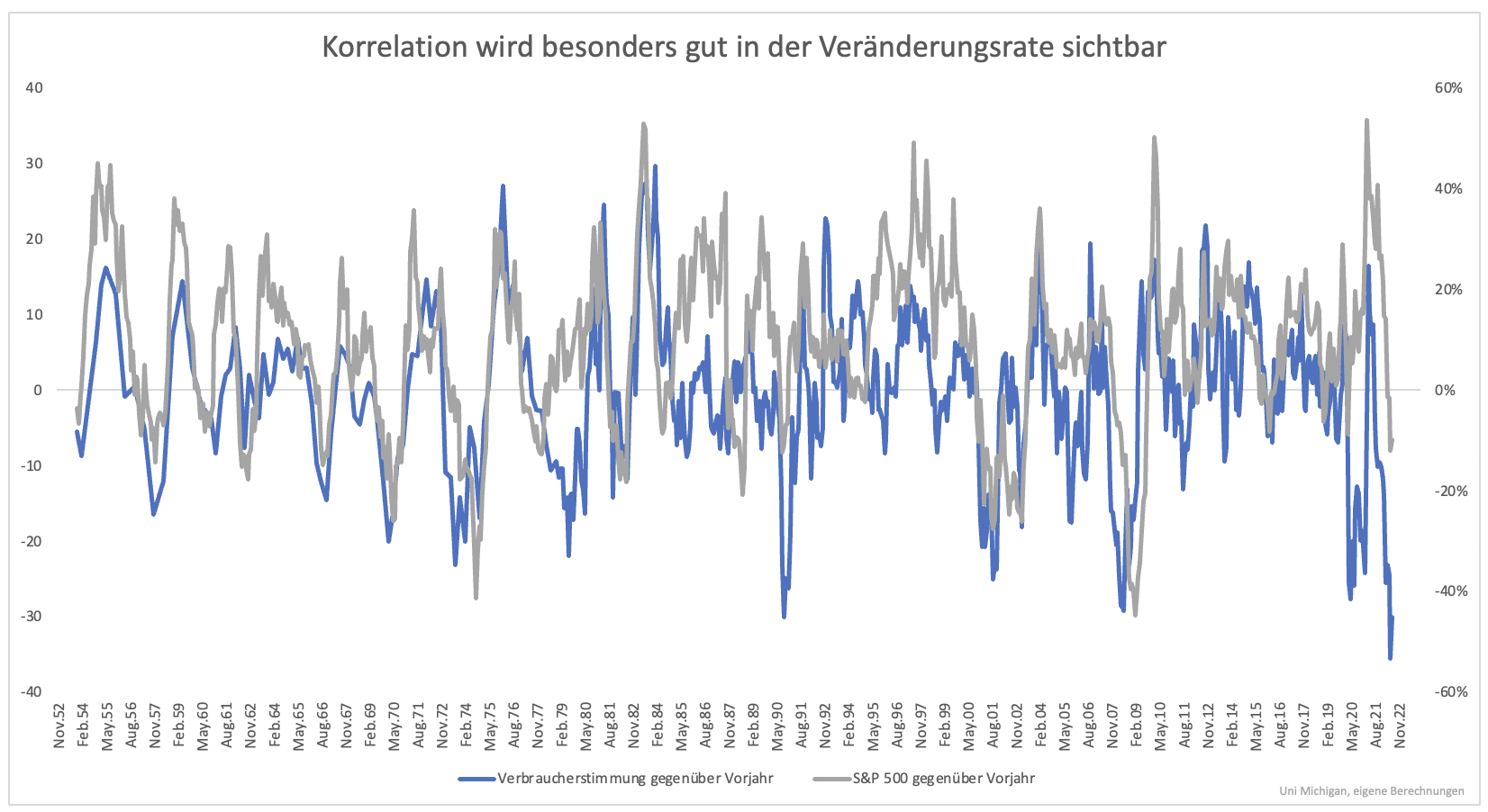

Relativ unbemerkt liefen der Aktienmarkt und die Verbraucherstimmung von April 2021 bis Dezember 2021 in konträre Richtungen. Ich hatte mehrmals darüber berichtet und die Divergenz kopfschüttelnd zur Kenntnis genommen. Der Markt hat schließlich immer Recht. Das kann kurzfristig bedeuten, dass die Kurse und wirtschaftliche Entwicklungen nicht Hand in Hand gehen. Generell verlaufen Aktienmarkt und Verbraucherstimmung in den USA parallel. Das wird bei der direkten Gegenüberstellung nicht sofort sichtbar (Grafik 1). Betrachtet man die jährliche Veränderungsrate, wird die Korrelation allerdings offensichtlich (Grafik 2).

Wie bei vielen Indikatoren ist das absolute Niveau nicht der einzige ausschlaggebende Faktor. Vielmehr spielt die Richtung eine Rolle. Ob das Verbrauchervertrauen von 80 auf 90 Punkte oder von 50 auf 60 Punkte steigt, ist unerheblich. Wichtiger ist, dass es steigt (oder fällt).

Die enorme Divergenz, die sich seit April 2021 bemerkbar machte, war ein Warnsignal. Mit jedem Monat, die die Divergenz anhielt, kam mir ehrlich gesagt selbst Zweifel, ob die Kurse der Stimmung noch folgen würden. Jetzt wissen wir, dass der Markt der Stimmung am Ende doch folgte.

Die Verbraucherstimmung ist in den vergangenen zwölf Monaten so stark gefallen wie noch nie in der 70-jährigen Geschichte. Der Aktienmarkt hält sich trotz der Abgaben seit Januar solide. Ob das so bleibt, müssen wir abwarten. Es gibt einen Grund, weshalb Aktienmarkt und Verbrauchervertrauen parallel verlaufen.

Konsum ist das, was in der US-Wirtschaft zählt. Läuft der Konsum nicht, läuft auch die Wirtschaft nicht. Konsumausgaben machen zwei Drittel der Wirtschaftsleistung aus. Unternehmensgewinne und damit die Aktienkurse sind vom Konsum abhängig und damit auch vom Verbrauchervertrauen.

Die Stimmung der Verbraucher ist ein guter Indikator für die Konsumbereitschaft. Aktuell ist die Bereitschaft gering. Große Gewinneinbrüche gab es bei den meisten Unternehmen bisher nicht. Sie sind auf einzelne Branchen begrenzt. Statt einer weitläufigen Gewinnrezession erscheint der Gewinnrückgang vielmehr isoliert.

Demgegenüber stehen Warnungen der Technologieriesen. Meta Platforms sprach in einer Botschaft an die Belegschaft von der schlimmsten Krise der Unternehmensgeschichte. Die gestrigen Quartalszahlen waren in der Tat ernüchternd, aber auch keine Katastrophe. Auch Microsoft und Apple treten auf die Ausgabenbremse. War vor kurzem noch Stellenaufbau geplant, gilt nun ein selektiver Einstellungsstopp.

Unternehmen, die sprudelnde Gewinne erwarten, agieren anders. Es drängt sich der Verdacht auf, dass Konsumverweigerung droht. Die Stimmung ist auf einem Niveau, bei dem man das erwarten kann. Die Richtung des Verbrauchervertrauens und der Gewinnentwicklung ist daher oft die gleiche (Grafik 3).

Analysten erwarten bis Ende 2023 immer noch Gewinnwachstum. Angesichts des fundamentalen Zusammenbruchs der Stimmung muss man daran zweifeln. Aktienkurse müssen deswegen nicht zwangsweise um weitere 20 % einbrechen. Die Korrektur hat die große Divergenz zum Teil korrigiert. Eine Gewinnrezession von 20 % ist eingepreist. Im Mittel sinken die Gewinne in Gewinnrezessionen um 20-30 %. Etwas Luft nach unten hat der Markt also noch, auch wenn die Erholung der letzten Wochen daran zweifeln lässt.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.