Emerging Markets bauen relative Stärke auf

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500Kursstand: 1.954,56 Punkte (Chicago Mercantile Exchange) - Zum Zeitpunkt der Veröffentlichung

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 1.954,56 Punkte (Chicago Mercantile Exchange)

Die Emerging Markets haben ein Problem: Wenn sich die Dollarströme angesichts der US-Zinswende umkehren dann reißt die fehlende Liquidität der ausländischen Investoren Löcher in die Haushaltskassen und Handelsbilanzen der Länder. Die Zinswende in den USA dauert meiner Ansicht auch deshalb so lange, weil Ben Bernanke vor mehr als einem Jahr, als er erstmals von einer Zinswende sprach zu spüren bekam, wie empfindlich seine Worte die Börsen und Währungen der Schwellenländer trafen. Jetzt wird die Drosselung der Anleihekäufe und wohl auch die Zinswende zeitlich sehr ausgedehnt praktiziert, wohl auch, um Verwerfungen an den Weltbörsen entgegenzuwirken. Selbst jetzt noch, wo die Inflation in den USA etwas spürbarer anzieht.

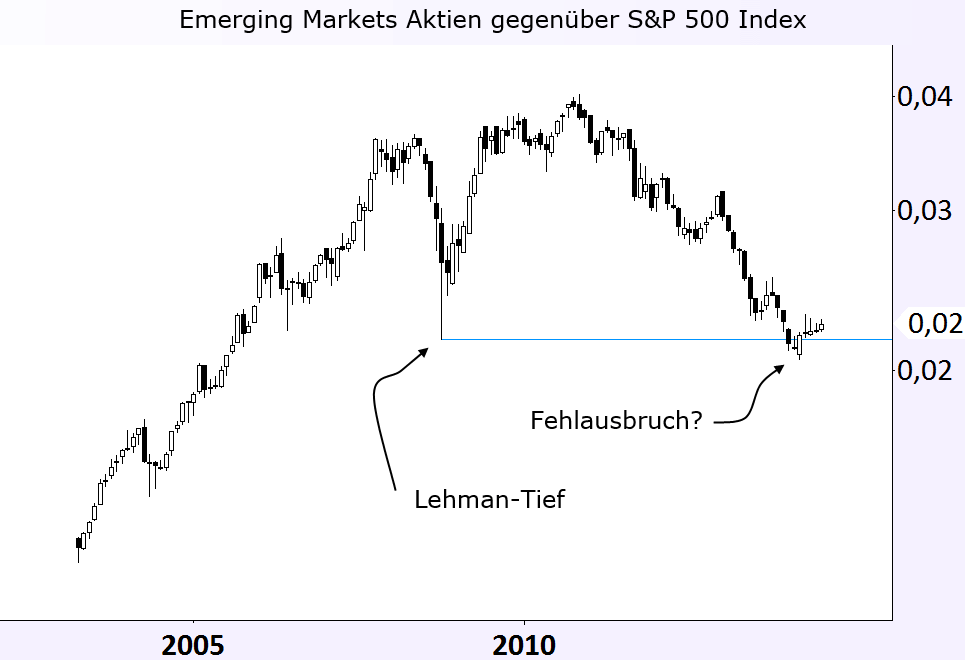

Im Wochenkerzenchart bildet sich eine inverse SKS, und sie wurde aktiviert:

Passend dazu ziehen festlandchinesische Aktien kräftig an. Seit zwei Wochen stürzen sich Investoren auf diesen Markt, nachdem hier monatelang gar nichts passiert ist. Chinas Aktien zählen zu den günstigsten weltweit. Wird jetzt der DAX und Dow Jones verkauft und die realtiv billigen Emerging Markets gekauft? Dass Chinas Aktien jetzt steigen ist negativ für Gold, weil sich hier prompt eine attraktivere Alternative für viele ergibt, wenn die Rally anhält. Bedeutet ab sofort: Gute chinesische Wirtschaftsdaten sind schlecht für Gold.

Folgen Sie mir auf Guidants, um keinen Chart mehr zu verpassen!

Nachdem die EM sich immer stärker von ihrer USD Abhängigkeit lösen (Handel in Währungen, weniger USD Nutzung, Gold, Förderbankgründung, usw) wird sich dies auch in den Aktienmärkten wiederspiegeln.

Die USA im Gegenzug versuchen durch Freihandelsabkommen weiterhin den USD als zentrale Handelswährung zu sichern (TTIP).

Der Konflikt um eine Ablösung des USD als Weltleitwährung hat bekonnen. In der Vergangenheit waren solche Ablöseprozesse immer mit einem verlorenen Krieg zwischen den Parteien verbunden (Spanien: Untergang der Armada, UK: Amerikanische Unabhängigkeit, US: ??)

Spannend wird es, wenn die Welt nicht mehr das US Militär durch die Handelsbilanzdefizite der USA zahlt. Die Militärkosten 3,8% BIP) sind etwa genauso hoch wie das Defizit.