Eine Gnadenfrist für die Märkte

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Zuletzt hat die Hoffnung, dass sich Demokraten und Republikaner doch auf eine Anhebung der gesetzlichen Schuldenobergrenze einigen können, für Optimismus an den Märkten gesorgt. Medienberichten zufolge haben sich beide Seiten angenähert und sind bereits dabei, einen Gesetzentwurf auszuarbeiten. Eine endgültige Einigung steht aber weiter aus.

Unterdessen hat sich die Deadline um eine halbe Woche nach hinten verschoben: Statt am 1. Juni geht der US-Regierung erst am 5. Juni das Geld aus, falls die gesetzliche Schuldenobergrenze nicht angehoben wird, schrieb US-Finanzministerin Janet Yellen in einem Brief an den Kongress. "Basierend auf den aktuellsten verfügbaren Daten schätzen wir nun, dass das Finanzministerium nicht ausreichende Mittel haben wird, um den Verpflichtungen der Regierung nachzukommen, falls der Kongress die Schuldenobergrenze nicht bis zum 5. Juni erhöht oder ausgesetzt hat", schrieb Yellen.

Es folgt der gesamte übersetzte Brief, den US-Finanzministerin Janet Yellen an die Führungsriege des US-Kongresses gesendet hat:

Der ehrenwerte Kevin McCarthy

Sprecher

U.S. Repräsentantenhaus

Washington, DC 20515

Sehr geehrter Herr Sprecher,

ich schreibe Ihnen, um auf meine vorherigen Briefe bezüglich der Schuldenobergrenze zu reagieren und weitere Informationen bezüglich der Fähigkeit des Finanzministeriums zur Verfügung zu stellen, die Aktivitäten der Regierung weiter zu finanzieren. Seit Januar habe ich Sie auf das Risiko hingewiesen, dass das Finanzministerium nicht in der Lage sein könnte, all unseren Verpflichtungen Anfang Juni nachzukommen, wenn der Kongress die Schuldenobergrenze bis dahin nicht erhöht oder ausgesetzt hat. In meinen Briefen habe ich auch darauf hingewiesen, dass ich den Kongress weiterhin mit aktuellen Informationen versorgen werde, sobald diese verfügbar sind. Basierend auf den aktuellsten verfügbaren Daten schätzen wir nun, dass das Finanzministerium nicht ausreichende Mittel haben wird, um den Verpflichtungen der Regierung nachzukommen, falls der Kongress die Schuldenobergrenze nicht bis zum 5. Juni erhöht oder ausgesetzt hat.

Wir werden in den ersten zwei Tagen des Juni mehr als 130 Milliarden Dollar an geplanten Zahlungen leisten, einschließlich Zahlungen an Veteranen und Empfänger von Sozialversicherungen und Medicare. Diese Zahlungen werden das Finanzministerium mit einem extrem niedrigen Stand an Ressourcen zurücklassen. In der Woche vom 5. Juni plant das Finanzministerium geschätzte Zahlungen und Überweisungen in Höhe von 92 Milliarden Dollar, einschließlich einer regelmäßig geplanten vierteljährlichen Anpassung, die zu einer Investition in die Sozialversicherungs- und Medicare-Vertrauensfonds von etwa 36 Milliarden Dollar führen würde. Daher wären unsere prognostizierten Ressourcen unzureichend, um all diesen Verpflichtungen nachzukommen.

Gestern haben wir eine zusätzliche außerordentliche Maßnahme eingesetzt, die das Finanzministerium in einer Reihe von früheren Schuldenobergrenzen-Fällen angewandt hat: einen Tausch von etwa 2 Milliarden Dollar an Finanzministerium-Wertpapieren zwischen dem Renten- und Behindertenfonds des öffentlichen Dienstes und der Federal Financing Bank. Obwohl diese Maßnahme seit 2015 aufgrund ihrer begrenzten Größe nicht mehr verwendet wurde, erfordert der extrem niedrige Stand der verbleibenden Ressourcen, dass ich alle verfügbaren außerordentlichen Maßnahmen ausschöpfe, um in der Lage zu sein, alle Verpflichtungen der Regierung zu erfüllen.

Wir haben aus früheren Pattsituationen bezüglich der Schuldenobergrenze gelernt, dass das Warten bis zur letzten Minute, um die Schuldenobergrenze auszusetzen oder zu erhöhen, ernsthaften Schaden für das Vertrauen von Unternehmen und Verbrauchern verursachen kann, kurzfristige Kreditkosten für Steuerzahler erhöhen und sich negativ auf das Kreditrating der Vereinigten Staaten auswirken kann. Tatsächlich haben wir bereits gesehen, dass die Kreditkosten des Finanzministeriums für Wertpapiere, die Anfang Juni fällig werden, erheblich gestiegen sind. Wenn der Kongress es versäumt, die Schuldenobergrenze zu erhöhen, würde dies schweres Leid für amerikanische Familien verursachen, unsere globale Führungsposition schädigen und Fragen zu unserer Fähigkeit aufwerfen, unsere nationalen Sicherheitsinteressen zu verteidigen.

Ich fordere den Kongress weiterhin dazu auf, das volle Vertrauen und die Kreditwürdigkeit der Vereinigten Staaten zu schützen, indem er so schnell wie möglich handelt.

Mit freundlichen Grüßen,

Janet L. Yellen

Teilweise anders als bei früheren Auseinandersetzungen um die Anhebung der Schuldengrenze droht am 5. Juni nicht nur ein Government Shutdown, bei dem beispielsweise ein Teil der Staatsbediensteten in den Zwangsurlaub geschickt werden muss, weil ihre Löhne nicht mehr gezahlt werden können, sondern ein kompletter Zahlungsausfall der US-Regierung. Insbesondere könnten die USA unter Umständen auch nicht mehr in der Lage sein, ihre gigantische Staatsverschuldung zu bedienen, also Zinsen auf die ausgegebenen Staatsanleihen zu zahlen und Anleihen am Ende ihrer Laufzeit zu tilgen. Würden die USA tatsächlich ihre Anleihenschulden nicht mehr bedienen, wäre das ein US-Staatsbankrott, wie es ihn seit der Gründung der USA im Jahre 1776 nicht gegeben hat. Weil US-Staatsanleihen eine zentrale Rolle im globalen Finanzsystem spielen, wären katastrophale Folgen möglich. So halten etwa viele Notenbanken einen Großteil ihrer Devisenreserven in Form von US-Staatsanleihen. Auch viele Geschäftsbanken und Versicherer weltweit sind im Besitz von US-Staatspapieren. US-Staatsanleihen gelten als eine der sichersten Anlagen der Welt, da sie von der Kreditwürdigkeit der US-Regierung gestützt werden, und ein Zahlungsausfall der USA früher als undenkbar galt.

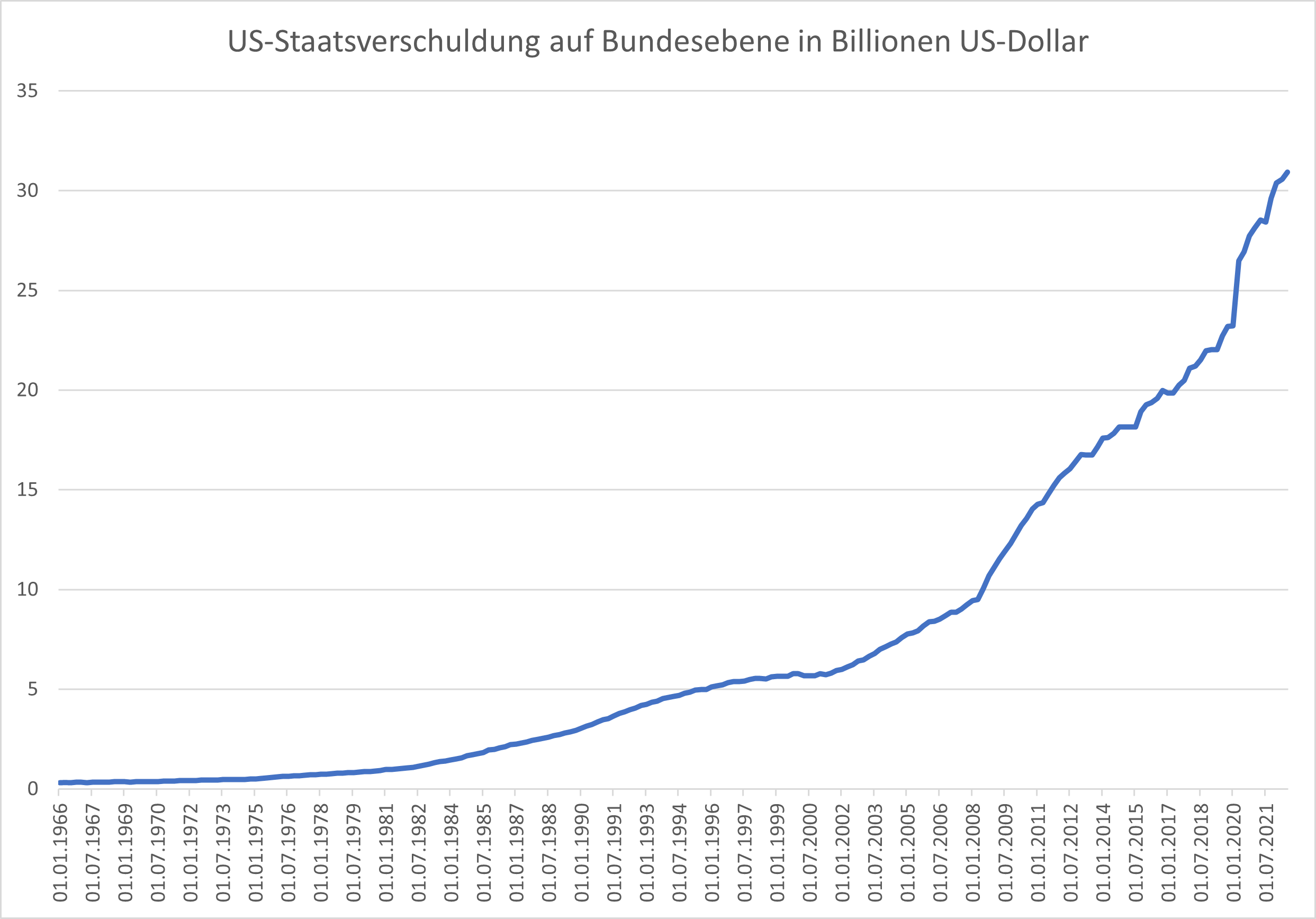

Die US-Staatsverschuldung befindet sich seit längerer Zeit auf einem nicht nachhaltigen Pfad. So hat sich die Verschuldung seit der Finanzkrise von 2008 nominal ungefähr verdreifacht. Innerhalb der letzten zehn Jahre haben die USA so viele neue Schulden aufgenommen wie zuvor in rund 237 Jahren seit Gründung der Vereinigten Staaten.

Die folgende Grafik zeigt die langfristige Entwicklung der US-Staatsschulden auf Bundesebene:

Man kann es sich einfach nicht vorstellen, dass die USA einen partial default zulassen würden und Ihren Zinsverpflichtungen nicht mehr nachkommen werden! Ich denke es wird einfach nicht dazu kommen. Wer wettet dagegen?