Eindeutige Spekulationsblase?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Dow Jones Utility AverageKursstand: 716,24 Pkt (NYSE) - Zum Zeitpunkt der Veröffentlichung

- Dow Jones Utility Average - WKN: 969422 - ISIN: XC0009694222 - Kurs: 716,24 Pkt (NYSE)

Versorger im Aufwind

Bei dem Sektor handelt es sich um die US-Versorger. Der Dow Jones Utility Average legte allein in diesem Jahr 30 % zu. Zudem notiert der Index 29 % über dem Hoch aus dem letzten Bullenmarkt im Jahr 2007. Versorger zählen in diesem Jahr neben Anleihen, Emerging Markets und Edelmetallen zu den Outperformern.

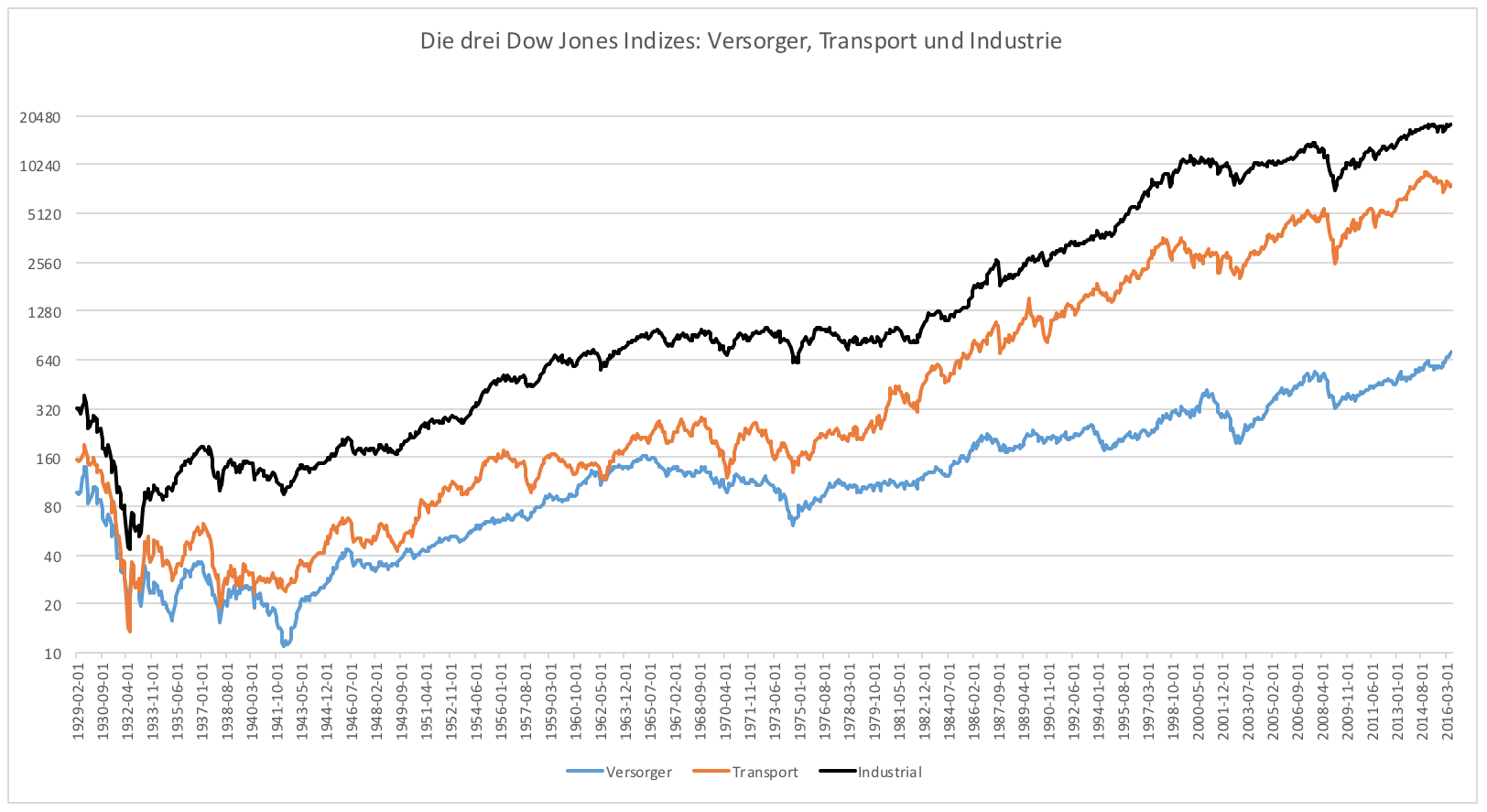

Langfristig betrachtet haben Versorger viel aufzuholen. Vergleicht man den Dow Jones Utility mit dem Dow Jones Industrial oder dem Dow Jones Transportation Index, dann bleibt noch viel Luft nach oben. Industrie- und Transportwerte sind den Versorgern weit voraus.

Aktien der Branche so teuer wie Hightech-Werte

Mit der aktuellen Bewertung sind Versorger fast so hoch bewertet wie Technologiewerte. Beide weisen im Durchschnitt ein KGV von 19 aus. Die Dividendenrendite ist bei Versorgern jedoch um ca. ein Prozent höher. Dafür wiederum ist das Wachstum von Technologiewerten deutlich höher als jenes von Versorgern. Wie man es also dreht und wendet, Versorger sind hoch bewertet.

Das KGV liegt derzeit ein Drittel höher als im Durchschnitt der letzten 25 Jahre. Die Dividendenrendite ist dabei so niedrig wie lange nicht. Nun drängt sich zwangsläufig die Frage auf, ob es Anleger nicht etwas zu gut mit den Versorgern meinen. Es ist ja nicht so, dass dieser Sektor hohes Wachstum ausweist bzw. jemals hohes Wachstum ausweisen wird. Es ist schließlich unwahrscheinlich, dass Konsumenten plötzlich doppelt so viel Strom und Wasser verbrauchen werden.

Überraschend an der Entwicklung des Versorgerindex ist die Robustheit. Bereits 2014 konnte man lesen „Utility stocks, party like it’s 1999“, was eine Anspielung auf die Übertreibung der Technologiewerte zur Jahrtausendwende sein soll. Zwei Jahre später ist die Party noch immer nicht vorbei. Sie scheint gerade erst so richtig loszugehen.

Stabiles Geschäft lockt Anleger

Anleger, die jetzt bei Versorgern zugreifen, kaufen zweifelsohne so teuer wie zuletzt vor vielen Jahren oder sogar Jahrzehnten, doch sie haben auch gute Argumente dafür. Versorger haben ein stabiles Geschäftsmodell. Sie haben dazu hohe Ausschüttungsquoten und vergleichsweise hohe Dividenden. Die Dividendenrendite hat sich zuletzt relativiert, doch sie liegt noch immer weiter über dem Marktdurchschnitt.

Aktuell können Anleger immerhin 3 % Dividendenrendite erwarten. Die Ausschüttungen sind dabei zwar nicht garantiert, doch wenn die letzten 80 Jahre ein Maßstab sind, dann sollten stabile Dividenden realistisch sein. Die 3 % Rendite erkaufen sich Anleger, indem sie Kursrisiko auf sich nehmen. Ein Bärenmarkt geht auch an Versorgern nicht vorbei.

Versorger als Alternative zu Staatsanleihen?

3 % Rendite sind für Anleger dennoch attraktiv. Für US-Langfristanleihen (30 Jahre) erhält man derzeit noch 2 % Rendite. Inzwischen weisen diese Anleihen ebenfalls ein hohes Kursrisiko aus. Wer die Anleihen bis zum Laufzeitende hält, wird davon unberührt sein, doch die wenigsten Anleger (auch Pensionsfonds) können mit absoluter Sicherheit sagen, dass sie Teile ihres Portfolios nicht doch während der Laufzeit verkaufen müssen.

Vergleicht man die historische Volatilität von 30-jährigen Anleihen mit der des Dow Jones Utility Index, dann ist die Differenz nicht besonders groß. Anleihen haben im Durchschnitt eine jährliche Schwankungsbreite von 10 % (gemessen anhand der T-Bond Futures seit 1977). Bei Versorgern liegt der Wert bei 12,9 % (gemessen anhand des Dow Jones Utility seit 1929). Anleger können also 1 % mehr Rendite für eine 2,9 % höhere Schwankungsbreite pro Jahr erzielen, wenn sie Versorgeraktien kaufen.

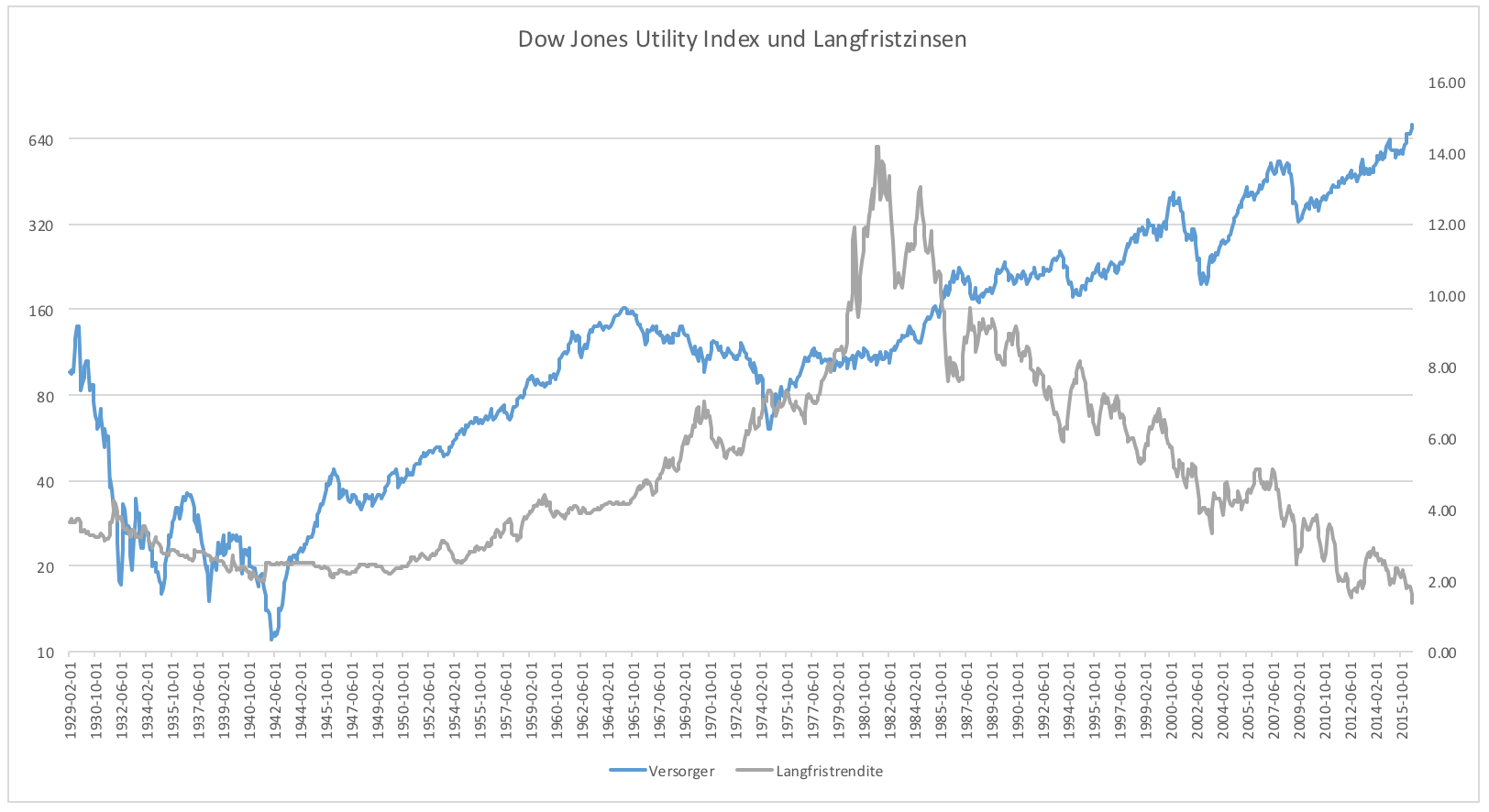

Da Staatsanleihen immer weniger Rendite bringen und das Kursrisiko eher steigt als fällt, sind Versorger auf dem Weg eine Alternative zu Staatsanleihen zu werden. Man wird sehen, was mit den Aktien passiert, wenn die Renditen für Anleihen wieder steigen. Es kann zu einem großen Sell-off kommen. Solange Staatsanleihen jedoch kaum Rendite abwerfen kann man bei Versorgeraktien nicht von einer Spekulationsblase sprechen. Vielmehr sehen wir hier möglicherweise ein neues Investitionsmotte: Versorgeraktien sind die neuen Anleihen.

Clemens Schmale

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

und Ziegen, Schafe, Schweine, Kühe, Hühner.... :-)))))))))))))))