Ein gutes Aktienjahr

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

- Der deutsche Aktienmarkt entwickelt sich derzeit ähnlich wie vor zehn Jahren.

- Wenn sich das fortsetzen sollte, hätten wir am Ende trotz aller Unkenrufe ein gutes Aktienjahr.

- Die Geschichte wiederholt sich nicht. Nach der großen Finanzkrise waren die Bedingungen viel kapitalmarktfreundlicher.

Man kann die Bären an der Börse nicht zählen. Aber viel spricht dafür, dass sie zumindest in Europa nach wie vor in der Mehrheit sind. Sie gehen davon aus, dass die Aktienkurse nach der erfreulichen Entwicklung zu Jahresbeginn wieder kippen. Es könnten wegen der schlechten Konjunktur neue Tiefstände erreicht werden. Natürlich gibt es auch Bullen, die mit einer weiteren Aufwärtsbewegung rechnen. Aber sie haben es schwer, im derzeitigen Umfeld überzeugende Argumente zu finden.

»Eine längerfristige Aufwärtsentwicklung der Aktienkurse ist nicht unmöglich.«

Ich mache keinen Hehl daraus, dass ich mich zu den Bullen rechne. Das beruhte ursprünglich auf einem Bauchgefühl. Ich habe dazu dann vor kurzem eine volkswirtschaftliche Begründung geliefert. Sie beruht darauf, dass der Konjunkturabschwung im Laufe dieses Jahres auslaufen wird (vielleicht schon im ersten Halbjahr). Dann kommt das Konjunkturtief. Es ist erfahrungsgemäß die beste Zeit für Aktien. Da müsste es mit den Kursen also wieder nach oben gehen.

Denn dann sind die Unternehmensgewinne niedrig, die Zinsen gehen noch nicht wieder hoch. Da können die Kurse nur steigen. Es könnte sein, dass die Entwicklung der Märkte in den ersten Monaten dieses Jahres diese Perspektive bereits vorweggenommen hat. Das Risiko ist natürlich, dass die Politik – sei es in Amerika oder in Großbritannien – bei all dem einen Strich durch die Rechnung macht.

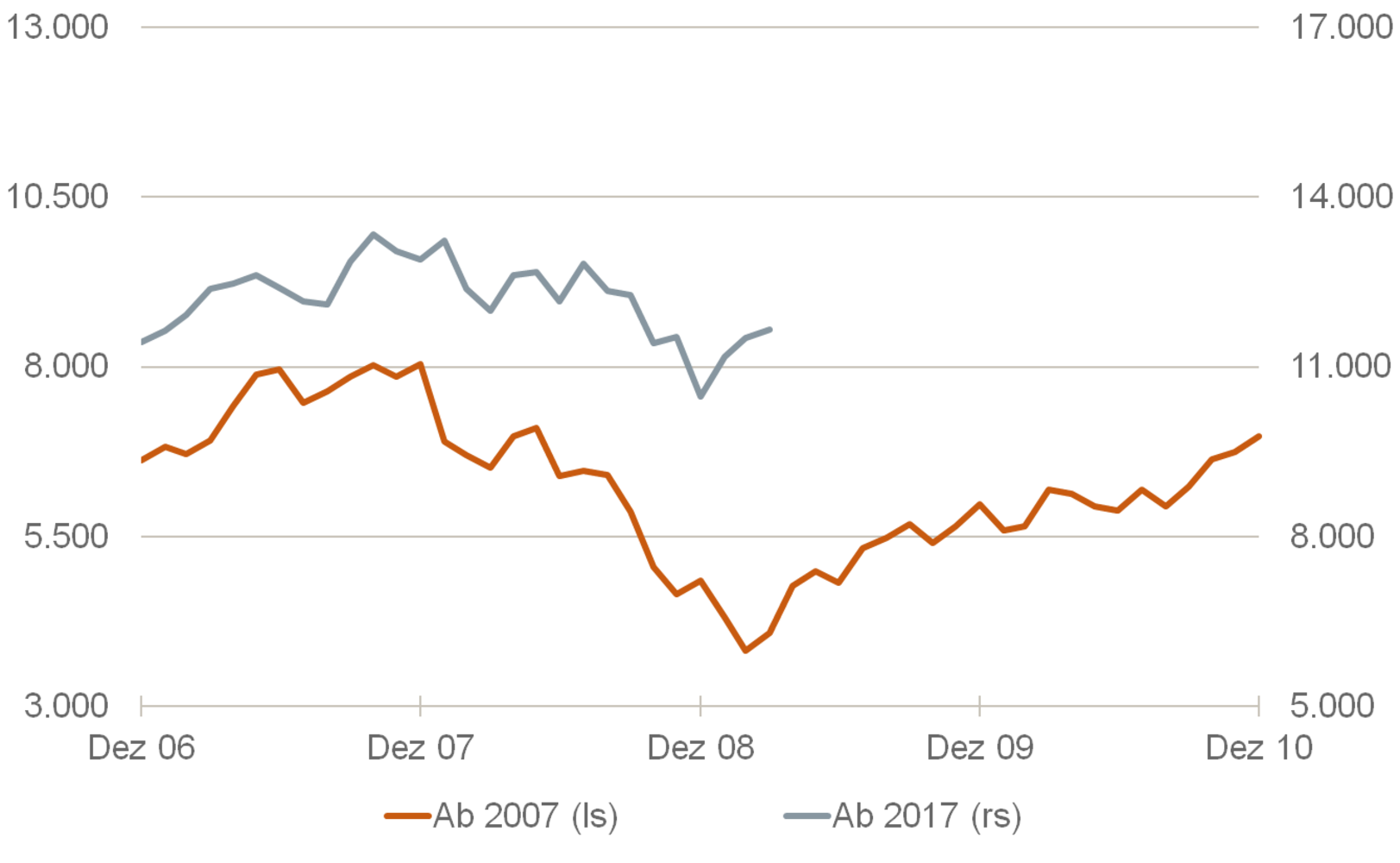

Ich halte diese Begründung nach wie vor für tragfähig. Trotzdem ist die Sache so wichtig, dass ich nach weiteren Argumenten suche. Eines fand ich für den DAX in der nebenstehenden Grafik.

Sie zeigt im unteren Teil die Entwicklung des deutschen Aktienindex nach der Rezession in der großen Finanzkrise. Im Laufe des Jahres 2008 stürzten die Kurse dramatisch ab. Im März 2009 drehte sich die Situation. Von nun an ging es – natürlich unter Schwankungen – wieder nach oben. Über diese Linie habe ich die Entwicklung des DAX zehn Jahre später, also seit 2017 gelegt. Im Laufe des Jahres 2018 gingen die Kurse wie damals kräftig nach unten, besonders stark im Dezember. Anfang 2019 drehte sich die Situation und der DAX erhöhte sich.

Die Parallelität der beiden Kurven ist verblüffend. Ich hätte mir das nicht so vorgestellt. Mit ein bisschen Phantasie kann man die obere Kurve analog der Entwicklung in 2009/10 verlängern. Dann ergäbe sich für die nächsten zwei Jahre eine wunderschöne Aufwärtsentwicklung mit vergleichsweise wenigen Schwankungen. Was für eine Perspektive für Anleger!

Das darf man natürlich nicht ernst nehmen. Die Geschichte wiederholt sich nicht. Aus der Parallelität zweier Kurven kann man keine Schlüsse auf die Zukunft ziehen. Was dieser Vergleich aber zeigt, ist eine wichtige Erkenntnis: Eine längerfristige Aufwärtsentwicklung der Aktienkurse ist nicht unmöglich. Es hat sie auch nach nicht so spektakulären Crashs wie der großen Finanzkrise gegeben. Beispiele sind die Kurseinbrüche 2011 und 2016. Damals gab es nach dem Tiefpunkt allerdings größere Schwankungen, weshalb ich diese Beispiele hier nicht genommen habe.

WIE SICH DIE BILDER GLEICHEN

DAX

Quelle: Bundesbank

Anleger denken häufig zu kurzfristig. Sie meinen, wenn die Börse ein paar Monate nach oben gegangen ist, dann muss automatisch eine Korrektur folgen. Die Bäume wachsen auch am Kapitalmarkt nicht in den Himmel. Die Grafik zeigt, dass das nicht so sein muss.

Damit aber genug der Parallelität. Es gibt natürlich auch erhebliche Unterschiede zwischen der damaligen Entwicklung und heute. Das Wichtigste ist, dass der Verlauf damals sehr viel dramatischer war (das kann man wegen der unterschiedlichen Maßstäbe in der Grafik leider nicht sehen). In den ersten zweieinhalb Monaten nach dem Tiefpunkt stiegen die Kurse damals um 18 %. Diesmal waren es "nur" 10 %.

Wenn man den gesamten Zeitraum des Aufschwungs bis Ende 2010 betrachtet, ergab sich damals ein Zuwachs des DAX von unvorstellbaren 80 %. Wenn man das in die heutige Zeit übersetzen würde, hätten wir Ende dieses Jahres einen Stand des DAX von über 16 000. Ende 2020 wären es über 19 000. Das mögen sich auch ausgemachte Optimisten nicht vorstellen.

Die außerordentliche Dynamik der damaligen Entwicklung hatte gute Gründe. Erstens:waren die Kurse damals im Crash viel stärker gefallen. Sie haben sich im Verlauf von 2008 fast halbiert. In 2018 fiel der DAX "nur" um 18 %. Da gibt es natürlich viel weniger Aufholpotenzial.

Zweitens: war der Konjunktureinbruch in der großen Finanzkrise viel tiefer. Das reale Bruttoinlandsprodukt ging im Jahr 2008 um 5 % zurück. Ähnlich widrige gesamtwirtschaftliche Bedingungen können sich heute auch die ausgekochtesten Pessimisten nicht vorstellen.

Drittens: waren die Maßnahmen der Wirtschafts- und Geldpolitik zur Überwindung der Rezession damals viel umfangreicher als heute. Das öffentliche Defizit (in % des BIPs) stieg in Deutschland von 2007 bis 2010 um fast 5 Prozentpunkte. In diesem Jahr baute der Finanzminister dagegen lediglich den Überschuss von 1 % ab. Die Zinsen wurden von 2,5 auf 1 % gesenkt (gemessen an der Hauptrefinanzierungsfazilität). Für dieses Jahr hat die EZB gerade mal beschlossen, die geplante Zinserhöhung um drei Monate nach hinten zu schieben.

Es ist klar, dass sich solche Unterschiede im gesamtwirtschaftlichen Umfeld an der Börse niederschlagen. Die Aufwärtsentwicklung wird daher 2019 sehr viel bescheidener sein.

Für den Anleger

Es gibt also Argumente, dass 2019 ein gutes Aktienjahr wird. Es wird nicht so steil aufwärts gehen wie vor zehn Jahren. Es wird auch nicht geradlinig sein. Die großen Risiken sind politische Entwicklungen sowohl in den USA als auch in Großbritannien.

Anmerkungen oder Anregungen? Ich freue mich auf den Dialog mit Ihnen:martin.huefner@assenagon.com.

Dr. Martin W. Hüfner, Chefvolkswirt von Assenagon Asset Management S.A.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.