Droht die Verdopplung der Dividendenrendite in den USA?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

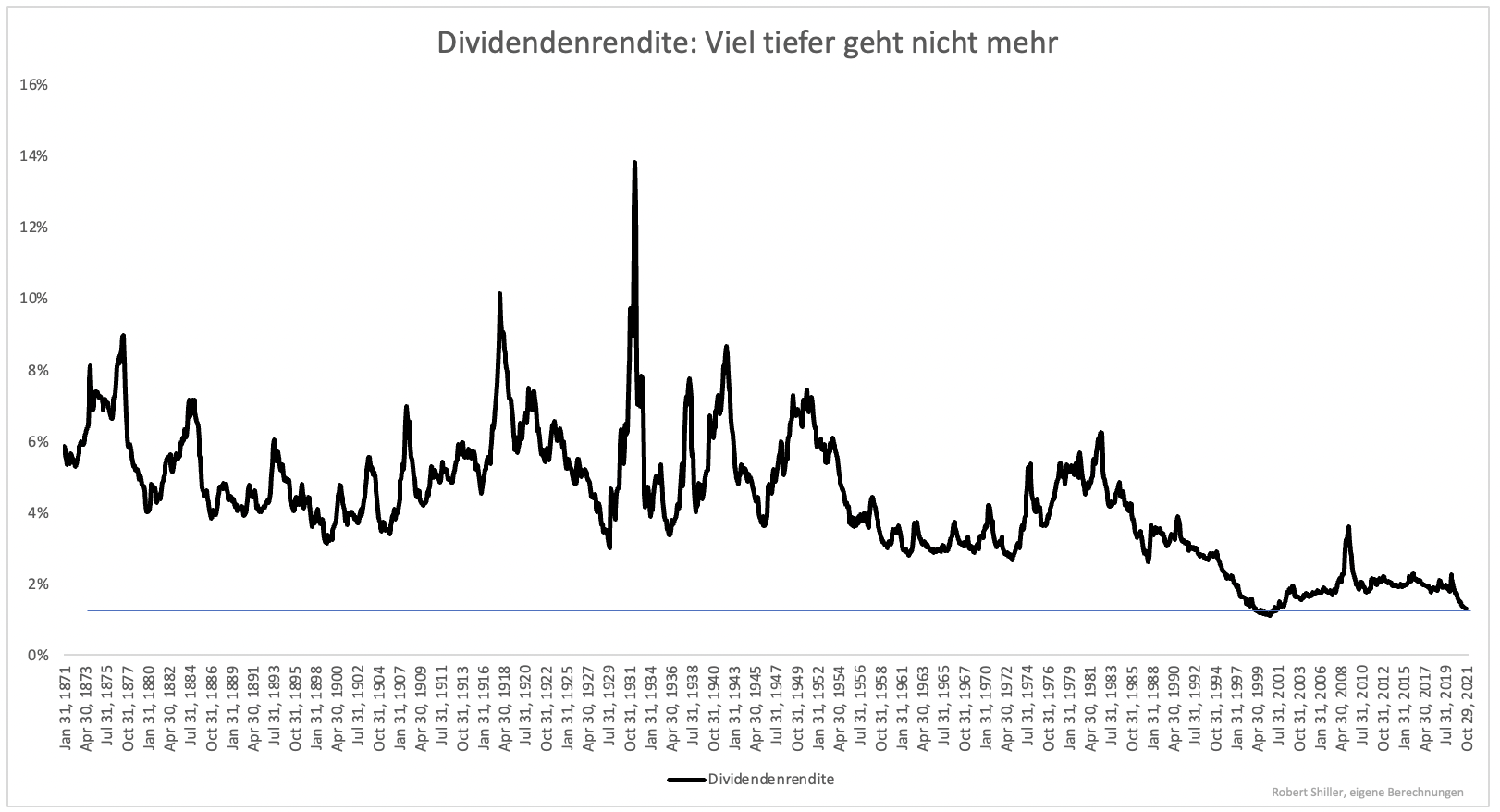

Mit 1,3 % ist die Dividendenrendite des S&P 500 historisch niedrig. In fast 99 % aller Monate seit Datenverfügbarkeit war die Rendite höher. Nur für wenige Monate während der Internetblase lag die Rendite zeitweise unter dem aktuellen Niveau (Grafik 1). Die Zeiten, in denen Anleger mit Dividenden Geld verdienen konnten, sind längst vorüber.

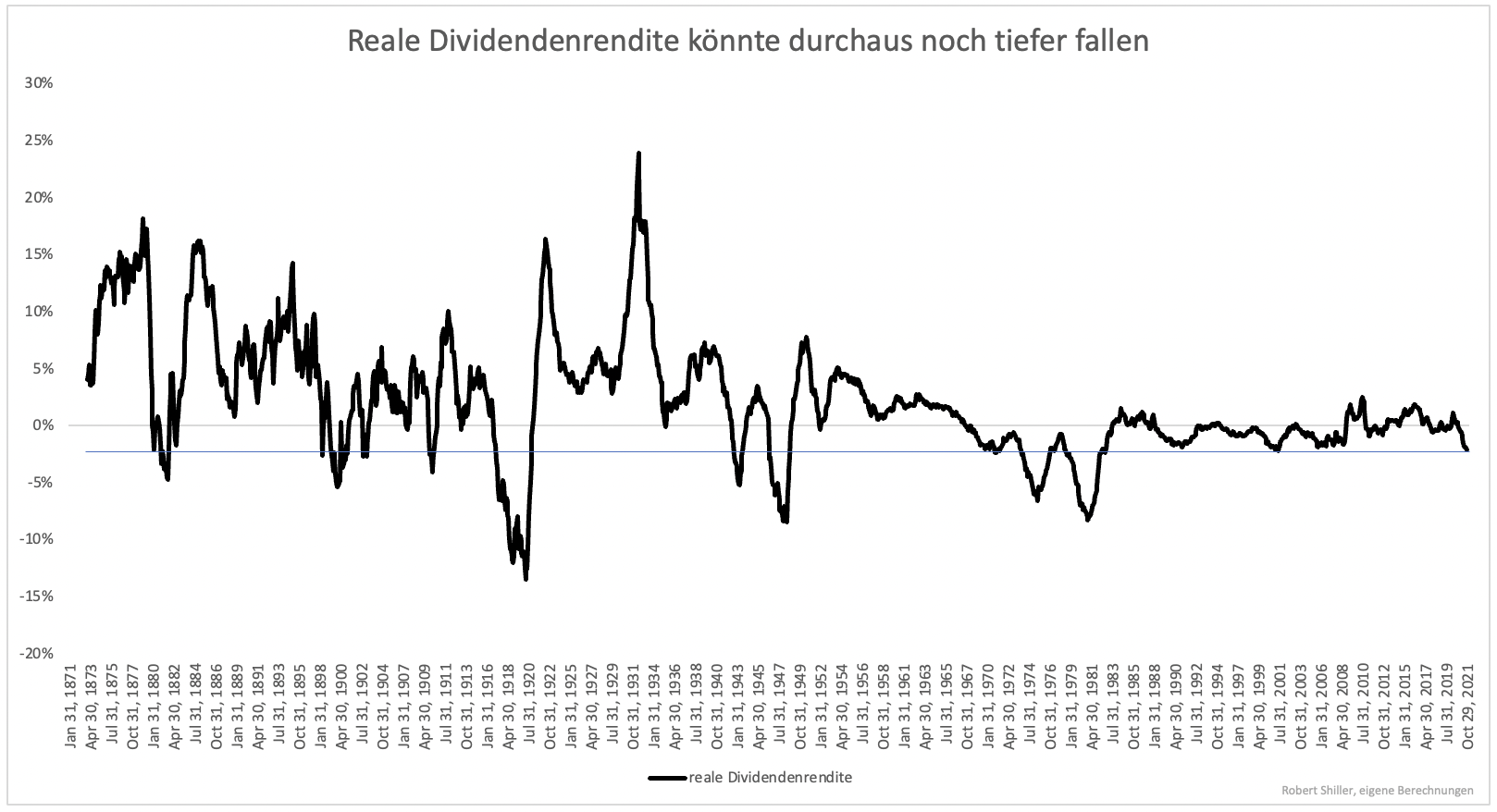

Seit 20 Jahren gleichen die Dividenden die Inflation kaum aus. Aktuell ist die reale Dividendenrendite mit -4 % so tief wie zuletzt 1981 (Grafik 2). Es geht aber auch noch deutlich tiefer. Immer wieder kam es in den USA zu Perioden mit zweistelligen Inflationsraten. Dividenden konnten in diesen Perioden nicht mithalten.

Es ist absehbar, dass die Realrendite weiter fallen wird. Sie könnte bald ein zyklisches Tief bei -5 % erreichen. Eine Verdopplung der aktuellen Rendite auf 2,6 % wäre da willkommen, löst aber das Problem nicht, dass nicht einmal die Inflation ausgeglichen wird. Wieso aber sollte es überhaupt zu einer Verdopplung kommen?

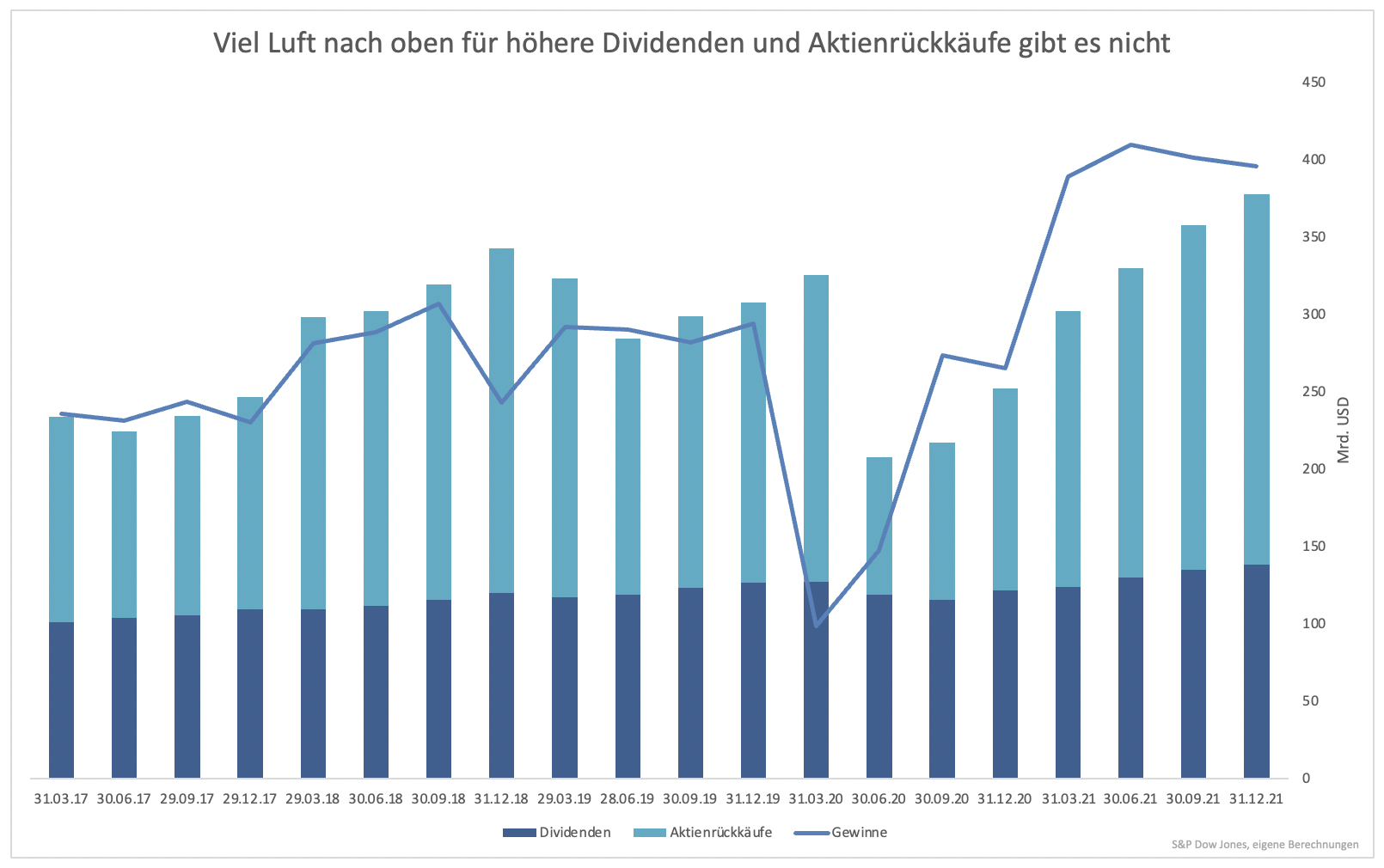

Es liegt nicht daran, dass US-Unternehmen nur so in Geld schwimmen. Die Gewinne übersteigen derzeit noch die Ausgaben für Dividenden und Aktienrückkäufe (Grafik 3). Da die Gewinne im kommenden Quartal nicht mehr wachsen werden, die Ausschüttungen aber nach den bereits getätigten Ankündigungen steigen werden, bleibt nur noch wenig Luft nach oben.

Zeitweise hat das Unternehmen nicht gestört. Vor Beginn der Pandemie wurde mehr ausgeschüttet als verdient wurde. Das lässt sich nicht auf Dauer durchhalten. Man kann Ausschüttungen nicht ewig über Schulden finanzieren.

Als Möglichkeit bleibt daher eine Umschichtung von Aktienrückkäufen zu Dividenden. Liegt die Dividendenrendite nur bei 1,3 %, so können Anleger über Aktienrückkäufe eine Rückkaufrendite von etwas mehr als 2 % erwarten. Die US-Regierung denkt nun darüber nach, ob sich Aktienrückkäufe besteuern lassen. Angedacht wäre ein Steuersatz von einem Prozent.

Bei Rückkäufen, die pro Jahr auf die Billionengrenze zusteuern, kommen selbst bei einem Steuersatz von einem Prozent 10 Mrd. an Mehreinnahmen zustande. Die große Frage ist, ob das Unternehmen dazu veranlasst, ihre Ausschüttungspolitik zu verändern. Sie können Aktienrückkäufe zurückfahren und dafür höhere Dividenden ausschütten.

Damit wird zwar der Steuersatz von 1 % umgangen. Dafür müssen Anleger ihre Dividendeneinnahmen versteuern. Der Steuersatz dafür liegt deutlich höher. Aus steuerlicher Sicht wäre es unsinnig, wegen einem Prozent die Rückkäufe zu reduzieren und Dividenden anzuheben.

Zu einer Dividendenverdopplung wird es also nicht kommen. Ob das gut oder schlecht ist, sei dahingestellt. Aktienrückkäufe sind aus steuerlicher Sicht zwar günstiger, dafür kaufen Unternehmen nach Belieben und besonders gerne am Allzeithoch eigene Aktien zurück. Ob das die Rendite für Anleger letztendlich gegenüber höheren Steuern auf Dividenden erhöht, darf man hinterfragen.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.