DOW Jones prallt ab? - Wie trade ich das gehebelt? - Wie setze ich das mit CFDs um?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Am Dienstag ging es in meinem Kommentar an dieser Stelle darum, wie eine mögliche mehrtägige Gegenbewegung (" Bounce") im Dow Jones ausgehend von der bei 12.800 Punkten liegenden Unterstützung ganz konkret mit einem Hebelzertifikat gehandelt werden kann.

Bitte hier klicken, um diesen Kommentar zu lesen.

Dass dieser "Bounce" nicht zustande kam, - wie von uns eigentlich auch erwartet -, ist jetzt nicht die Frage, der Einfachheit halber und zur Verbesserung der Nachvollziehbarkeit soll dieses Beispiel jetzt aber noch einmal aufgegriffen.

Die Fragestellung: Wie wird dieser Trade mit CFD´s umgesetzt?

Im ersten Beispiel wurde der Trade mit einem Hebelzertifikat konkret durchgespielt. Jetzt wird der Trade mit CFDs durchgespielt.

Für diejenigen Leser, die sich in Sachen CFDs noch nicht kundig gemacht haben, anbei der Link zum Wissensbereich "CFDs" : http://www.godmode-trader.de/wissen/cfds/

Exakt die gleiche Ausgangslage. Exakt die gleiche Fragestellung.

Die Ausgangsbasis bleibt gleich. Der Wert des Handelskontos liegt hypothetisch bei 10.000 Euro und es soll in diesem Trade nicht mehr als 1 % des verfügbaren Kapitals riskiert werden. Somit ergibt sich ein maximal riskierbares Kapital von 10.000 Euro x 1,0% = 100 Euro. Mehr steht für den Verlustfall nicht zur Verfügung. Wir sind mit dem Trade bereit lediglich 100 Euro zu verlieren.

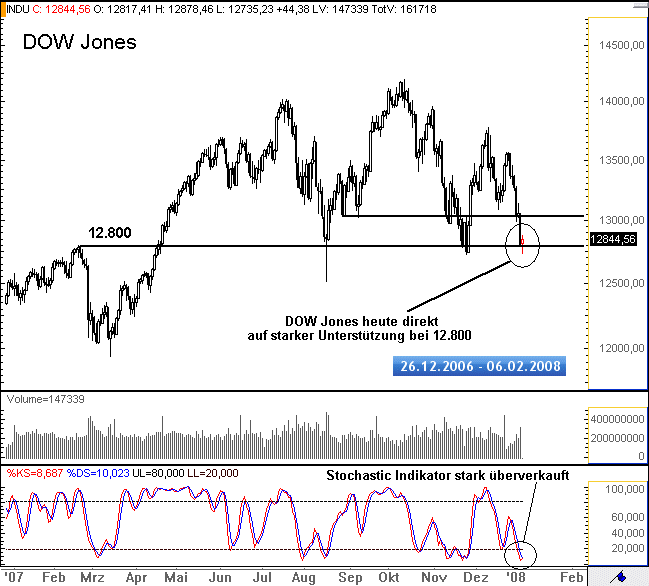

Chartsituation im Dow Jones (Tageschart) - Ausgangsbasis für den Trade (nicht mehr aktueller Stand)

Das Setup für den Einstieg bleibt ebenfalls unverändert. Gekauft wird, wenn der Index das zu diesem Zeitpunkt bereits abgesetzte Tageshoch bei 12.878 Punkten überwindet, der Stopp-Loss wird unter dem Tagestief bei 12.735 Punkten platziert. Für den Trade ist es entscheidend, dass diese Kursmarken gebrochen werden, die Einstiegspunkte müssen entsprechend wenigstens 1 Punkt ober- und unterhalb dieser Spanne liegen. Hinzu kommen 4 Punkte für den Spread.

Somit errechnet sich für diesen Trade die folgende maximale Verlustspanne: Einstieg bei 12.879 Punkten – Ausstieg bei 12.734 Punkten + Spread von 4 Punkten ergeben wenigstens 149 Punkte. Diese Spanne reduziert sich jetzt aber noch. Das Handelskonto wird in Euro geführt, der Dow Jones aber in US Dollar gehandelt. Die Punktespanne muss entsprechend in Euro zurück gerechnet werden. Bei einem Kurs Euro gegenüber US Dollar von derzeit ca. 1,47 USD ergeben sich somit: 149 Punkte (in USD) / 1,47 USD = 101,36 Euro Verlustspanne in der Kontowährung.

Riskiert werden können 100,00 Euro, riskiert werden müssen entsprechend des Tradesetups 101,36 Euro für einen Indexkontrakt. Diese kleine Differenz eines marginal höheren Risikos ist Zufall und dürfte noch vertretbar sein, sofern der Trade überhaupt aufgrund des spekulativen Setups eingegangen wird. Da ein Indexkontrakt aber über CFD nicht geteilt werden kann bedeutet das, es kann nur ein einzelner Kontrakt gekauft werden. Genau genommen könnten nur (Gesamtrisiko / Verlust je Stück) 100,00 Euro / 101,36 Euro = 0,987 Stücke gekauft werden.

Werden hingegen „nur“ 2 Kontrakte gekauft, das klingt zunächst nach einer kleinen Position, wäre das Risiko bereits stark überzogen. An Hinterlegung für die Margin (1 %) wird für diesen einen Kontrakt bezogen auf das 10.000 $ Konto verhältnismäßig wenig benötigt. Hier ergeben sich zum Einstiegszeitpunkt 12.879 USD x 1,00 % / 1,47 USD = 87,61 Euro die nötig sind, um den Trade zu eröffnen. Dies entspricht noch nicht einmal 1 % des zur Verfügung stehenden Kapitals, genügt aber bereits, um das maximal tolerierte Risiko zu erreichen.

Dies ist auch deutlich weniger als im voran gegangenen Beispiel bei der Nutzung eines relativ hoch gehebelten Zertifikates, dort wurden 1.007 für dieselbe Position benötigt. Dieses Beispiel zeigt, dass die Berechnung bei CFD´s ebenfalls einfach bzw. noch einfacher als bei Hebelzertifikaten funktioniert. Nur das Währungsverhältnis muss Beachtung finden, was innerhalb des Hebelzertifikates bereits umgesetzt ist.

Es zeigt sich aber auch, dass die Hebelwirkung für den Trade letztlich belanglos ist. Die Tatsache dass hier nur 1 Stück gehandelt werden kann, ist dem nominell hohen Stand des Index geschuldet. Bei Aktien oder Indizes wie dem Nasdaq oder S&P taucht dieses Problem eher nicht auf. Bei Dow Jones, DAX oder Rohstoffen wie Öl und Gold kann es aufgrund der Größe des Einzelkontraktes aber durchaus dazu kommen, dass bei relativ weiter Entfernung des Stopp-Loss nicht einmal 1 Stück gehandelt werden kann und ein solcher Trade entfallen müsste.

Ich selbst bin Headtrader vom Godmode CFD Trader Paket. In diesem Tradingservice wird konkret mit CFDs gebehelt der Markt gehandelt. Jeder Trade wird frühzeitig angekündigt, Sie erhalten alle wesentlichen Informationen für Einstieg, Stoplossabsicherung, Positionsgröße und Ausstieg (Exit Target). Mir ist es gelungen eine Strategie zu fahren, in der der Fokus auf möglichst hoher Gewinnerzielung bei gleichzeitig striktem Risikomanagement liegt. Schauen Sie einfach mal herein. Das Depot ist ein Top-Performer.

Mehr Informationen und Anmeldemöglichkeit gibt es hier : http://www.godmode-trader.de/premium/cfdtrader/

Es grüßt Sie,

Ihr Marko Strehk

Technischer Analyst und Trader bei GodmodeTrader.de

Anbei als Kopie der Kommentar vom 01.07.2008 19:42 Uhr

DOW Jones prallt ab - Wie trade ich das gehebelt? - Welchen Schein, welchen Hebel wähle ich?

Seit der Ausbildung des neuen Allzeithochs bei 14.198 Punkten am 11. Oktober 2007 fällt der Index deutlich ab. Der Kursverfall ist mit dem heutigen Tag auf einer starken Unterstützungslinie bei 12.800 Punkten angekommen.

Herr Weygand hat heute eine umfassende charttechnische Erörterung von S&P 500 Index und DOW Jones veröffentlicht, in der er auf das übergeordnete Kursgeschehen eingeht. Dabei wird das kurz- bis mittelfristige Grundrauschen eher ausgeblendet.

Bei 12.800 Punkten hat der DOW Jones aber eine Unterstützung und diese hat das Potenzial, eine Gegenbewegung, einen "Bounce" einzuleiten. Auf einen solchen "Bounce" kann man als kurzfristig aktiver Marktteilnehmer spekulieren. Die Unterstützung bietet die Möglichkeit, sich einzukaufen und mit einem engen Stoploss abzusichern. Entweder der Index springt ab heute ein paar Tage an (bis 13.000 und dann bis 13.100 Punkte) und ich profitiere oder aber der Index rutscht direkt durch und ich werde sofort wieder ausgestopt.

Als Privatanleger bietet es sich an, eine solche kurzfristige Anstiegsphase im DOW Jones mit einem Bullzertifikat (Turbo Call) zu handeln. Aufgrund der vorliegenden übergeordneten Chartsituation, haben wir bei GodmodeTrader.de Abstand von einem solchen Trade genommen. Die Situation ist uns kurzfristig zu "tricky" wie wir intern zu sagen pflegen.

Wie gehe ich aber genau vor, wenn ich den Trade tätigen würde ? Einfach einen Schein heraussuchen mit irgendeinem Hebel und in irgendeiner Menge kaufen?

Nein. Wohl eher nicht!

Im Folgenden möchte ich Ihnen genau die Vorgehensweise erklären. Das Ganze ist eigentlich sehr einfach.

Aktuelle Chartsituation im Dow Jones (Tageschart)

Angenommen wird zunächst ein Konto mit einem Wert von 10.000 Euro. Darauf basierend muss zunächst eine Festlegung getroffen werden, wie viel für diesen Trade riskiert wird. Es ist ein spekulativer Trade, so dass das Risiko nicht über 1 % des Tradingkapitals liegen sollte. 1 % des Tradingkapitals bedeutet, bei einer Kontogröße von 10.000 Euro können 100,00 Euro riskiert werden. Dies ist die Basis jeglicher weiterführender Überlegungen. Darüber hinaus muss ein Stopp-Loss festgelegt werden. Dieser wird unterhalb des Tagestiefs platziert, nachdem sich bereits eine Stabilisierung andeutet.

Nochmal. 1% Risiko bei einem 10.000 Konto ist ein riskierter Betrag von 100,00 Euro. Dass das ein ganz ordentlicher Betrag sein kann, werden Sie gleich sehen!

Was den Einstieg anbelangt ...

Zwei Möglichkeiten gibt es für einen Einstieg. Einmal der Kauf der Unterstützung jetzt intraday direkt, darauf spekulierend dass das kurzfristige Tief bereits gesehen wurde. Darüber hinaus kann auch ein sich andeutendes klares bullisches Reversal gekauft werden, was der Fall wäre wenn das bisherige Tageshoch überschritten wird. Das wäre oberhalb von 12.878 Punkten der Fall. Der Stopp-Loss liegt in jedem Fall unter 12.735 Punkte.

Eigentlich ganz einfach soweit.

Wenn diese Festlegungen getroffen wurden geht es zur Scheinauswahl.

Dabei lässt sich klar feststellen, dass es nahezu egal ist, welcher Schein genutzt wird. Auf den Hebel kommt es nicht an. Ja, Sie haben richtig gelesen. Die Höhe des Hebels ist egal! Sie ist egal. Diese Aussage ist aber im Kontext mit der zu ermittelten Stückzahl zu sehen, die Sie kaufen werden.

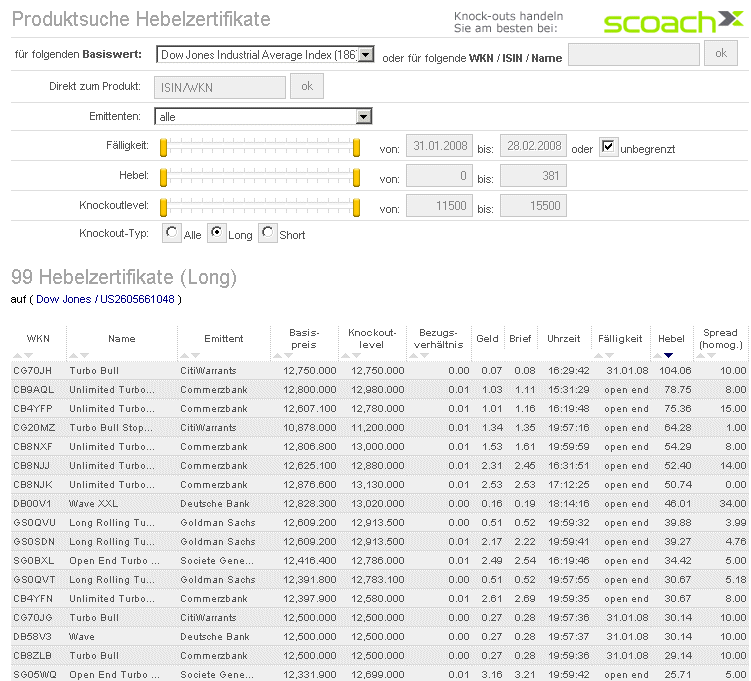

Wichtig ist vielmehr der Spread, dessen Umfang sich auf den Trade auswirken wird. Innerhalb der Suchmaske zu Call Hebelzertifikaten auf den Dow Jones findet sich das Papier mit der WKN: CG20MZ. Das KnockOut Niveau liegt mit 11.200 Punkten weit entfernt vom Tradesetup und dürfte nicht mit einem Gap über Nacht erreicht werden können. Der Schein kann also genutzt werden. Der Spread beträgt 10 Punkte im Index. Zwar ist der Hebel von über 60 für den Trade nicht relevant.

Der Hohe Hebel ermöglicht es aber, nur wenig Kapital zu binden. Ich kaufe mit geringem Kapitaleinsatz den DOW Jones und habe von den 10.000 Euro noch sehr viel Kapital zu Verfügung für andere mögliche Trades. Das ist der Sinn der Sache.

Ausschnitt aus der Produktsuche zu Hebelzertifikaten auf den Dow Jones:

http://www.godmode-trader.de/front/?id=133965&p=produkte&sp=produktsuche_alle&sp_type=KO

Wie viele Stücke werden nun gekauft?

Da der Index in USD gehandelt wird, das Hebelzertifikat aber in Euro, kann es auch innerhalb des Handelstages zu Schwankungen zwischen dem errechneten Einstiegskurs und dem tatsächlichen Schein-Kurs zum Einstiegszeitpunkt kommen. Darüber hinaus haben die Emittenten einen gewissen Spielraum. Es bietet sich daher an, bei Ein- und Ausstieg gegebenenfalls 1-2 Cent Sicherheit einzuplanen. Bei in Euro gehandelten Basiswerten kann dieser Sicherheitspuffer geringer gewählt werden. Für dieses Beispiel sollen 1 Cent auf jeder Seite als Sicherheit hinzu gegeben werden.

Es bietet sich nun die Möglichkeit, über das Bezugsverhältnis, den aktuellen Scheinkurs und die Spanne des Index zum Einstiegs- bzw. Ausstiegszeitpunkt die Kursmarken für den Handel des Scheines zu errechnen.

EUR/USD im Bereich 1,47 muss ebenfalls noch einberechnet werden. Da die Kursmarken aber feststehen und im Handelsverlauf bereits erreicht wurden, lässt sich das auch deutlich vereinfachen.

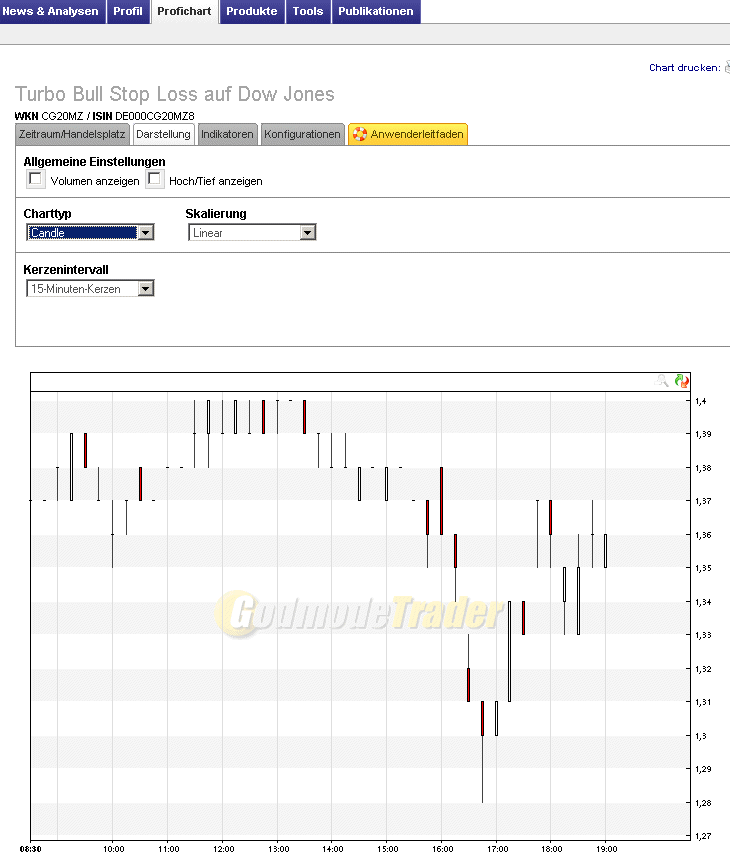

Über die Profichartfunktion auf www.godmode-trader.de lässt sich ersehen, dass der bisher höchste Kurs im Bid während des laufenden Handels bei 1,39 Euro lag, der tiefste Kurs bei 1,28 Euro. Die Stopp-Buy-Order kann dementsprechend für den Fall eines neuen Tageshochs bei 1,39 Cent + 1 Cent (Spread) + 1 Cent (Sicherheit) = 1,41 Euro gesetzt werden.

Der Stopp-Loss wird bei 1,28 Euro – 1 Cent (Sicherheit) bei 1,27 Euro platziert. Es ergibt sich zwischen Ein- und Ausstieg eine Spanne von 1,41 Cent – 1,27 Cent = 0,14 Cent.

Somit können für diese Tradeidee bei 1 % Risiko 100,00 Euro / 0,14 Cent = 714 Stücke gekauft werden. Ein Kapital von 1.007 Euro wird benötigt, was aber nicht relevant ist. Da der Trade kurzfristig orientiert ist und der Basiswert in einer anderen Währung notiert bietet es sich an, sofern die Möglichkeit besteht den Kursverlauf zu beobachten, die Order manuell auszuführen.

GodmodeTrader Profichartfunktion zum beschriebenen Zertifikat

Ob diese Tradinggelegenheit aufgeht, wird sich zeigen. Auch müssen innerhalb des Traderisikos noch unterschiedliche Transaktionskosten berücksichtigt werden. An diesem Beispiel sollte vor allem dargestellt werden, wie sich sehr einfach für eine Positionierung die Stückzahl der zu handelnden Zertifikate berechnen lässt.

Es ist dabei nicht zwingend erforderlich über Bezugsverhältnis, aktuellen Scheinkurs und aktuellen Basiswertkurs im Zusammenhang mit den festgelegten Triggermarken zu rechnen.

Darüber hinaus kommt es bei der Auswahl des Scheines nicht auf den Hebel an, dieser hat für den Trade nur einen Effekt, nämlich die Reduzierung des Kapitalbedarfes.

Wir handeln, Sie handeln nach! Orientieren Sie sich direkt an unseren professionellen Tradern. Konkrete Signale, transparente Musterdepots : http://www.godmode-trader.de/premium/overview/

Selbst verstehen, selbst anwenden, selbst handeln. Lesen Sie sich ein bzw. bilden Sie sich fort mit dem Wissensbereich "Charttechnische Analyse und Trading" : http://www.godmode-trader.de/wissen/chartlehrgang/

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.