Diese Anleger haben noch richtig viel Geld

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Damit Aktienkurse steigen, muss es Anleger geben, die bereit sind, für eine Aktie einen höheren als den aktuellen Preis zu bezahlen. Geht Anlegern das Geld aus, um immer höhere Preise bezahlen zu können, stockt der Aufwärtstrend. Auf diesen Punkt bewegen sich US-Privatanleger zu. Darüber hatte ich berichtet.

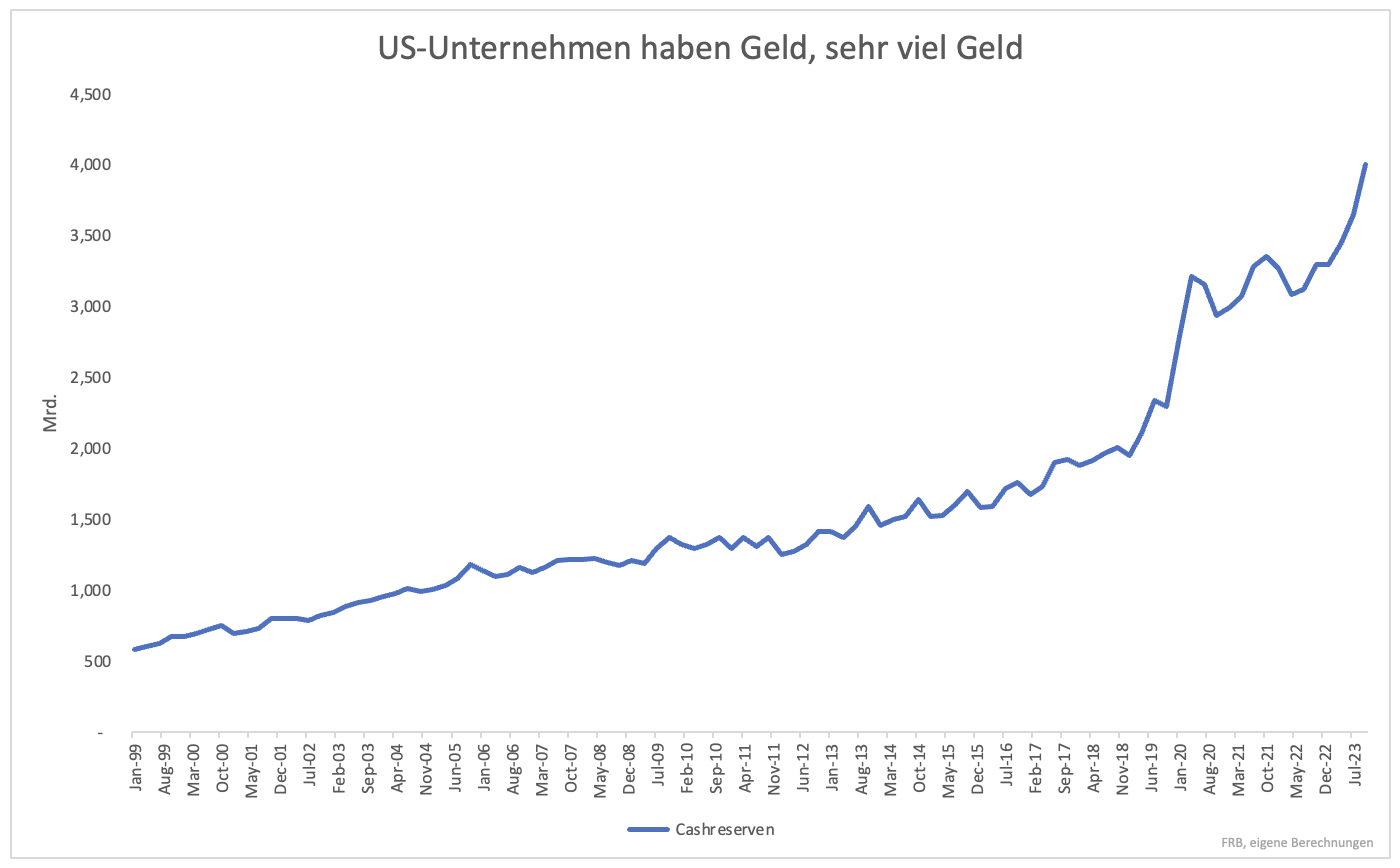

Zum Glück gibt es eine Gruppe, die noch viel Geld hat. Dabei handelt es sich nicht um Privatanleger oder institutionelle Anleger wie Fonds, sondern um die Unternehmen selbst, um deren Aktien es geht. Corporate America schwimmt im Geld. Die Geldreserven, die mehr oder minder sofort für Ausschüttungen an Aktionäre bereitstehen, liegen inzwischen bei ungefähr vier Billionen USD (Grafik 1).

Das übertrifft die bisherigen Rekorde deutlich. Zu wesentlichen Teilen ist es auch Cash, welches tatsächlich ausgeschüttet werden kann. Microsoft und Alphabet allein halten zusammen ungefähr 250 Mrd. USD an Reserven. Cash, welches in der Bilanz auftaucht, muss nicht notwendigerweise für Ausschüttungen verfügbar sein. Der Cashbestand erhöht sich auch, wenn gerade durch eine Anleihe Geld aufgenommen wurde. Das erklärt zum Teil den Anstieg der Reserven im Jahr 2020.

Interessiert an weiteren Beiträgen von mir? Diese gibt es exklusiv in stock3 Plus. Mit dem Code STARTPLUS kannst Du das redaktionelle Premiumpaket von stock3 einen Monat lang kostenfrei testen.

Inzwischen sind die Bilanzen wieder gesünder und ein Großteil der Schulden ist zurückgezahlt. In dieser Zeit von Mitte 2020 bis Ende 2022 stagnierten die Reserven. Jetzt steigen sie rasant, was bei einem operativen Gewinn aller S&P 500 Unternehmen von 1,8 Billionen USD kein Wunder ist.

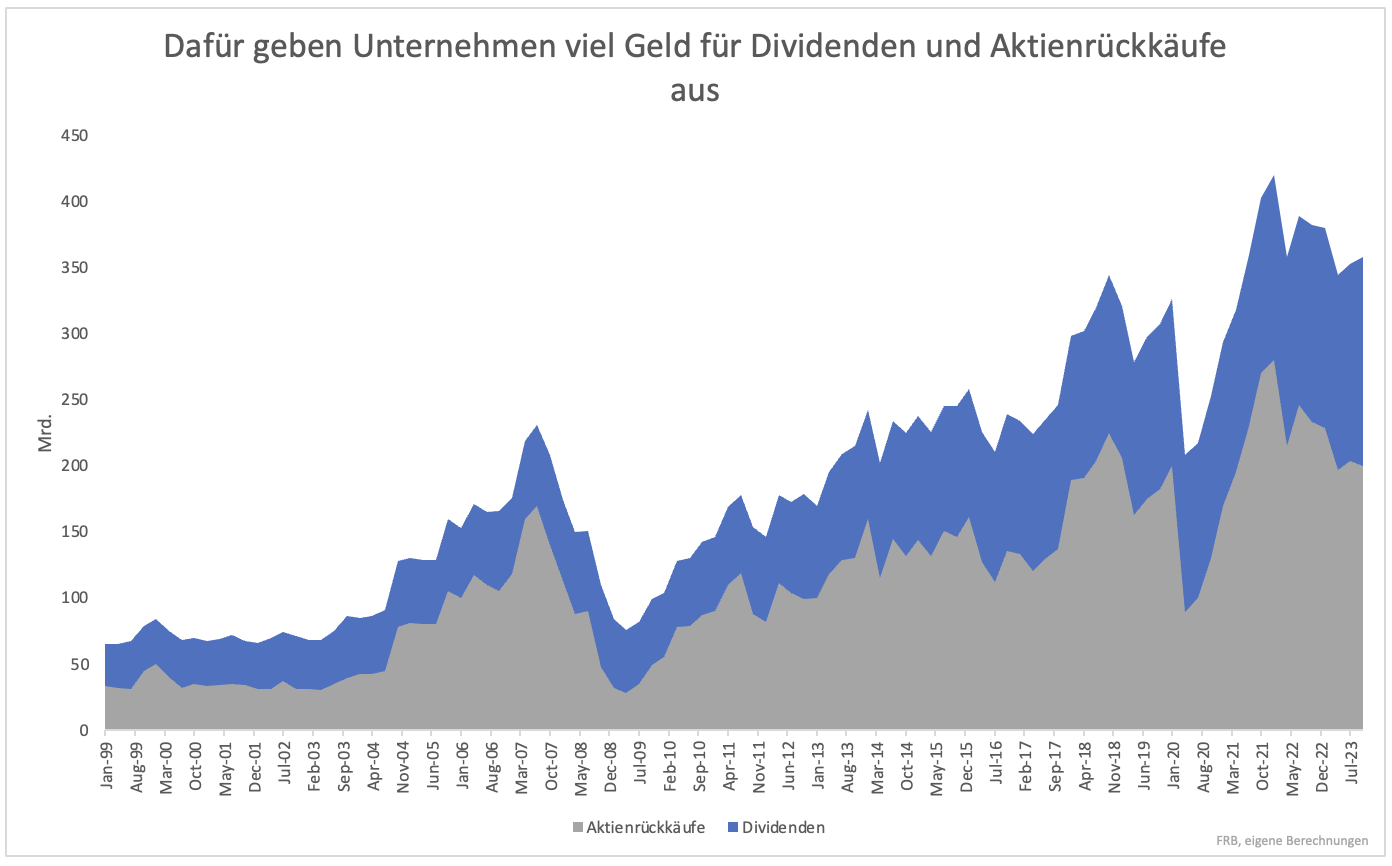

US-Unternehmen belohnen Anleger gerne, in dem sie die Dividenden langfristig steigern und je nach verfügbaren Mitteln Aktien zurückkaufen. Aktienrückkäufe sind volatil und schwankten in den vergangenen Jahren zwischen 110 Mrd. und 280 Mrd. USD je Quartal (Grafik 2). Dividenden wurden gemächlich gesteigert. Rückgänge gibt es selten.

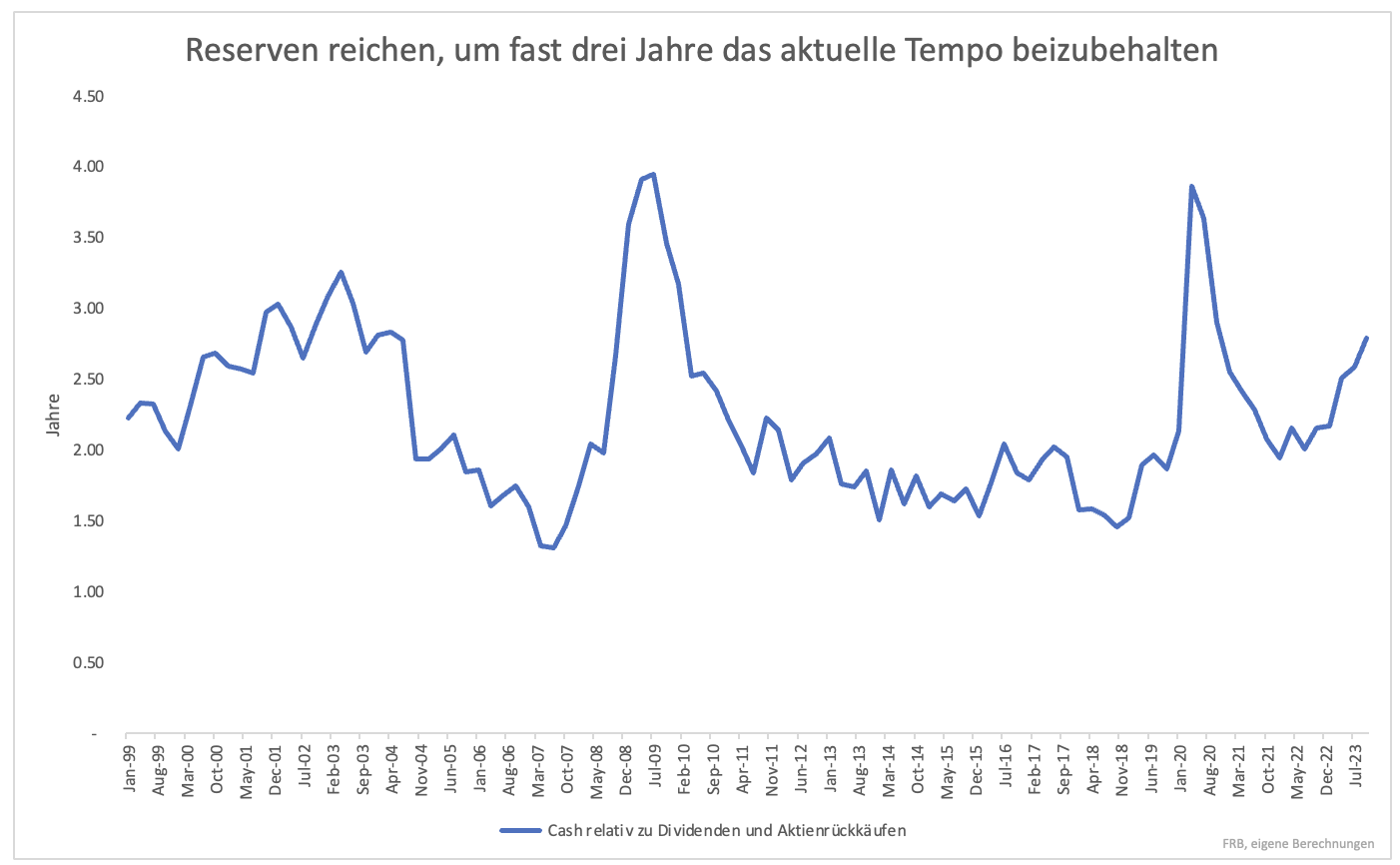

Derzeit werden pro Quartal Dividenden in der Höhe von 160 Mrd. USD ausgeschüttet und Aktien im Wert von 200 Mrd. USD zurückgekauft. Um ein Jahr zu finanzieren, benötigen Unternehmen 1,44 Billionen. Der aktuelle Cashbestand reicht 2,8 Jahre, um das Tempo an Dividenden und Rückkäufen zu halten (Grafik 3). Das ist im Vergleich zu den vergangenen 25 Jahren ein hoher Wert.

Ob Unternehmen eigene Aktien zurückkaufen sollten, wenn die Bewertungen rekordverdächtig hoch sind, sei dahingestellt. Zum Glück der Privatanleger kümmern sich Topmanager selten um die Bewertung und kaufen gerne dann am meisten Aktien zurück, wenn es die Vernunft eigentlich verbietet. Der Aktienmarkt kann trotzdem korrigieren. Generell aber haben Unternehmen bei Rückkäufen noch einen langen Atem.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.