Die Stars haben eine miserable Performance

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

- TEQ - Disruptive Technologies - R - WKN: DNA10X - ISIN: DE000DNA10X3 - Kurs: 19,09 € (L&S)

- BIT Global Technology Leaders R - I - WKN: A2N812 - ISIN: DE000A2N8127 - Kurs: 361,99 € (L&S)

- ARK Innovation ETF - WKN: A14Y8H - ISIN: US00214Q1040 - Kurs: 74,810 $ (Nasdaq Basic)

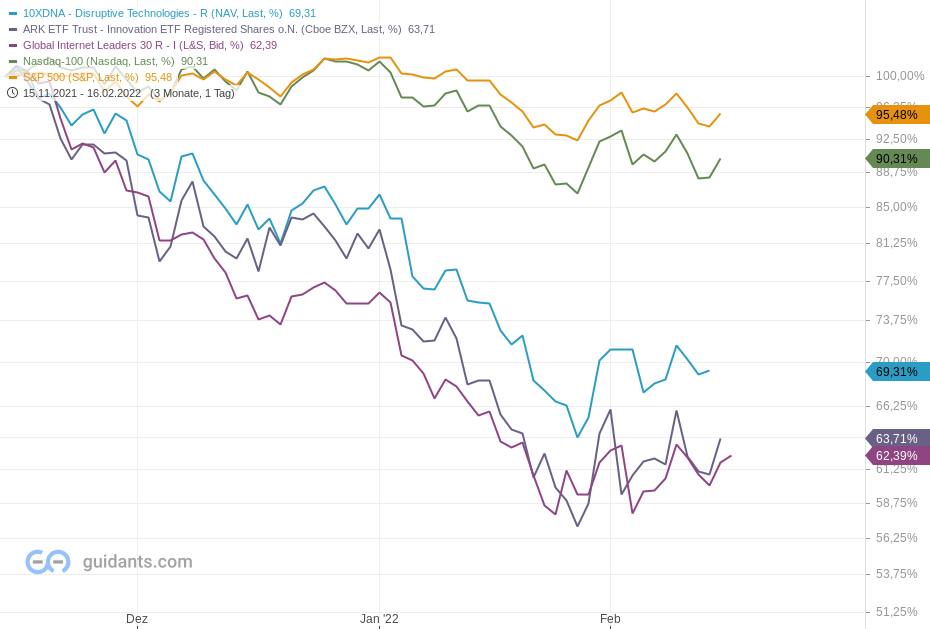

Seit Mitte November 2021 haben die Flagschifffonds von Cathie Wood, Ben Beckers und Frank Thelen alle zwischen 30 und 40 Prozent verloren. Die Fonds von Wood und Beckers erreichten ihr jeweiliges Allzeithoch bereits im Februar 2021, also vor ziemlich genau einem Jahr.

Was die drei Star-Fondsmanager bei allen Unterschieden eint: Sie wollen mit Aktien schnell wachsender Technologieunternehmen eine stark überdurchschnittliche Rendite für ihre Anleger zu erzielen. Zudem buhlen die drei Star-Fondsmanager mit einer regen Aktivität in den Social Media um die Gunst der Anleger.

Bei Cathie Wood und Jan Beckers funktionierte dieses Rezept mehrere Jahre lang und insbesondere im Corona-Jahr 2020 blendend. Mit einer zeitweise tatsächlich überragenden Performance wurden Milliarden Dollar an Anlegergeld angezogen.

Doch seit dem vergangenen Jahr ist das, was jahrelang ein Rezept für eine Outperformance war, plötzlich nicht mehr gefragt. Angesichts einer rekordhohen Inflation und steigender Zinsen sind Anleger nicht mehr scharf auf Wachstum um jeden Preis. Stattdessen ist Substanz wieder gefragt. Langweilige Value-Aktien schnitten seit Anfang 2021 deutlich besser ab als die gehypten Growth-Aktien.

Zu einer Kurskorrektur sehen Wood, Beckers und Thelen allerdings trotzdem keinen Anlass. Beckers Fondsgesellschaft ließ vor einigen Wochen mitteilten, man sehe bei den Aktien schnell wachsender Technologieaktien eine "selten günstige Einstiegsgelegenheit". Cathie Wood wurde u.a. mit den Worten zitiert, die eigentliche Blase bestehe nicht bei den Papieren der Wachstumsunternehmen, sondern viel eher bei Value-Aktien.

Klar ist: Aktien von Unternehmen, die langfristig auf Wachstumskurs bleiben, haben in der Regel die besten Chancen auf eine zufriedenstellende Kursentwicklung. Allerdings sind sie auch sehr anfällig für Rückschläge, wenn sie die hohen Erwartungen nicht erfüllen.

Glücklicherweise müssen sich Anleger beim Wettstreit Growth vs. Value gar nicht entscheiden. Vielmehr lohnt es sich, durchaus beides im Depot zu berücksichtigen. Eher langweilige Value-Aktien, wie sie Starinvestor Warren Buffett lange Zeit bevorzugte, haben ebenso ihre Berechtigung wie die Aktien disruptiver Technologieunternehmen. Deshalb muss es auch keineswegs unvernünftig sein, darauf zu setzen, dass Stars wie Wood, Beckers oder Thelen demnächst wieder mit einer Outperformance glänzen werden. Allerdings sollten sich Anleger genau überlegen, mit welchem Teil ihres Depots sie darauf spekulieren wollen, und welcher Teil des Depots vielleicht nicht doch lieber in substanzstarke Titel investiert werden sollte.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Der Becker Fonds ist doch SEA Ltd. und dann noch mit falschem Timing umgeschichtet....