Die Selbstschussanlage der Fed

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die amerikanische Zentralbank Federal Reserve verfügt über ein so genanntes "duales Mandat". Sie muss für niedrige Inflationsraten und für eine ausreichende Anzahl von Arbeitsplätzen sorgen. Die hohe Arbeitslosigkeit der 1930er Jahre hat im Mandat der Fed ihre Spuren hinterlassen.

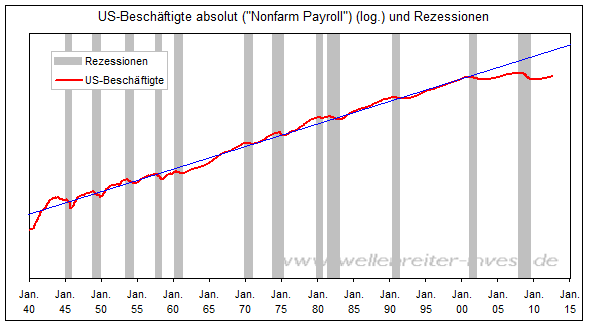

Die Schaffung neuer Arbeitsplätze ist seit dem Jahr 2000 ins Stocken geraten. Obwohl die US-Bevölkerung seit dem Jahr 2000 um 32 auf 314 Millionen gestiegen ist, stagniert die Zahl der Arbeitnehmer bei 133 Millionen.

Das Problem ist strukturell (die Abweichung von der Trendlinie macht dies deutlich). Offenbar genügt den Unternehmen eine geringere Anzahl von Arbeitnehmern, um ihre wirtschaftlichen Ziele zu erreichen. Die seit 2009 laufende Aktienmarktrally drückt dies aus.

Da Inflation aus Sicht der amerikanischen Zentralbank keine unmittelbar Gefahr darstellt, da - nachvollziehbar - eine Lohn-Preis-Spirale in einer solchen Situation schwer vorstellbar ist, möchte die Fed zusätzliches Kapital durch den Ankauf von Anleihen in Umlauf bringen. Sie erhofft sich dadurch einen stimulierenden Effekt auf die Wirtschaft.

Es erscheint lediglich die Frage offen, welche Anleihen die Fed in einer neuen QE-Runde kaufen würde. Die eine Seite erwartet den ausschließlichen Kauf von Staatsanleihen. Die andere Seite erwartet eine Konzentration auf die Hypothekenpapiere von Fannie Mae und Freddie Mac. Dadurch würde der US-Hausbaumarkt stimuliert werden.

Beleuchten wir beide Möglichkeiten. Der Kauf von Staatsanleihen erscheint bei Renditen von 1,7% (10Jahre) bzw. 0,66% (5 Jahre) wenig sinnvoll. Das wäre fast so, als wollte die EZB deutsche Staatsanleihen kaufen und dafür - aufgrund der Negativzins-Situation auch noch bezahlen (übertrieben gesprochen). Bei den jetzt schon sehr niedrigen Zinssätzen bringt ein Kauf durch die Fed dem Markt kaum weitere Zinsvorteile. Zudem steigen die Zinsen an, wenn die Wirtschaft stimuliert wird. So ergab sich die paradoxe Situation, dass die Zinsen nach der Verkündung von QE1 und QE2 jeweils solange stiegen, bis die wirtschaftliche Aufwärtsentwicklung einige Monate später abgewürgt wurde (zuletzt im Frühjahr 2011).

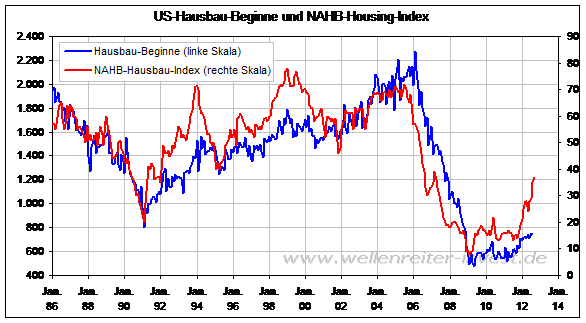

Die zweite angesprochene Möglichkeit ist der Ankauf von Hypothekenpapieren. Wäre dieser Markt am Boden zerstört, wäre dies eine sinnvolle Maßnahme. Aber so? Der Aktienindex der US-Hausbauwerte hat seit Oktober 2011 mehr als verdoppelt. Die Stimmung der US-Hausbauer befindet sich auf dem besten Niveau seit fünf Jahren (NAHB-Hausbau-Index folgender Chart).

Bernanke weiß, dass die Zahl der Baugenehmigungen und diejenige der tatsächlich gebauten Häuser diesem Sentiment-Indikator folgen. Zudem liegen die US-Hypothekenzinsen mit etwa 3 Prozent (Zinsbindung 10 Jahre) auf einem historisch niedrigen Niveau.

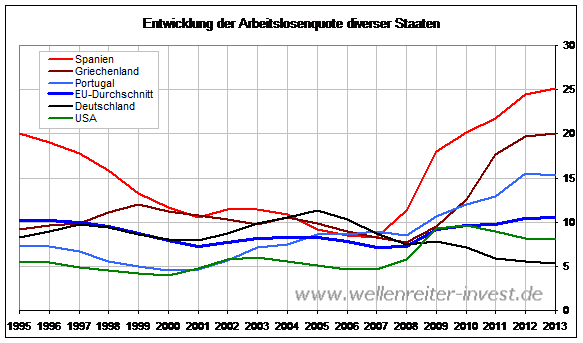

Wenn die Fed wegen des Arbeitsmarktes und einer für europäische Verhältnisse wohlklingenden Arbeitslosenquote von 8,1% derart viel QE-Druck macht, wie stark müsste erst - wenn das Aufgabenverständnis das gleiche wäre - die europäische Zentralbank auf die Tube drücken? Die müsste Euros so lange drucken, bis wir förmlich daran ersticken. Jedenfalls dann, wenn man den folgenden Chart betrachtet. Spanien und Griechenland weisen Arbeitslosenquoten oberhalb von 20% auf. Der EU-Durchschnittswert befindet sich bei 10,2%.

Quelle: Eurostat

Die EZB agiert jedoch - trotz Draghi und der angekündigten unlimitierten Käufe - wesentlich zurückhaltender als die amerikanische und die britische Zentralbank.

Fazit: Aus europäischer Sicht erscheinen die offenbar geplanten Maßnahmen der US-Fed übertrieben, und ob sie etwas bringen, erscheint zweifelhaft. Im Gegenteil: Eine stimulierte Wirtschaft geht üblicherweise mit steigenden Renditen einher. Steigende Renditen könnten dazu führen, dass die US-Wirtschaft erneut abgewürgt werden würde. Der Schuss könnte also nach hinten losgehen. Eine US-Rezession ist durch die Fed bisher nicht verhindert worden. Auch dieses Mal dürfte das nicht anders sein. Antizipieren Sie die Entwicklung der Finanzmärkte mit Hilfe unserer handelstäglichen Frühausgabe.

Robert Rethfeld

Wellenreiter-Invest

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.