Die Inflation ist schon längst da

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Inflationsraten gibt es viele. Jede Notenbank hat ihren eigenen Favoriten. Die US-Notenbank blickt auf die Kern-Konsumentenpreisinflation. Die EZB hat ihre eigene Definition von Kerninflation und die Bank of Japan kann sich nicht recht entscheiden. Sie beobachten gleich mehrere Kernraten gleichzeitig.

All diese Inflationsraten haben trotz aller Unterschiede eines gemeinsam: sie versuchen die Entwicklung von Produktpreisen zu beschreiben. Notenbanken lassen andere Kategorien vollkommen außen vor. Dazu gehören insbesondere Assetpreise.

Betrachtet man die Entwicklung der Preise von Vermögenswerten, müssten die Zinsen schon deutlich höher stehen. In den USA sind Aktien-, Anleihe- und Immobilienpreise aufgeblasen. In Deutschland sind es vor allem die Immobilien, die eine hohe Inflationsrate ausweisen.

Diese Art der Inflation wird leider vollkommen ignoriert. Das ist aus zwei Gründen bedenklich. Zum einen sind es Vermögenspreise, die das Finanzsystem in Schieflage bringen können. Zum anderen nutzt der Vermögenspreisanstieg nur denjenigen, die etwas besitzen. Es erhöht also die Ungleichheit in einer Gesellschaft.

Die Notenbanken sind hier aber ganz offensichtlich unverbesserlich und fokussieren sich weiterhin auf Produktpreise. Hier erreicht nicht jeder Währungsraum seine Ziele. Es ist aber auch nicht so, dass die Inflationsziele vollkommen außer Reichweite wären. In den USA pendelt die Inflationsrate um den Wert von 2 % herum. Das reicht der Notenbank aber nicht, da sie sich auf die Kerninflation fokussiert.

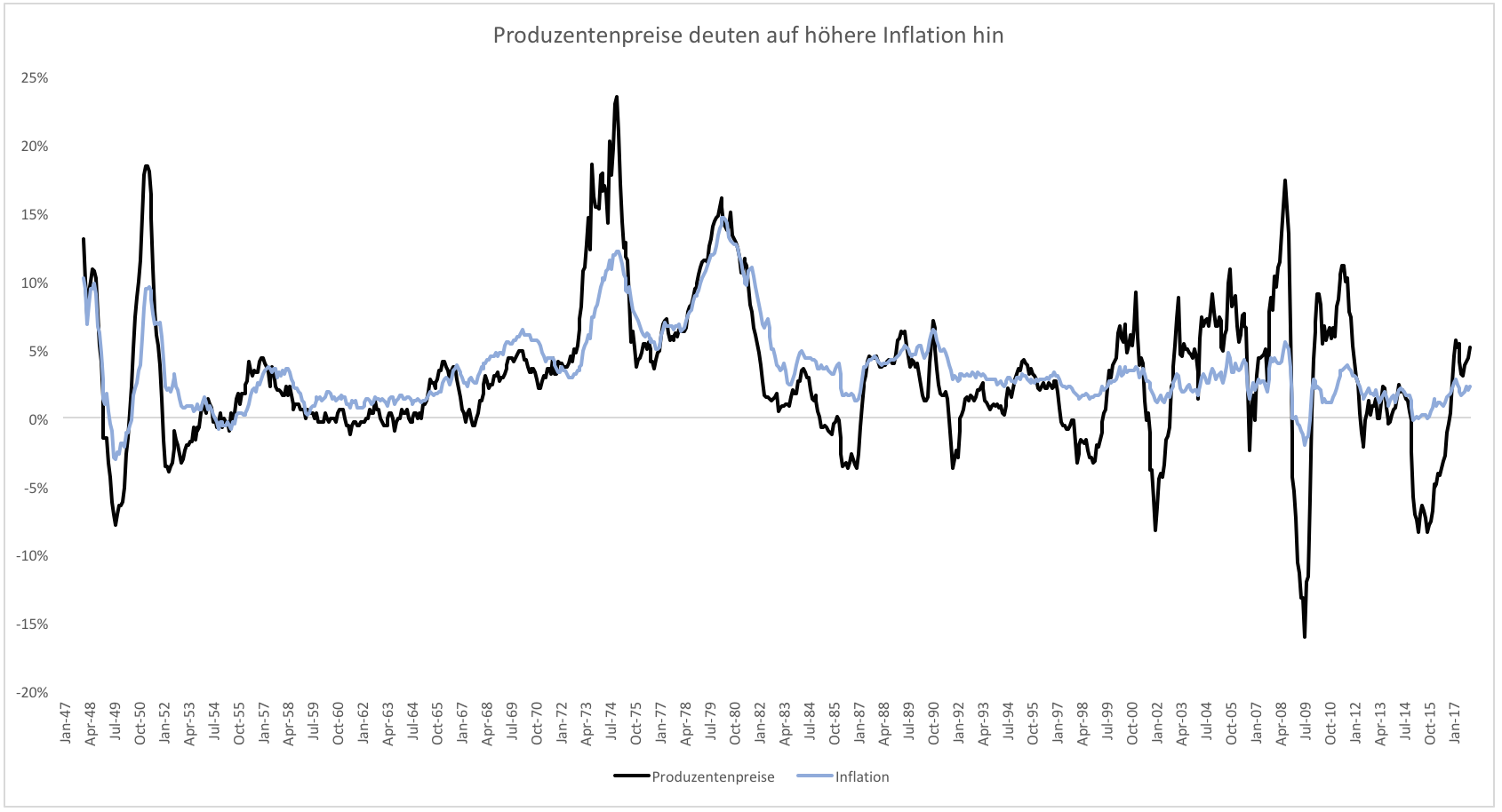

Fast jede Rede eines Notenbankers geht auf den Umstand ein, dass die Kerninflation unter 2 % liegt. Die Sorgenfalten sind dabei so tief wie der Marianengraben. Verständlich ist das nicht, denn die Produzentenpreise ziehen derzeit rund um den Globus stark an. In den USA liegt der Anstieg der Produzentenpreise auf Jahressicht bei fast 5 % (Grafik 1). Früher oder später zeigen sich diese Werte auch in der Inflationsrate.

Nun wollen Notenbanker ja die Kerninflation höher sehen. Auch hier muss man sich keine Sorgen machen. Die Kern-Produzentenpreise weisen eine Teuerung von 2,2 % aus. Das unterstützt die Kerninflation erheblich (Grafik 2). Selbst wenn diese unterhalb von 2 % bleibt, so ist doch wenigstens nicht mit einem starken Rückgang zu rechnen.

Ein dramatischer Rückgang der Inflation ist schon deswegen unwahrscheinlich, weil die Preise global steigen. In der Eurozone steigen die Produzentenpreise mit einer Rate von 2,5 % und die Inflation liegt bei 1,5 %. In China liegen die Werte bei 5,8 % und 1,7 %. Selbst in Japan steigen die Produzentenpreise mit einer Jahresrate von 3,5 % und auch in der chronisch deflationären Schweiz liegt die Produzentenpreisinflation bei 2 %.

Wo das Auge auch hinblickt, man kann eigentlich nur solide Teuerungsraten erkennen. Die Inflation mag noch knapp unterhalb der Zielmarke liegen, doch angesichts der relativ stabilen Inflationsrate knapp unterhalb des Ziels gibt es wirklich keinen Grund für Sorgenfalten. Trotzdem tun Notenbanker immer noch so, als ob Inflation nirgends zu erkennen wäre. Entweder sind Notenbanken blind oder sie behaupten einfach, die Inflationsrate sei zu niedrig, um weiterhin expansive Geldpolitik betreiben zu können. Das Mantra, dass es keine Inflation gibt, ist jedenfalls falsch.

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Herr Schmale,

die Notenbanken sind nicht unverbesserlich, sondern orientieren sich an ihren Auftrag. Dass es Asset-Inflation und -Deflation gibt, dürfte (zumindest "könnte") einem Großteil langjähriger Börsenteilnehmer bekannt sein, welche solche Zyklen schon "erlebt" haben.

Die 2 % Inflationsziel (bezogen auf den "Warenkorb") haben zwar eine "wissenschaftliche" Grundlage, sind aber wohl besser so zu veranschaulichen, als wenn jemand mit einer Schrotflinte auf eine Zielscheibe schiesst.

Denn die 2 % berücksichtigen kein Wettbewerbsumfeld, berücksichtigen keine Aufwandsrelevanz und berücksichtigen noch viele andere Aspekte nicht, deren konkrete Ausführung ich hierbei sparen will.

Im Grunde verdankt der Säulen-Heilige des Monetarismus Miton Friedman und damit der Urgründer des 2 % Inflationszieles seinen Ruhm weniger der funtionalen Ausarbeitung von Ursachen, sondern vielmehr dessen Hinweis auf eine Folge von "Deflation".

Aber weil auch heutzutage imer nochDisinflation allzu gerne als Deflation bezeichneit wird, verbunden mit der Haar-sträubenden Begründung, dass Käufe aufgeschoben werden würden, weil die Dinge später ja noch billiger zu erwerben seien, kann man dabei weniger ernst hinweg sehen.

Ich bin zwar gewiss kein Liberalismus-Vertreter mit einer Tabernakel-artigen Verehrung des "natürlichen Zinssatzes", ich bin aber Materialist (im philosopischen, nicht im umgangssprachlichen Sinne) und bin mir wie Sie der gesellschaftspolitisch bedenklichen Folgen solcher Notenbank-Politik durchaus bewusst (und das schon lange).

Ich weiss natürlich auch, dass die EZB mit diesem Mittel potentielle Kreditausfälle (und ihre Folgen) zu verhindern bzw. hinauszuzögern versucht. Aber dazu bedürfte sie weitergehender Instrumentarien als nur des Zinssatzes (+ "Inflationsziel").

Sozialwissenschaften insgeheim und die Wirtschaftswissenschaften im besonderen sind eben immer noch ergiebige Ziele Popper'scher Art von Kritik.

Ihnen, Herr Schmale, will ich für Ihre Beiträge hier, welche über den Tellerrand (so machen "Plus-Macher"- Anliegens) hinaus reichen, von Herzen danken.