Die Fed muss zum Spielverderber werden, nur wie?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

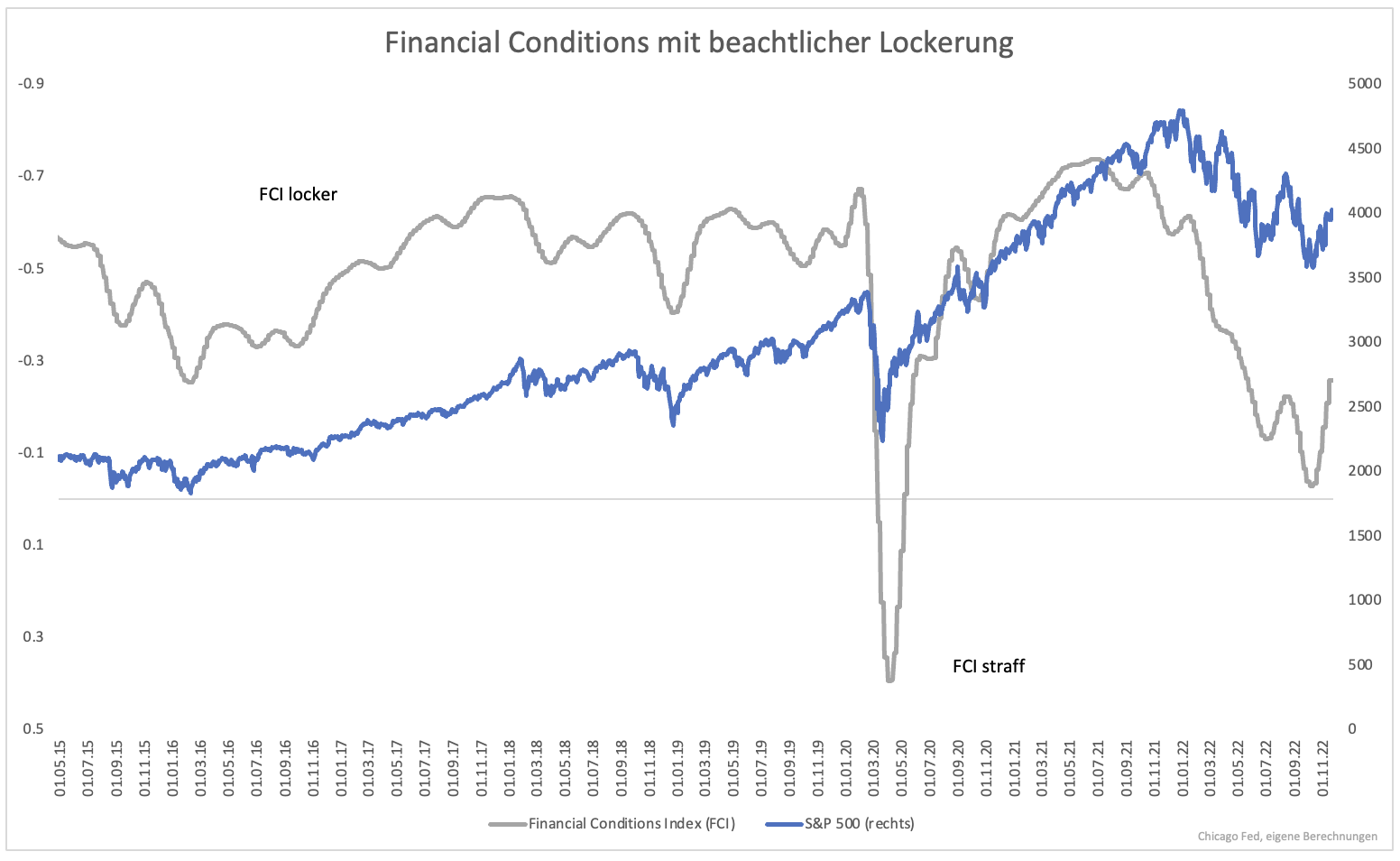

Der Aktienmarkt folgt den Bedingungen auf dem gesamten Finanzmarkt. Dazu gehört nicht nur Aktien-, sondern auch der Anleihe- und Kreditmarkt. Die Bedingungen hellen sich seit einigen Wochen auf. Dies wird vom Financial Conditions Index (FCI) deutlich gezeigt. So locker wie jetzt war der FCI seit über einem halben Jahr nicht mehr (Grafik 1). Es ist kein Wunder, dass auch der Aktienmarkt da steigen konnte.

Der Leitzins wurde zwar im November angehoben und der nächste Zinsschritt kommt im Dezember, doch Marktzinsen (Renditen von Anleihen), sind gefallen. In den USA lag die Rendite 10-jähriger Anleihen bereits bei 4,3 %. Inzwischen steht sie 0,6 Prozentpunkte tiefer. Dieser Trend ist nicht nur in den USA zu beobachten. Auch 10-jährige deutsche Bundesanleihen haben einen halben Prozentpunkt abgegeben.

Viele andere Zinssätze sind an die Anleiherendite geknüpft. Immobilienkredite wurden in den USA um einen halben Prozentpunkt billiger. In Deutschland gingen die Kreditzinsen immerhin um 0,4 Prozentpunkte zurück.

Sinken die Zinsen, wird wieder mehr investiert, gebaut, gekauft usw. Sinkende Marktzinsen widersprechen dem Ziel der Inflationsbekämpfung. Notenbanken müssen die Finanzierungsbedingungen wieder straffen. Ansonsten wird die Nachfrage nicht ausreichend gedämpft, um wieder 2 % Inflation zu erreichen.

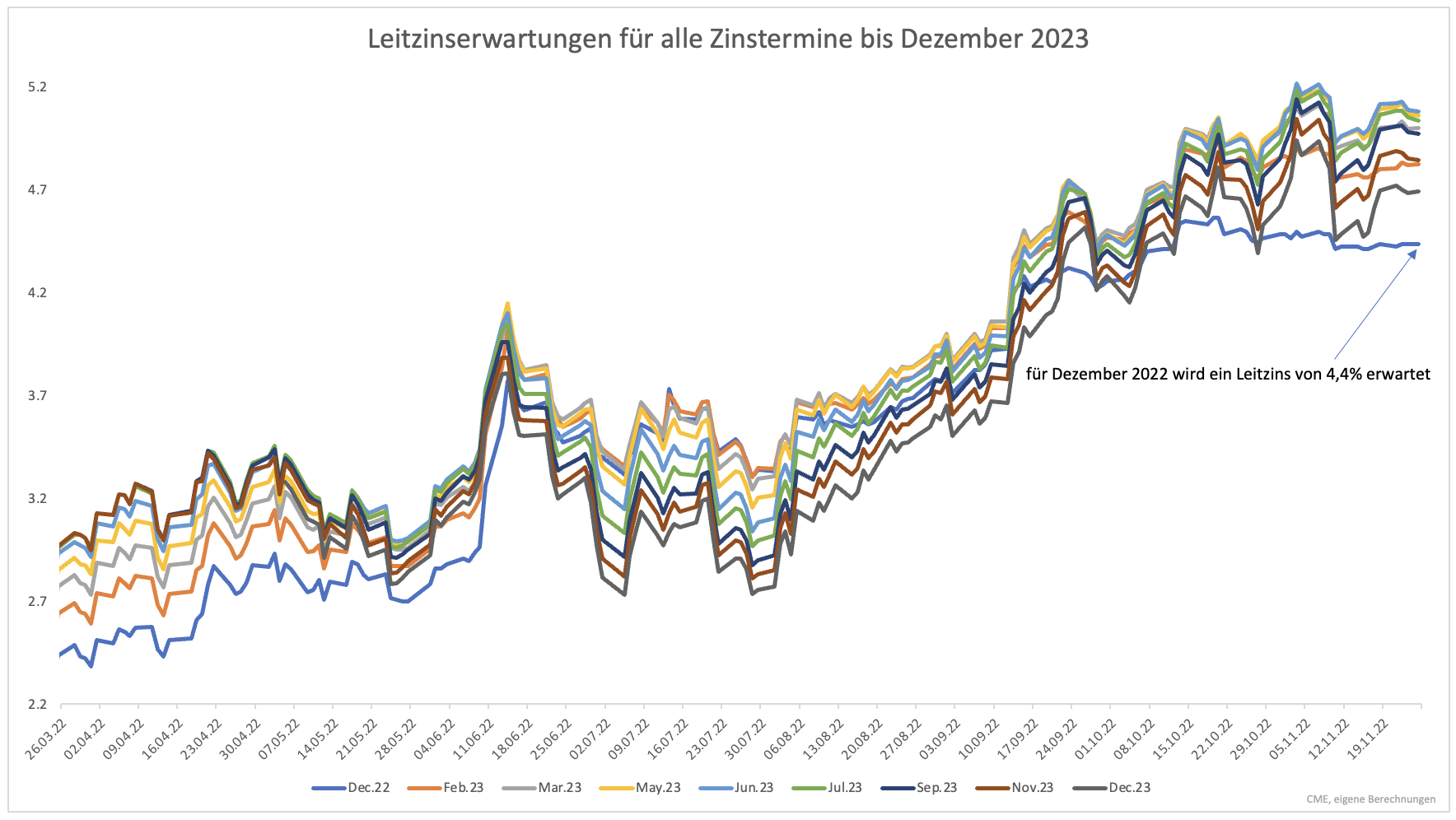

Da das 2 %-Ziel noch weit entfernt ist, kann keine Notenbank tatenlos zusehen, wie sich die Bedingungen verbessern. Es ist jedoch leichter gesagt als getan. Anleger erwarten für die kommenden Zinsentscheide einen weiteren Anstieg des Leitzinses. Im Dezember dürfte der US-Leitzins auf 4,25-4,5 % angehoben werden. Die Erwartung, dass dieses Niveau erreicht wird, ist seit Wochen stabil (Grafik 2).

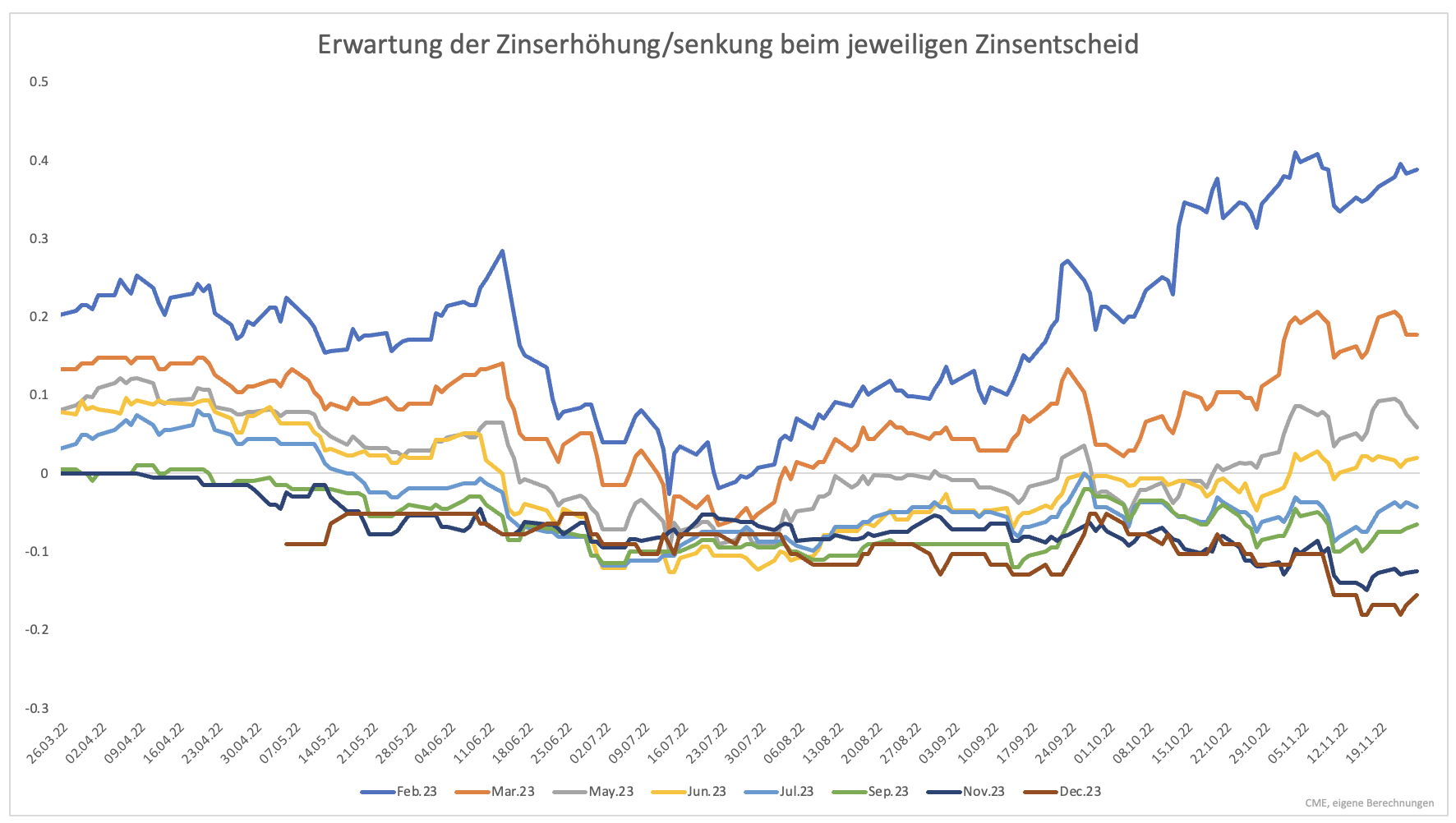

Für Februar wird eine weitere Anhebung erwartet, wieder um 0,5 Prozentpunkte. Das war nicht immer so. Noch im Juli 2022 erwarteten Anleger, dass der Leitzins im Februar 2023 gar nicht angetastet wird (Grafik 3). Jetzt deutet alles auf einen Zinsschritt von 0,5 Prozentpunkten im Dezember und Februar hin. Der letzte Zinsschritt soll dann mit 0,25 Prozentpunkten im März erfolgen.

Die Erwartung, dass die Zinsen in der zweiten Jahreshälfte deutlich gesenkt werden, ist inzwischen fast verschwunden. Anleger können sich ein bis zwei Zinssenkungen im Umfang von 25 Basispunkten vorstellen. Der Markt hat sich also damit abgefunden, dass der Leitzins bis Ende 2023 prinzipiell stagnieren wird.

Der Markt akzeptiert das, wovon die Notenbank ihn lange Zeit überzeugen wollte. Das ist nun gelungen, doch die Finanzierungsbedingungen werden lockerer. Die Fed kann nur dagegenhalten, wenn sie ein höheres Leitzinsziel verkündet. Das würde Anlegern das Spiel gehörig verderben.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.