Die Fed ist ein Kernproblem von Banken

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Das Kernproblem der heutigen Bankenkrise ist ein anderes als 2008. Deswegen ist es nicht weniger schlimm. Will man das Kernproblem in einem Wort zusammenfassen, dann wäre es wohl dieses: Bankeinlagen. Spätestens seit der Pleite der Silicon Valley Bank ist allen klar, dass der Abzug von Einlagen ein Problem darstellt.

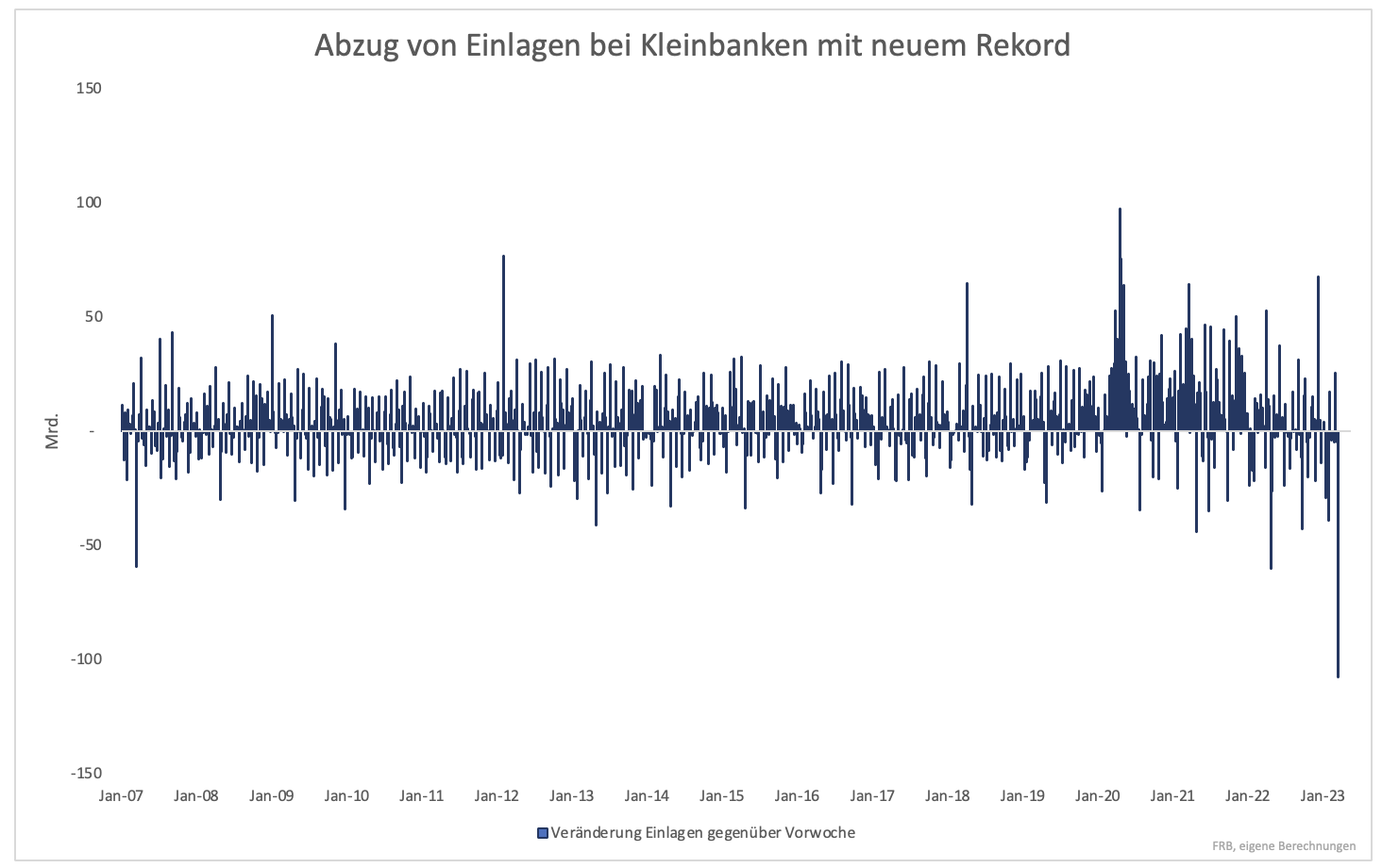

In der Woche bis zum 15. März zogen Kunden von kleineren Banken über 100 Mrd. Dollar an Einlagen ab (Grafik 1). Die Daten werden mit Verzögerung veröffentlicht. Wir wissen noch nicht, ob der Trend weiterhin anhält. Das ist aber auch nicht notwendig, denn Einlagen bleiben unabhängig von der akuten Phase der Krise ein Problemfeld.

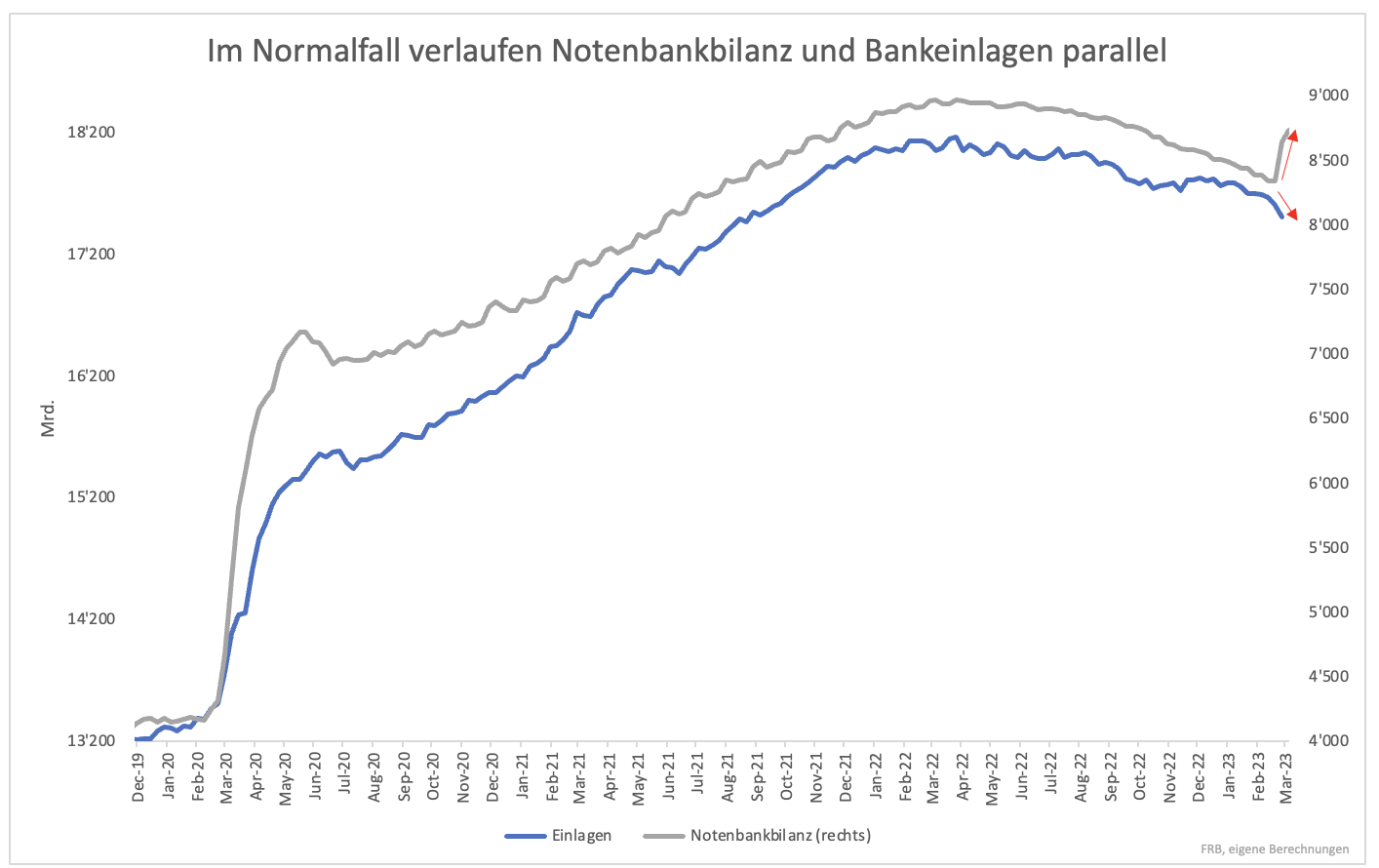

Als die Notenbank im März 2020 mit Wertpapierkäufen im Zuge der Pandemie begann, stiegen Notenbankbilanz und Bankeinlagen parallel (Grafik 2).

Die jüngste Bilanzsummenausweitung folgt diesem Schema nicht, da die Notenbank keine Wertpapiere kauft.

Kauft sie z.B. Anleihen, erhält der Verkäufer Geld, welches als Bankeinlage bei einer Bank aufscheint. Was auch immer mit diesem Geld gemacht wird, es bleibt bei irgendeiner Bank eine Einlage. Wird das Geld zum Kauf von Gütern eingesetzt, wird es einfach auf ein anderes Bankkonto überwiesen. Wird es investiert, etwa in Aktien, gibt es auch dort einen Verkäufer, der das erhaltene Geld bei einer Bank hält.

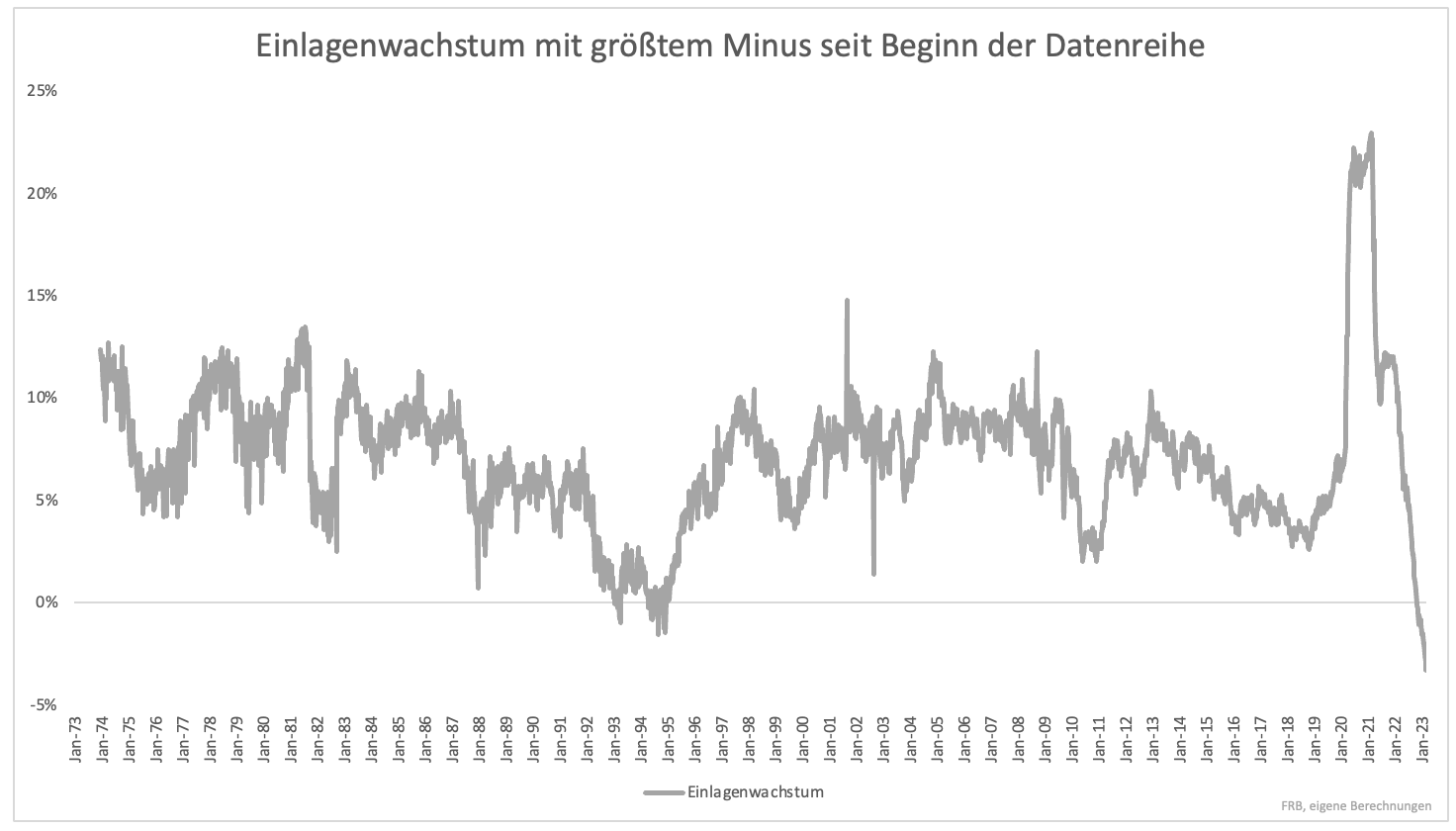

Jetzt, da die Notenbank Wertpapiere verkauft, sinken auch die Einlagen wieder. Wer der Notenbank eine Anleihe abkauft, zahlt Geld an die Notenbank. Das Geld verlässt den Kreislauf. Nicht zuletzt deswegen sinken die Einlagen so schnell wie noch nie seit Beginn der Datenreihe vor 50 Jahren (Grafik 3).

Einlagen, die einmal entstanden sind und bei Banken liegen, werden investiert. Die Silicon Valley Bank machte dies ungeschickt, indem sie den Einlagenzufluss nutzte, um Wertpapiere mit langer Laufzeit zu kaufen. Nicht jede Bank ist so ungeschickt. Dennoch haben alle Banken das Problem, dass sie auf unrealisierten Verlusten sitzen.

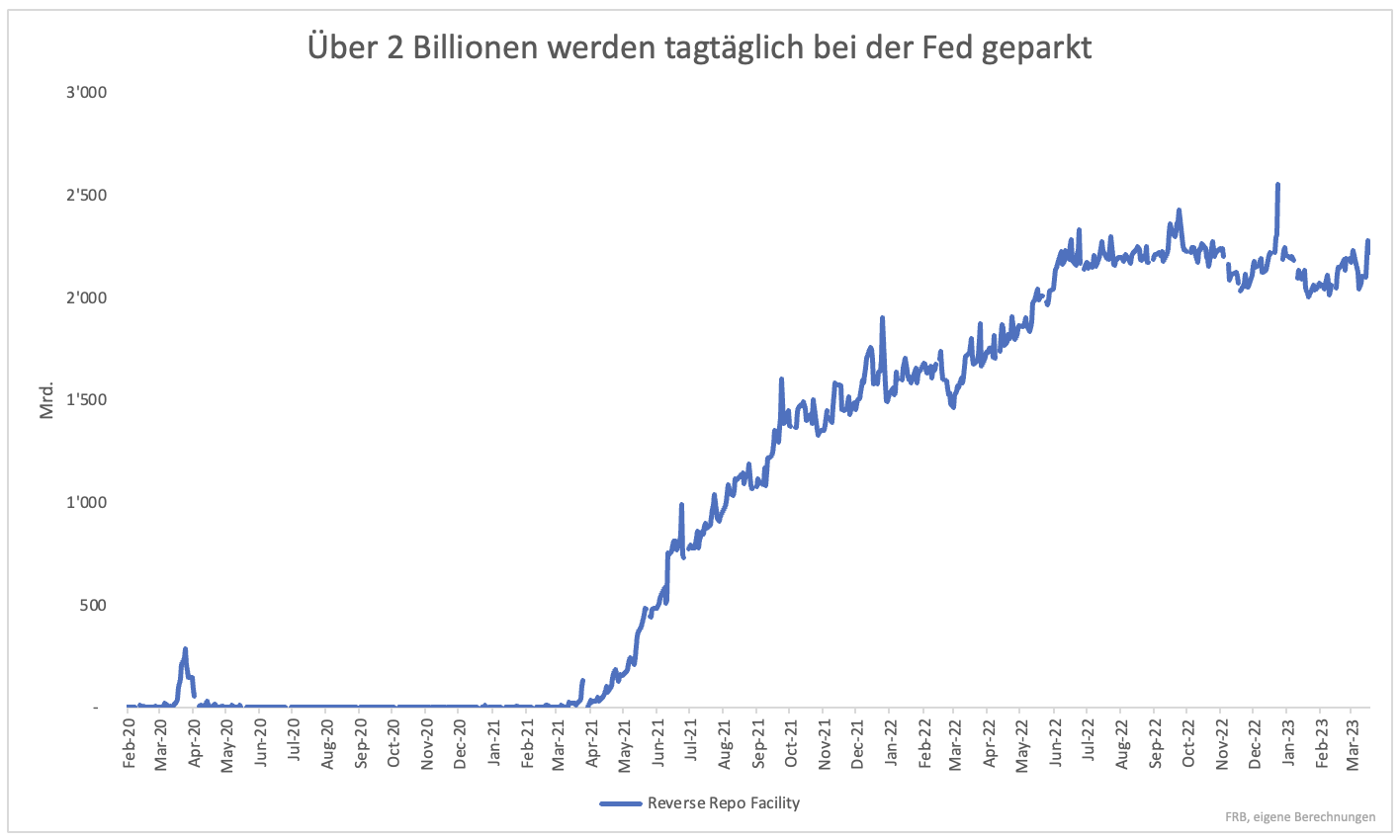

Kritisch wird es dann, wenn zu schnell Einlagen abfließen. Solange die Notenbank Wertpapiere verkauft, schrumpfen die Einlagen bei Banken. Der Stress nimmt unweigerlich zu. Gleichzeitig fließt wegen höherer Zinsen viel Geld zu Geldmarktfonds. Würden diese wiederum mit dem Geld Anleihen kaufen, gäbe es kein Problem. Sie kaufen die Anleihen jemandem ab und das Geld verbleibt im System.

Die Notenbank setzte jedoch vor einigen Jahren ein Reverse Repo Programm auf. Die Notenbank verkauft bzw. verleiht Anleihen. Käufer hinterlegen Geld direkt bei der Notenbank und nicht im Geschäftsbankensystem. Dadurch wurden dem Bankensystem bisher über zwei Billionen Dollar an Einlagen entzogen (Grafik 4).

Einlagen werden immer knapper. Der Druck nimmt jeden Tag weiter zu. Der Trend kann nur beendet und umgekehrt werden, wenn zwei Dinge geschehen. Die Notenbank beendet ihre Wertpapierverkäufe und kauft wieder oder die Zinsen sinken soweit, dass die Nutzung des Reverse Repo Programms nicht mehr attraktiv ist. Bleibt es beim aktuellen Trend, werden immer knapper werdende Einlagen für immer mehr Banken zum Problem.

Clemens Schmale

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.