Die EZB überdreht

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Ich bin kein berufsmäßiger Zentralbank-Kritiker. Es muss einer Zentralbank erlaubt sein, in Extremsituationen die Zügel in die Hand zu nehmen. Die Rolle des letzten Kreditgebers ist außerordentlich wichtig. Aber was um Himmels Willen bringt Mario Draghi & Co. zu der Entscheidung, für Dezember weitere geldpolitische Lockerungsmaßnahmen anzukündigen?

Während die US-Federal Reserve Bank ein duales Mandat hat (Preisstabilität und Arbeitsmarkt), konzentriert sich die Europäische Zentralbank auf den Erhalt der Preisstabilität. Jedenfalls ist diese Aufgabe als vorrangig formuliert. Die Ziel-Inflationsrate liegt bei zwei Prozent. Ein Prozent sei zu dicht an der Deflation, sagte der frühere Chefvolkswirt der EZB, Otmar Issing, einmal. Deshalb baue man einen Sicherheitspuffer ein.

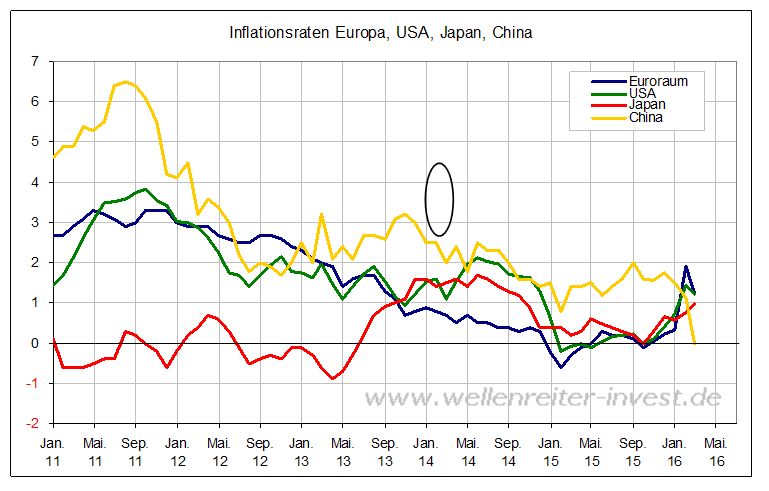

Der Blick auf die voraussichtliche Entwicklung der Inflationsrate in den Monaten November 2015 bis Februar 2016 zeigt für den Euroraum, die USA und Japan stark steigende Raten (schwarzer Kreis folgender Chart). Hingegen fällt die Teuerung in China im Januar und Februar 2016 in sich zusammen - voraussichtlich auf null.

Die Folge: Anfang 2016 wird die Handlungsfähigkeit der von EZB und Bank of Japan (BoJ) in Bezug auf eine weitere Lockerung eingeschränkt sein. Die chinesische Zentralbank (PBoC) wird nicht durch hohe Inflation gehemmt. Sie wird weiter lockern müssen. Im Gegensatz dazu wird sich der Druck auf die US-Zentralbank, den Leitzins zu erhöhen, verstärken.

In Kurzform ergibt sich die Haltung wichtiger Zentralbanken Anfang 2016 wie folgt.

FED: Straffungsdruck; EZB:nichts tun; BoJ: nichts tun; PBoC: Lockerungsdruck.

Diese obige Grafik erhalten wir, indem wir die jüngsten Inflationskennziffern linear fortschreiben, also weder eine Erhöhung noch eine Verringerung gegenüber dem Vormonat annehmen. Allein der Basiseffekt führt zu diesem Ergebnis. Darin spiegeln sich der starke Fall des Euro und der Energiepreise Ende 2014 / Anfang 2015. Auch wenn dieser Effekt ab März wieder rückläufig ist, so sollte der deflationäre Charakter des Marktes vorerst Vergangenheit sein.

Konkret gerechnet: Bliebe die Preisveränderung in der Eurozone gegenüber dem Vormonat in den kommenden Monaten bei null, so würde die Veränderung zum Vorjahresmonat im November bei +0,2%, im Dezember bei +0,3% und im Januar bei +1,9% liegen. Im Februar würde die Inflationsrate auf +1,2% zurückgehen.

Angesichts der positiven Nachfragesituation und der vergleichsweise gut laufenden Wirtschaft in der Eurozone könnte man als Basisszenario auch leicht steigende Preise zum Vormonat annehmen. Dann würde es im Januar über die 2-Prozent-Marke gehen.

Die deutsche Inflationsrate stieg im Oktober um 0,3 Prozent. Insbesondere die Preise für Nahrungsmittel (+1,6%) zogen an. Im September betrug die Nahrungsmittel-Teuerung 1,1%, im August 0,8% und im Juli 0,4%. Der Aufwärtstrend ist klar erkennbar. Da die Nahrungsmittelpreise nur 9 Prozent des Warenkorbs ausmachen und die Energiepreise auch im Oktober fielen (-8,6 Prozent, Warenkorbanteil 11 Prozent), wirkt sich der starke Anstieg der Lebensmittelpreise noch nicht auf die Inflationsrate aus. Im Euroraum zeigt sich der gleiche Trend. Sobald die Energiepreise wieder gen null tendieren (ab Anfang 2016), wird das Gegengewicht zum Nahrungsmittelanstieg fehlen: Die Preise steigen.

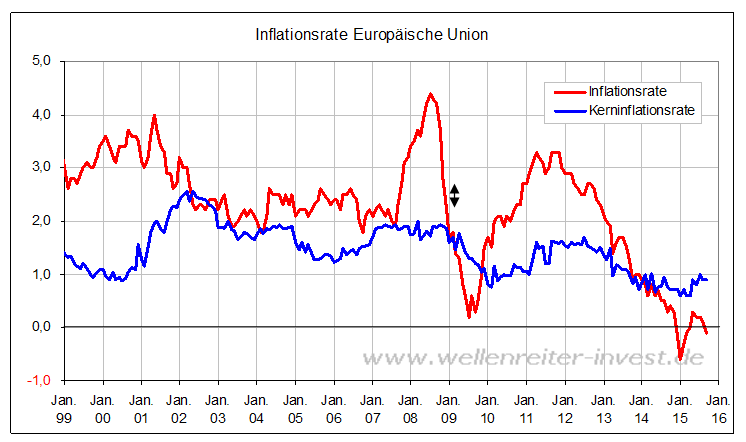

Es kommt noch etwas hinzu. Während die EU-Inflationsrate seit dem Sommer sinkt, steigt die Kern-Inflationsrate (ohne Nahrungsmittel und Energie). Wir stellen die gegenläufige Bewegung auf dem folgenden Chart mit einem Doppelpfeil dar.

Die EU-Kern-Inflationsrate notierte im September bei 0,9 Prozent. Im Oktober stieg sie auf 1,0 Prozent. Der Anstieg der Kerninflation deutet darauf hin, dass der Inflationsdruck an Momentum gewinnt.

Mario Draghi handelt offenbar lieber jetzt, bevor ihm im ersten Halbjahr 2016 die Hände gebunden sind. Dieses Vorauseilen ist unnötig, denn fast überall im Euroraum verbessert die wirtschaftliche Situation. Selbst im – aus ökonomischer Sicht - notorisch schwachen Italien kommt es zu positiven „Exzessen“: Per Berichtsmonat Oktober notiert der italienische Verbrauchervertrauensindex auf dem höchsten Stand seit dreizehn Jahren. Der italienische Geschäftsklima-Index erreicht ein Sieben-Jahres-Hoch.

In Deutschland brummt der Konsum. Man muss nicht lange suchen, warum dies so ist. Neben einer Rekordzahl an Beschäftigten dürften vor allem die Rentner dran „Schuld“ sein. Zum 1. Juli 2015 stiegen die Renten um 2,1% (Westen) bzw. 2,5% (Osten). Hinzu kommt: Zum 1. Juli 2016 sollen nochmals 4 bis 5 Prozent draufgelegt werden. Die Inflationsrate befindet sich derzeit bei null. Das bedeutet: Real ist die 2015er-Rentenerhöhung voll wirksam.

Eine berechtigte Frage ist, warum man das zusätzliche Geld nicht dazu benutzt, um einen Kapitalstock für spätere Rentner-Generationen aufzubauen. Niemand in der Bundesregierung – erst recht nicht Frau Nahles - hat daran ein Interesse. Und das, obwohl alle genau wissen, dass sich die Situation des Altersquotienten ab etwa 2020 zu verschlechtern beginnt. Und dies selbst dann, wenn eine optimale Flüchtlingsintegration gelingen würde.

Von 20 Millionen Rentnern verfügt ein Drittel über weniger als 500 Euro Rente. Ähnlich wie bei den Harz IV-Empfängern dürfte jedes Plus sofort ausgabewirksam sein. Weitere sieben Millionen Rentner erhalten zwischen 500 und 1.000 Euro. Auch hier dürfte die Konsumwirksamkeit eines Anstiegs erheblich sein. Das restliche Drittel erhält zwischen 1.000 und 2.000 Euro Rente. Nur ganz wenige (0,07%) erhalten mehr als 2.000 Euro. Zum Vergleich: Die Zahl der Hartz-IV-Empfänger beträgt etwa 7 Millionen, also etwa ein Drittel der Rentner.

Die Rentenerhöhung in diesem und auch im kommenden Jahr bedeutet ein erhebliches Konjunkturprogramm, darüber sollte man sich im Klaren sein. Es könnte sogar sein, dass die Wirtschaft in der Eurozone im Jahr 2016 eine Dynamik gewinnt, die diejenige der US-Wirtschaft aussticht.

Es ist noch gar nicht so lange her, dass Mario Draghi die Staaten in die Pflicht nahm, ihre fiskalpolitischen Anstrengungen zu verdoppeln, um den Einfluss der Geldpolitik zurückfahren zu können. Sicherlich wurde nur ein kleiner Teil dieser Anstrengungen von den Staaten umgesetzt. Dennoch gewinnt der Aufschwung des Euroraums an Breite. Unter diesen Umständen sollte die EZB damit beginnen, ihren Einfluss zurückzunehmen.

Die Europäische Zentralbank hat sich offenbar so sehr an ihr Aufgabe gewöhnt, dass sie nicht mehr davon loskommt. Es scheint sogar eine Abhängigkeit entstanden zu sein. Der Junkie ist nicht mehr der Euroraum, sondern die EZB selbst.

Robert Rethfeld

Wellenreiter-Invest

Haben Sie schonmal darüber nachgedacht, das die Kapitalmaßnahmen einem ganz anderen Zweck dienen: Früher gabe es vor Kriegen mal die sogenannten Kriegsanleihen. Heute würde kein normaler Bürger mehr dafür Geld hergeben. Also kauf EZB Anleihen von andenen Zentralbanken; Fonds; Firmen (natürlich zu Höchstpreisen). Diese können dann das Geld wiederum in die Waffengeschäfte investieren. Und so kräht kein Hahn mehr danach! Es dient ja alles zur Rettung des Systems !!!

Ein Kapitalstock für Rentner ?

Seit Jahrzehnten werden die Rentenkassen geplündert,

und da wird sich auch in Zukunft nichts dran ändern.

Jeder Rentner könnte heute herrlich und in Freuden leben,

wenn man die Beiträge festverzinslich angelegt hätte.

Von welchem brummenden Konsum reden Sie.

Wenn die Leute regelmäßig zum Aldi oder Lidl gehen,

kann man von einer Versorgung sprechen, aber mehr auch nicht.

In der Innenstadt von Frankfurt oder München mag das durchaus zutreffen.

Aber 3 Millionen Arbeitslosen, 7 Millionen Hartz 4 Empfängern und Millionen die

an der Armutsgrenze leben, brummt höchstens der Kopf, wie sie täglich über

die Runden kommen sollen.

und die 4% Rentenerhöhung merken die R. doch gar nicht, die werden durch die

weiter steigenden Energiekosten wieder aufgesaugt.

Ich würde gerne mal etwas darüber lesen, inwieweit man die Umsatzsteuer dazu nutzen könnte, die unterschiedlichen Wachstums- und Konsumbedingungen in den verschiedenen Ländern der EU zu synchronisieren. Im Moment ist es doch offenbar so, dass diese Verbrauchssteuer in den exportschwachen Ländern, wo sie hoch sein sollten, niedrig sind, in den Ländern mit viel Beschäftigung und Einkommen dagegen hoch. Ist diese Logik falsch oder den politisch Handelnden nicht bewusst?

Vielleicht kann jemand den EZB-lern diesen Bericht präsentieren. Endlich mal eine sehr gute Abhandlung, aus welcher ersichtlich ist, wie "blöd" die EZB-ler allesamt sind. Aber was wird passieren ?? Super-Draghi meint immer noch durch Maßnahmen die 2 % Inflationsrate erreichen zu wollen.

Überlassen Sie den Märkten dies und machen Sie nur die normale Arbeit. Börsenspeku-lationen sollten unterbleiben !!!