Die Enttäuschung des Jahres 2017

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Wenn man die letzten 12 Monate Revue passieren lässt, dann kann man die Geschehnisse eigentlich auf ein Wort eindampfen: Inflation. Nach Brexit, Trump, erweitertem QE in der Eurozone usw. erscheint das vielleicht etwas zu einfach, doch es trifft den Nagel auf den Kopf.

Zu Jahresbeginn gab es den finalen Selloff bei Rohstoffen. Die Inflation rutschte in den Keller. Die EZB und Bank of Japan fühlten sich gedrängt, die geldpolitischen Zügel weiter zu lockern. Sie hatten zu große Angst, dass aus der minimalen Inflation Deflation werden könnte.

In den USA traute sich die Notenbank ebenfalls nicht die Zinsen anzuheben. Begründet wurde dies mit den Schwierigkeiten das Inflationsziel zu erreichen. Bis jetzt hat die Fed Recht behalten. Die Inflation stieg im Verlauf des Jahres wieder, doch dies ist kurzfristigen Faktoren zu verdanken.

Die erste Jahreshälfte 2016 war durch Deflationsängste geprägt. Marktteilnehmer gingen davon aus, dass die Zinsen für immer und ewig niedrig bleiben würden. Das zeigte sich unter anderem an der Flucht in Dividendentitel. Der US-Versorgerindex setzte zu einer Rally an, die die Welt noch nicht gesehen hatte.

Die zweite Jahreshälfte lief langsam an, war letztendlich aber von einem Wandel im Sentiment geprägt. Plötzlich begann der Markt wieder an Inflation zu glauben. Maßgeblich trug der Boden bei Rohstoffpreisen bei. Seit Sommer stiegen die Renditen für Staatsanleihen, um die Erwartung höherer Inflation widerzuspiegeln.

Das Sentiment verfestigte sich endgültig mit der Wahl des neuen US-Präsidenten. Ihm werden nahezu magische Fähigkeiten zugesprochen. Durch Steuersenkungen und notfalls auch Handelsbeschränkungen soll der Boom in den USA weitergehen, das Wachstum auf 3-4 % steigen und die Produktion zurückgeholt werden. Das alles spricht für einen nachhaltigen Inflations- und Zinsanstieg.

Der Markt hat sich darauf nun eingestellt. Alles, was von Inflation profitiert, steigt. Das wurde inzwischen als Trump Trade zusammengefasst (steigende Zinsen und damit steigende Finanztitel, steigende Rohstoffpreise und damit steigende Aktienkurse bei Minenwerten, starker Dollar usw.).

Alle rennen nun in diese eine Richtung: Inflation. Was aber, wenn der Markt hier den zweiten vor dem ersten Schritt macht? Was, wenn die Inflation nun doch nicht so kommt, wie erwartet?

Mitten im Geschehen ist es schwierig, sich vorzustellen, dass der Markt falsch liegt. Es heißt ja auch, der Markt habe immer Recht. Das Problem: die Meinung des Marktes ist derzeit einfach nicht fundiert. Die Inflation steigt zwar seit Monaten an, doch dies ist vor allem auf die Entwicklung des Ölpreises zurückzuführen. Sobald das erste Quartal 2017 vorbei ist, fällt dieser wesentliche Inflationstreiber auch schon wieder weg.

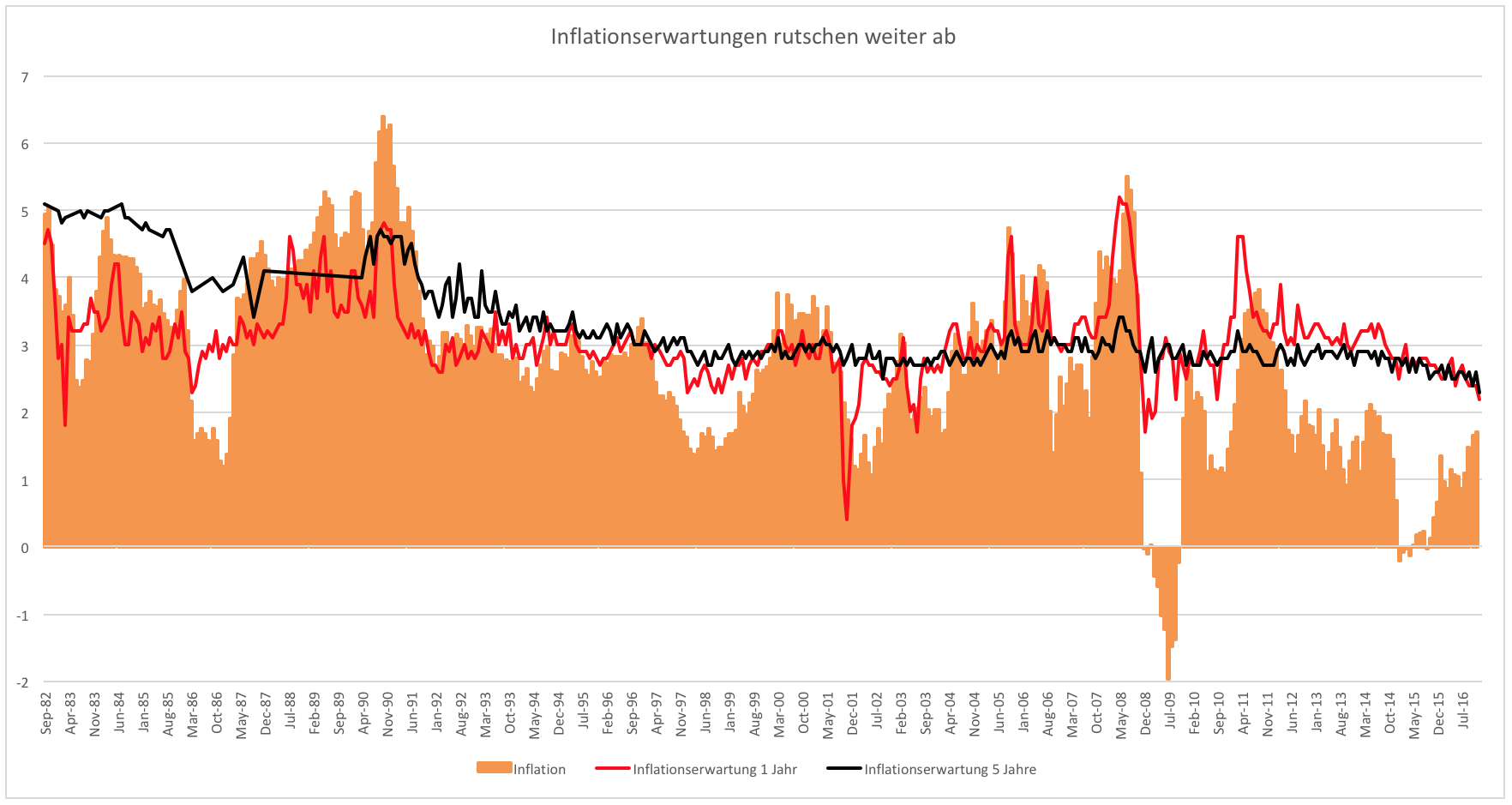

Die US-Konsumenten, die im Normalfall rasch auf die Inflationsentwicklung reagieren, sind derzeit absolut unbeeindruckt. Die Grafik zeigt die tatsächliche Inflationsrate sowie die Erwartungen der Konsumenten auf Sicht eines Jahres und auf Sicht von fünf Jahren. Vor allem die kurzfristigen Erwartungen laufen parallel zur Inflation. Oftmals laufen sie der Entwicklung voraus.

Nun zeigt sich eine Divergenz, die es so in der über 30-jährigen Historie noch nicht gab. Die Inflationsrate steigt, doch die Erwartungen fallen weiter. Keiner kann mit Sicherheit sagen, wer am Ende nachgeben muss – die Erwartungen oder die Inflation. Es deutet jedoch viel darauf hin, dass die Konsumenten den längeren Atem haben werden. Das wird dann die Enttäuschung des Jahres 2017: die Inflation, abgesehen von einem vorübergehenden Anstieg in Q1, fällt wieder deutlich unter die Marke von 2 %. Gut möglich, dass der Trump Trade, der dem Markt zu Jahresende noch einmal richtig Schwung verliehen hat, im zweiten Halbjahr 2017 wieder komplett rückabgewickelt werden muss.

Sie interessieren sich für Makrothemen und Trading in exotischen Basiswerten? Dann folgen Sie mir unbedingt auf Guidants!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

"Die Inflation steigt zwar seit Monaten an, doch dies ist vor allem auf die Entwicklung des Ölpreises zurückzuführen."

Dann würde ich annehmen, daß dies in Zeiten eines fallenden Ölpreises auch so war.

Welchen prozentualen Anteil hat der Ölpreis am untersuchten Warenkorb? Extrahieren Sie bitte doch den Ölpreis aus dem Warenkorb und stellen Sie dann die Graphik neu auf!