Die 4 größten Probleme bei der ETF-Auswahl

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Erfindung des ETF - jenes börsengehandelten, passiven Indexfonds, der einen Index ohne Fondsmanager und zu niedrigsten Kosten abbildet - jährt sich dieses Jahr zum 40sten Mal und es darf zu Recht gefeiert werden. Denn das Anlageprodukt, das John Bogle 1976 konzipierte, um den amerikanischen Aktienindex S&P 500 kosteneffizient investierbar zu machen, hat eine wahre Revolution ausgelöst.

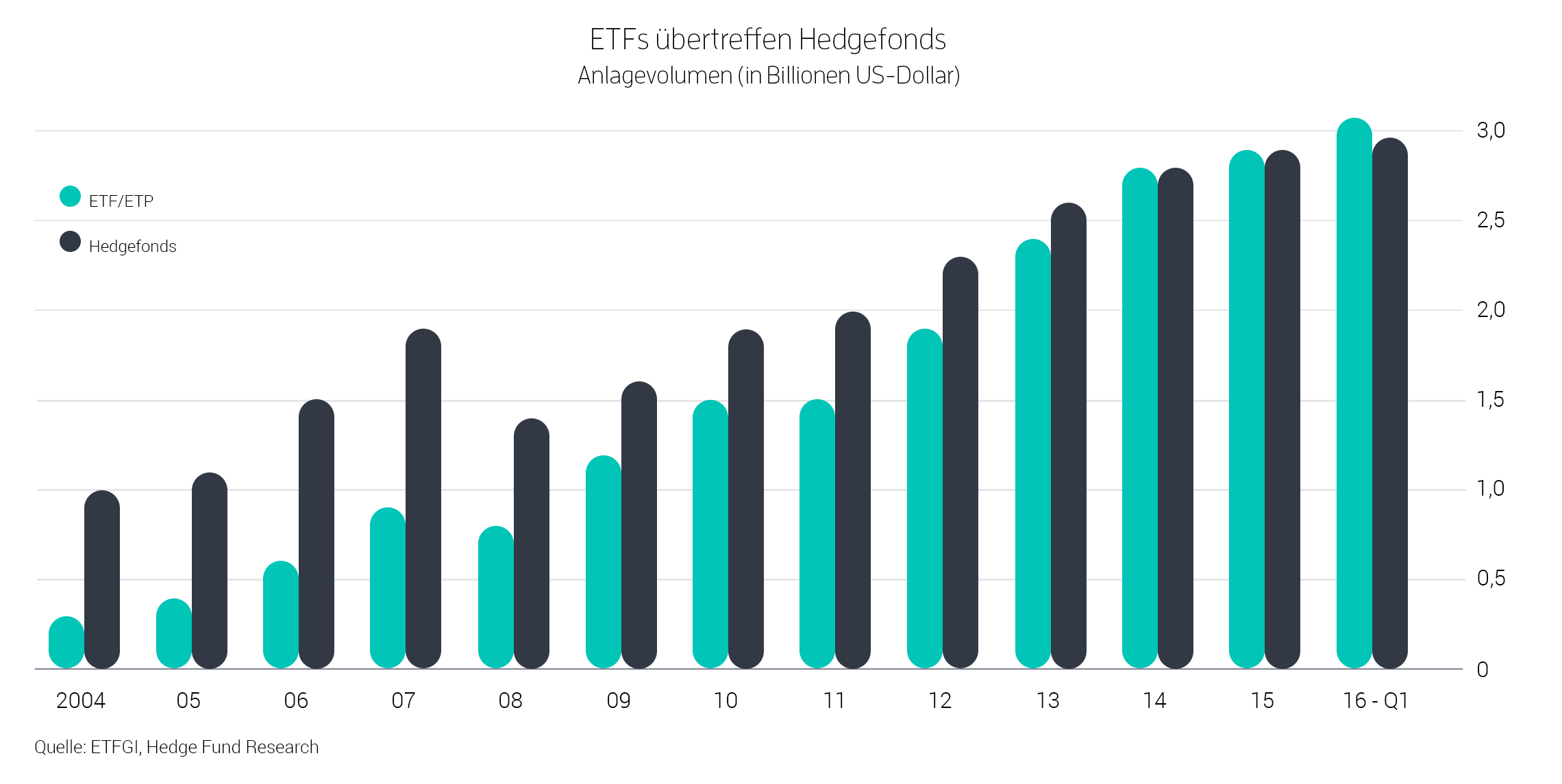

Kaum eine andere Erfindung hat an den Kapitalmärkten eine derartige Erfolgsgeschichte vorzuweisen. Weltweit sind bereits mehr als 3.000 Milliarden Dollar in ETFs angelegt und jedes Jahr wächst die Branche um weitere 20 bis 30 Prozent. Die ETF Branche konnte so bereits die Anlagesumme aller weltweiten Hedgefunds übertrumpfen.

Der Grund für diese tektonische Bewegung ist schnell ausgemacht: ETFs sind schlicht die beste Möglichkeit, bequem und kostengünstig in ein breit diversifiziertes Portfolio zu investieren. Nur sehr selten schaffen es die von der Finanzindustrie vertriebenen, aktiv gemanagten Fonds, mittel- und langfristig besser abzuschneiden. ETFs besitzen darum einen hervorragenden Leumund. Kaum ein Presseartikel zur privaten Geldanlage schließt ohne den Hinweis, es am besten mit ETFs zu versuchen. Nur wie? Denn der Privatanleger stößt dabei auf gravierende Probleme:

1. ETFs werden nicht verkauft, sondern gekauft.

Die klassische Anlaufstelle für Anleger ist nach wie vor die Bankfiliale. Doch dort werden ETFs totgeschwiegen oder, sollte der Anleger wünschen, sein Verdientes in ETFs anzulegen, treffen auf heftige Gegenwehr. Schuld sind die wegfallenden Verdienstmöglichkeiten für die Bank, denn ETFs zahlen keine Provisionen - sogenannte “Kick-Backs” - aus. ETFs werden deshalb so gut wie nie in der Bankberatung eingesetzt - und wenn doch, dann mit hohen Zusatzgebühren, die das Ziel der Kosteneffizienz ad absurdum führen. Der Anleger muss sich ETFs also selbst besorgen, womit wir beim zweiten Problem sind.

2. Die richtige ETF Auswahl ist komplex.

Auch wenn ETFs der Ruf “einfacher” Finanzprodukte anhängt, da sie ja “nur” einen Börsenindex nachempfinden, so sind sowohl die Technik dahinter als auch die bei der Auswahl zu bedenkenden Kriterien sehr kompliziert. Es gibt in Europa rund 1.500 ETFs, die sich durch knapp ein Dutzend Haupt- und noch mehr Nebenmerkmale unterscheiden. Um nur ein paar Auswahlkriterien zu nennen:

- Kosten: Welche Kosten fallen neben der Total-Expense-Ratio, der Geld-Brief-Spanne und der Total-Cost-of-Ownership noch an, und wie sind diese zu bewerten? Verdient der ETF Leihegebühren und in welchem Umfang werden diese an den Anleger weitergereicht?

- Replikationsmethode: Wird der ETF physisch oder synthetisch repliziert, und was bedeutet dies für die Sicherheit und Performance?

- Tracking-Error: Wie exakt erfolgt die Indexnachbildung? Ist der Tracking-Error gleichbleibend oder durch veränderte Gebühren oder steuerliche Behandlung bedingt?

- Liquidität: Wie hoch ist das Handelsvolumen und wie gut kann man gerade in Stresssituationen den ETF ver- oder zukaufen? Weicht der gestellte ETF-Preis unter bestimmten Umständen vom Wert der zugrundeliegenden Index-Bestandteile ab, und wie ist in solchen Situationen damit umzugehen?

- Steuerliche Beschaffenheit: Was unterscheidet einen in Irland domizilierten ETF mit Teilthesaurierung von einem Luxemburger Vollausschütter? Welches Emmisionsland hat die bessere Behandlung von ausländischen Quellensteuern?

Aus eigener Erfahrung kann ich Ihnen sagen, selbst als Experte braucht man enorm viel Zeit, das richtige Werkzeug und Zugang zu zuverlässigen Daten, um hier keine Fehler zu begehen. Natürlich kann man einfach mal schnell ein paar ETFs zusammenwürfeln. Das führt aber garantiert zu einer suboptimalen Auswahl, die, wie Problem Nummer 3 beleuchtet, über die Zeit sehr viel kosten kann.

3. Die Performance-Differenzen können enorm sein.

Ein kürzlich in der Welt erschienener Vergleich zeigte, dass selbst bei einer starken Eingrenzung auf nur einen Index wie den DAX, verschiedene ETFs große Unterschiede in den realisierten Renditen offenbaren. So weichten der beste und der schlechteste ETF, über einen Zeitraum der letzten 5 Jahre, um mehr als ein halbes Prozent pro Jahr ab. Was niedrig klingt, wächst aufgrund des Zinseszinseffektes über einen längeren Zeitraum zu einem enormen Unterschied an. Über 20 bis 30 Jahre reden wir hier über Wertunterschiede von bis zu 20 Prozent.

4. Neben der Auswahl ist vor allem die Asset-Allokation entscheidend.

Gehen wir einmal davon aus, dass ein Anleger viel Zeit und Mühe für die wichtigsten Börsenindizes aus den Bereichen Aktien, Anleihen, Rohstoffen und Immobilien die besten ETFs identifiziert hat. Er ist nun mit sehr wichtigen Fragen konfrontiert: wie und in welchem Verhältnis stelle ich diese ETFs zusammen? Lasse ich die Allokation danach immer gleich oder muss ein Rebalancing stattfinden? Wenn ich umschichte, soll ich das Portfolio auf starre Gewichte oder auf ein bestimmtes Risiko zurückführen? Muss ich steuerliche Effekte beim Rebalancing beachten? Etc. etc. etc.

Kurzum, nur mit der Auswahl ist es nicht getan, der Spaß fängt jetzt erst an.

Fazit:

ETFs sind eine großartige Erfindung, nur leider aufgrund der hier beschriebenen Probleme für viele Anleger immer noch unerreichbar. Die meisten Anleger sind nämlich keine Selbstentscheider oder wollen keine sein und lassen ihr Geld darum lieber auf dem unverzinsten Konto liegen. Es bedarf somit professioneller Hilfe.

Verstehen Sie mich hier bitte nicht falsch, ich möchte nicht durch Panikmache den interessierten ETF-Anleger zurück in die Hände des Bankberaters treiben. Denn es gibt eine Lösung: automatisierte ETF-Vermögensverwalter, oftmals auch Robo-Advisor genannt. Das Ziel, des von mir mitgegründeten Robo-Advisors Scalable Capital ist es, genau diese Hürden für den Privatanleger zu bewältigen, um ihm ein kostengünstiges, optimales ETF-Portfolio zu erstellen, welches andauernd überwacht und automatisch angepasst wird. Der Robo-Advisor ist somit quasi der nächste logische Schritt in der ETF-Revolution und ich bin überzeugt, dass er eine ähnliche Erfolgsgeschichte schreiben wird.

Risikohinweis

Die Vermögensanlage in Kapitalmärkte ist mit Risiken verbunden. Der Wert Ihrer Vermögensanlage kann fallen oder steigen. Es kann zum Verlust des eingesetzten Vermögens kommen. Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen. Bitte beachten Sie hierzu auch unsere Risikohinweise.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.