DEUTSCHE BANK - Wie sieht es wirklich aus?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

Die Deutsche Bank verfügt über eine harte Kernkapitalquote von 10,8 % und ist damit zwar deutlich schwächer ausgerüstet als große Mitbewerber wie beispielsweise JPMorgan (12,5 %), aber im Vergleich mit dem Zeitraum vor der Finanzkrise scheint dieser Wert auf den ersten Blick – selbst bei einer satten Strafzahlung an die US-Justiz – ausreichend.

Das Bild trübt sich allerdings deutlich ein, wenn man die sogenannte Leverage Ratio zum Maßstab nimmt, das Verhältnis von Kernkapital zu einem sehr weiten Korb aus Assets (inklusive Derivate und Außerbilanziellem) abbildet. Mit nur 3,4 % bleibt die Deutsche Bank in dieser Kategorie deutlich hinter der Konkurrenz zurück, die teilweise mit Werten von über 5 % glänzen kann.

Erfreuliches offenbart wiederum der Blick auf die Liquiditätsausstattung der Bank. John Cryan hat darauf verwiesen, dass der Puffer mit 215 Milliarden Euro äußerst komfortabel ist – und recht hat er: Die „Liquidity Coverage Ratio“ (LCR), welche die Fähigkeit einer Bank misst, wie souverän ein 30-tägiger Liquiditätsabfluss verkraftet werden kann, liegt derzeit bei 124 %, und damit deutlich über dem entsprechenden Wert von anderen Instituten, beispielsweise BNP (112 %).

Von schlecht (Leverage Ratio) über solide (Kernkapitalquote) zu gut (Liquidity Coverage Ratio) – wie wird aus diesem gemischten Bild ein Schuh? Droht der Deutschen Bank Gefahr, und wenn ja, von wo?

Es ist Konsens unter den Regulierern, dass gut kapitalisierte Banken sichere Banken sind, und so wurden nach der Finanzkrise die Häuser gezwungen sich deutlich besser als zuvor auszustatten. Unter Ökonomen ist diese Sichtweise umstritten, und auch die Praxis scheint sie auf den ersten Blick nicht zu bestätigen:

„The recent financial crisis undoubtedly demonstrated that existing capital regulation, in its design or implementation, was inadequate to prevent a panic in the financial sector, and once again governments around the world had to step in with emergency support to prevent a collapse. Many of the banks that were rescued appeared to be in compliance with minimum capital requirements shortly before and even during the crisis.“ - (Lessons from the Financial Crisis, Demirguc-Kunt et al)

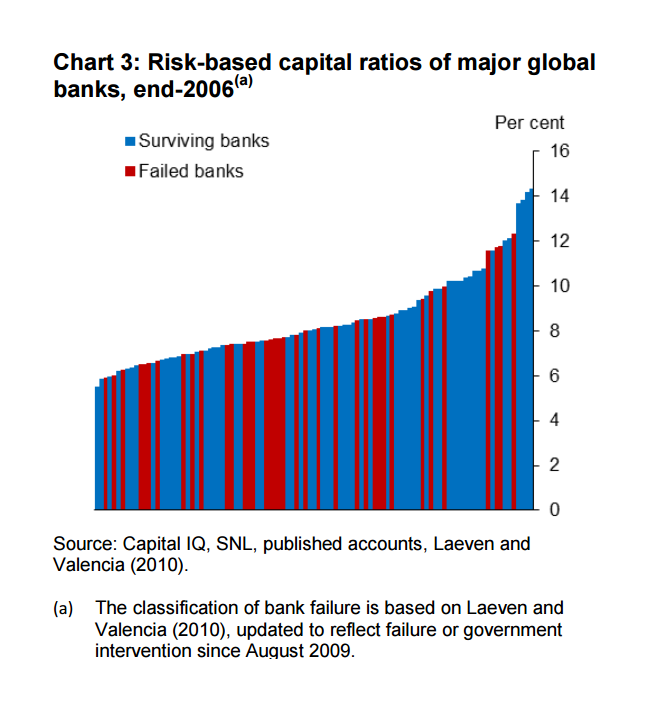

Andrew Haldane von der BoE kommt in seinem legendären Papier mit dem Titel „The dog and the frisbee“ zu einer ganz ähnlichen Einschätzung: Egal ob gut mit Kapital versorgt, oder nicht - während der Finanzkrise sind Geldinstitute durch die Bank gescheitert (siehe Grafik) und haben damit bestätigt, dass sich im Ernstfall niemand für Solvenz und schon gar nicht für auf vielfältige Weise manipulierbare Kapitalquoten interessiert.

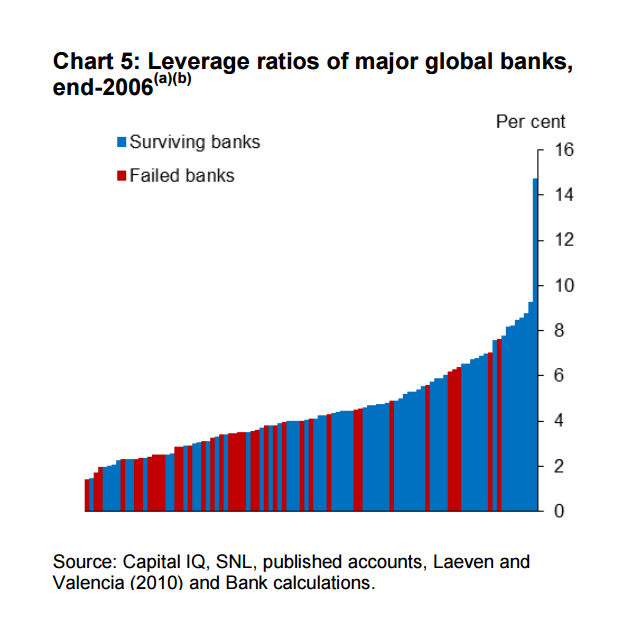

Eine bessere Vorhersagekraft bezüglich der Überlebensfähigkeit von Banken scheint die Leverage Ratio aufzuweisen. Wie die nächste Grafik illustriert, scheitern hochverschuldete Banken deutlich öfter als niedrig gehebelte Institute.

Die BIS schreibt dazu Folgendes:

„An underlying cause of the global financial crisis was the build-up of excessive on- and offbalance sheet leverage in the banking system. In many cases, banks built up excessive leverage while apparently maintaining strong risk-based capital ratios. At the height of the crisis, financial markets forced the banking sector to reduce its leverage in a manner that amplified downward pressures on asset prices. This deleveraging process exacerbated the feedback loop between losses, falling bank capital and shrinking credit availability.“

Wissenschaftliche Untersuchungen als auch die Erfahrung scheinen auf den ersten Blick zu bestätigen, dass einfache Kennzahlen wie die Leverage Ratio den komplexeren Kapitalquoten überlegen sind, wenn es um die Risikoeinschätzung von Banken geht, allerdings gibt einen berechtigten Einwand an dem sich die Glaubensfrage stellt:

Bis 2008 galt das Basel I-Regime, und alle Untersuchungen die sich der Finanzkrise widmen vergleichen deshalb Äpfel mit Birnen. Könnte es nicht sein, dass Basel II ein weit besser funktionierender Schutzschild darstellt? Zwar gab es bisher keine neue Finanzkrise um diesen Beweis zu erbringen, aber immerhin eine Reihe an Stresstests.

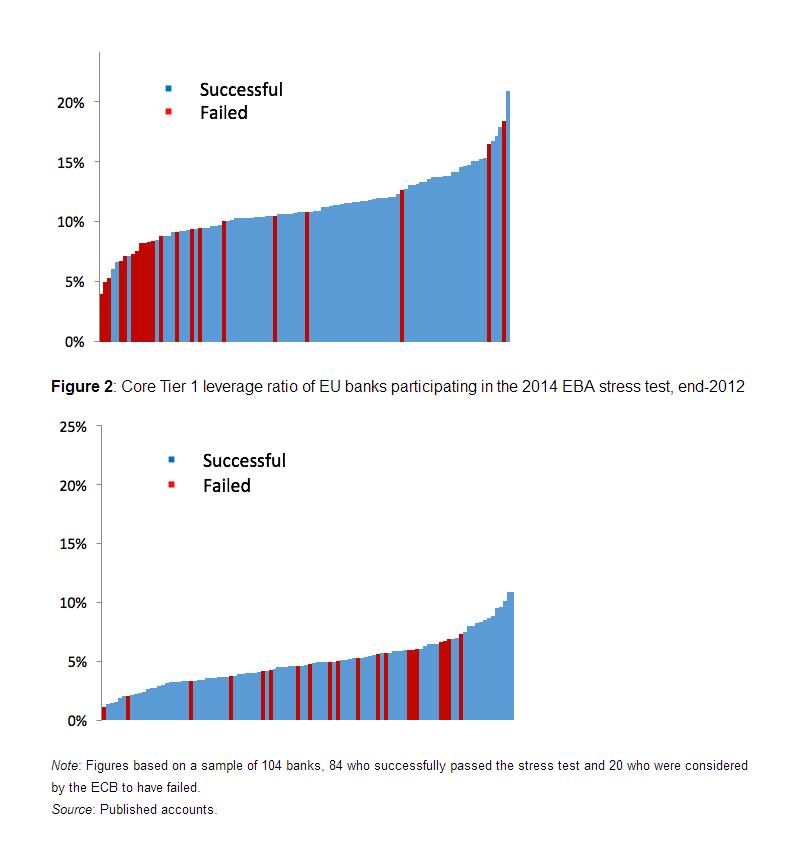

Und tatsächlich – aus der folgenden Grafik scheint hervorzugehen, dass gut kapitalisierte Banken in einem Basel II-Umfeld tatsächlich sicherer geworden sind, wohingegen das Hebelverhältnis kaum statistische Signifikanz aufzuweisen scheint.

Das große Manko dieser Sichtweise ist allerdings, dass selbst komplexe Stresstest eine ausgewachsene Finanzkrise in nur sehr vereinfachter und stilisierter Form simulieren können, und deshalb ziehe ich persönlich – vor allem nach dem Studium von Larry Summers' wegweisender Untersuchung mit dem Titel „Have big banks gotten safer“ - die Lehre aus der Geschichte einem EBA-Test vor.

Abgesehen von Kapital und Hebelung - wie flüssig ist die Deutschen Bank eigentlich? Zum Ende des zweiten Quartals lagen die flüssigen Reserven bei 223 Milliarden Euro, davon 125 Milliarden Euro in Cash, der Rest Papiere die jederzeit bei der Zentralbank hinterlegt werden können. Die Liquidity Coverage Ratio liegt entsprechend bei 124 % und stellt der Bank ein sehr gutes Zeugnis aus.

Die externe Funding-Situation auf der anderen Seite stellt sich folgendermaßen dar: Bei der Deutschen Bank sind insgesamt 993 Milliarden Euro gebunkert, davon 564 Milliarden Euro in kaum volatiler Form, wie zum Beispiel Privatguthaben, die 307 Milliarden Euro ausmachen. Andere Mittel mit nur geringfügig mehr Volatilität haben ein Volumen von 146 Milliarden und bestehen aus zusätzlichem Kernkapital oder Anleihen.

Problematischer ist der Posten „other customers“, welcher gegenwärtig bei 71 Milliarden Euro umfasst. Diese Kategorie unter welche relativ windige Gelder von Investmentbanken, Hedgefonds und so weiter fallen, steht momentan unter genauer Beobachtung. Aber selbst wenn diese Liquidität komplett „verschwindet“, bleibt die Deutsche Bank weiterhin flüssig.

Alles in Butter? Ein „liquidity event“ lässt sich im Katastrophenfall natürlich nicht lokal begrenzen. Was passiert zum Beispiel wenn die Deutsche Bank abgestuft wird und nicht nur Hedgefonds ihre Mittel abziehen sondern auch ihr wholesale funding-Potential austrocknet? In diesem Fall würden beispielsweise sofort weitere 62 unbesicherte Milliarden Euro im Feuer stehen.

Die besicherte Mittelbeschaffung, deren Volumen bei derzeit 147 Milliarden Euro liegt, erscheint zwar auf den ersten Blick etwas wasserdichter, aber bank runs sind generell unkalkulierbar, wie das Beispiel von Bear Stearns eindrücklich vor Augen geführt hat:

Obwohl das amerikanische Institut in der ersten Hälfte des Jahres 2007 versuchte seinen Schwerpunkt vom "unsecured wholesale funding" in den besicherten besicherten Bereich zu verlagern um das Risiko eines Sturm auf die Bank zu minimieren, war der Vertrauensverlust aufgrund von Gerüchten bezüglich der Zahlungsfähigkeit im Jahr 2008 so hoch, dass der Zugang zum Repomarkt verloren ging. Kunden weigerten sich damals selbst qualitativ hochwertige Sicherheiten für Rückkaufvereinbarungen zu akzeptieren und die Bank scheiterte schlussendlich trotz einer starken Kapitalausstattung.

Summa summarum: Abgesehen von der hohen Hebelung wirken Kapital- und Liquiditätspolster der Deutschen Bank auf den ersten Blick akzeptabel. Die Vergangenheit hat allerdings gezeigt, dass in anderen Fällen beide Polster im Falle eines wasserfallartigen Vertrauensverlust nicht tragfähig waren. Es bleibt eine Glaubensfrage, ob die Regulierungen der vergangenen Jahre hier Abhilfe geschafft haben oder nicht. Die nächste Krise wird es zeigen.

Wenn Sie sich für Makrothemen mit Fokus USA interessieren sind Sie bei mir genau richtig. Ich lebe in den Vereinigten Staaten und beobachte dort sehr genau die Börsen-Szene.

Folgen Sie mir auf Guidants!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Die Market Cap der Deutschen Bank liegt bei knapp über 17 Milliarden Euro. Das ist eine klare Aussage. Mit welchen Bewertungskriterien 215 Milliarden an Liquiditätsausstattung in einigen Tagen hergezaubert wurden ist unbekannt. Hausintern wurde diese Zahl erst "erarbeitet", vor einigen Tagen lag diese jetzt so relevante Zahl nicht einmal vor. Griechischen Staatsbesitz z.Bsp. der ja laut EU-Auflagen verkauft werden muss, bewerten Käufer mit ca. 1 Hundertsel des ursprünglichen "Wertes".

Die angebliche Einigung der Deutschen Bank mit den Amerikanischen Justizbehörden, die am Freitag NAchmittag von AFP vermeldet wurde und die Märkte hat in die Höhe schiessen lassen stellen sich heute am Feiertag in Deutschland als wahrscheinliche Falschmeldung heraus. Das WallStreetJournal berichtet, dass es keinerlei Einigung gäbe, die Verhandlungen noch immer andauerten und den "Senior Entscheidern" beider Parteien noch keinerlei Deal vorgelegt wurde. Weder vom Justizministerium noch von der Deutschen Bank gibt es Kommentare weder zur MEldung vom Freitag noch aktuell. Wenn sich die Meldungvon Freitag als falsch erweisen sollte, haben wir wieder einen wundersamen Fall von Marktmanipulation. Aber warten wir es ab, es bleibt spannend

Quelle: Dirk Müller - Cashkurs

Gute Informationen.

Danke und V.G.

michael bernegger von DWD beschreibt für mich einleuchtend in welcher lage sich der europäische bankensektor samt seiner zahllosen schlipsträger befindet: http://deutsche-wirtschafts-nachrichten.de/2016/10...

grundsätzlich würde ich meinen, dass sich die lehman´s geschichte nicht wiederholt, dennoch wird die sache schmerzlich für die schlipsträger enden. 9k bei der commerzbank, 7k bei der ING die DB mit seinem gold-geschiebe kommt ja noch ... also massenhaft schlipsträger die noch aus dem fenster springen dürften - ein zu gütiges ende wie ich meine

Hallo Simon, danke für den informativen Artikel.

Mich erinnert die Diskussion um die DB ein wenig an die Lage auf dem US-Immobilienmarkt im Sommer 2007. Seinerzeit wurden auch zahlreiche Argumente vorgebracht, die belegen sollten, dass die Lage zwar schwierig, aber im Grunde beherrschbar sei.

Die Leute wachten erst auf, als das Kind im Brunnen lag. So ähnlich würde ich das auch diesmal erwarten. Für den gesamten Bankensektor stehen die Zeichen auf Orkantief. In spätestens zwei Jahren dürfte diese Botschaft bei der Masse angekommen sein...